はじめに 本件は、請求人(納税者・相続人)が、相続財産である土地は土壌汚染地であるとして、当該土地の評価について、浄化・改善費用に相当する金額を控除して相続税申告をしたところ、原処分庁(税務署)が、土壌汚染対策法に規定す

もっと読むカテゴリー: 贈与税

貸アパートに隣接する貸駐車場の評価方法(審判所と裁判所で判断が異なった事例)

はじめに 本件は、相続人らが被相続人(平成19年5月某日相続開始)から相続により取得した複数の不動産の相続税申告における評価額について、相続人らと税務署で争われた以下の事例です。 東京地判 H25.8.30 TAINS:

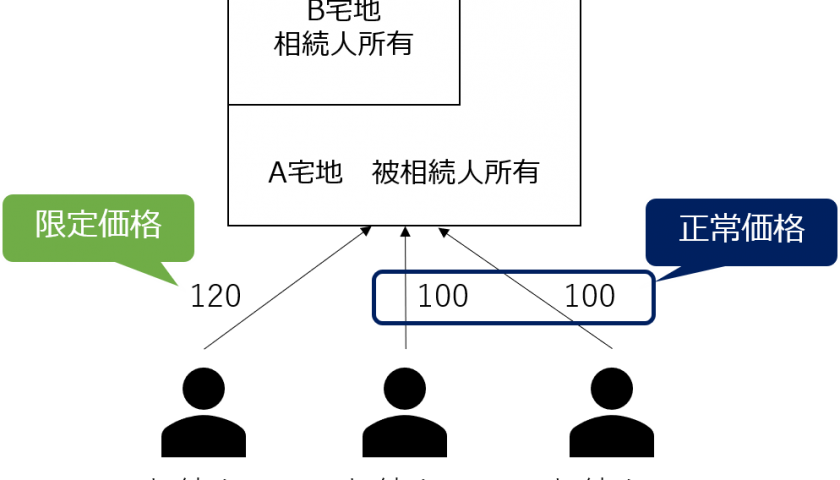

もっと読む相続により借地権が混同で消滅した場合の貸宅地の相続税評価額/大阪国税局資産評価官「資産課税関係 誤りやすい事例3-2(財産評価関係 令和2年)」(TAINS)

相続税の土地評価で誤りやすい事例として「相続により借地権が混同で消滅した場合の貸宅地の評価」についてご紹介します。

この事例自体は、大阪国税局資産評価官「資産課税関係 誤りやすい事例3-2(財産評価関係 令和2年)」(TAINS)から抜粋したものになります。

もっと読む不動産販売会社のたな卸資産である土地の相続税評価額/大阪国税局資産評価官「資産課税関係 誤りやすい事例17-2(財産評価関係 令和2年)」(TAINS)

相続税の取引相場のない株式の純資産価額の評価で誤りやすい事例として「たな卸資産である土地の評価」についてご紹介します。

この事例自体は、大阪国税局資産評価官「資産課税関係 誤りやすい事例17-2(財産評価関係 令和2年)」(TAINS)から抜粋したものになります。

もっと読む無償返還届出書が提出されている貸宅地の相続税評価額/大阪国税局資産評価官「資産課税関係 誤りやすい事例3-4(財産評価関係 令和2年)」(TAINS)

相続税の土地評価で誤りやすい事例として「無償返還届出書が提出されている貸宅地」についてご紹介します。

この事例自体は、大阪国税局資産評価官「資産課税関係 誤りやすい事例3-4(財産評価関係 令和2年)」(TAINS)から抜粋したものになります。

もっと読む市街化調整区域内の宅地に対する評価通達20-2(地積規模の大きな宅地の評価)の適用可否/大阪国税局資産評価官「誤りやすい事例5-2(財産評価関係 令和2年)」(TAINS)

相続税の土地評価で誤りやすい事例として「市街化調整区域内の宅地に対する評価通達20-2(地積規模の大きな宅地の評価)の適用可否」についてご紹介します。

この事例自体は、大阪国税局資産評価官「資産課税関係 誤りやすい事例5-2(財産評価関係 令和2年)」(TAINS)から抜粋したものになります。

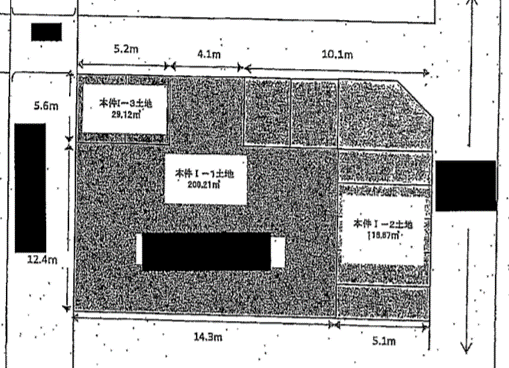

もっと読む隣接地を所有する相続人が取得した宅地の評価単位 /大阪国税局資産評価官「資産課税関係 誤りやすい事例1-3(財産評価関係 令和2年)」(TAINS)

相続税の土地評価における評価単位で誤りやすい事例として「隣接地を所有する相続人が取得した宅地の評価単位」についてご紹介します。

この事例自体は、大阪国税局資産評価官「資産課税関係 誤りやすい事例1-3(財産評価関係 令和2年)」(TAINS)から抜粋したものになります。

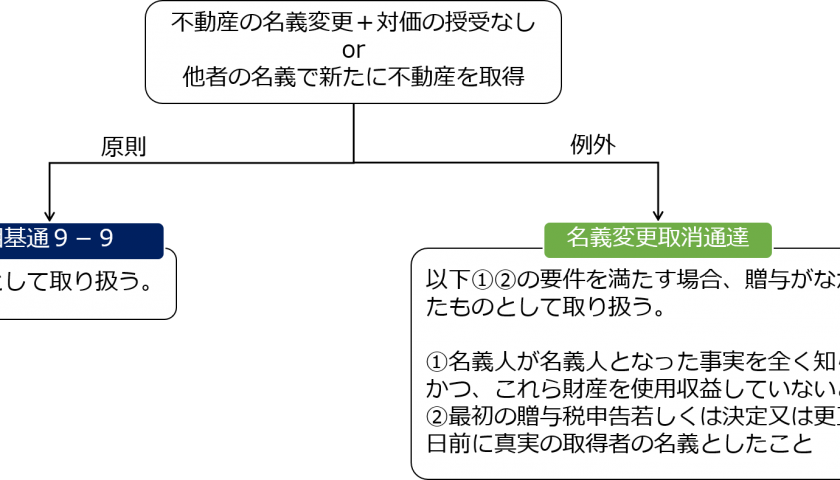

もっと読む親族名義の不動産が被相続人の相続財産に含まれるかどうかが争われた事例(大阪地判 H27.3.13 TAINS:Z265-12626)

本件は、原告甲名義で登記されている本件J不動産が、被相続人B(平成19年1月相続開始)の相続財産に帰属していたか否か等が争われた裁判例です(平成27年3月13日大阪地裁判決 TAINSコード:Z265-12626)。

もっと読む旧措置法69条の4(通称「取得価額課税」「三年縛り」)の創設と廃止

今回は、今は亡き旧措置法69条の4の創設と廃止の背景について簡単にご紹介します。

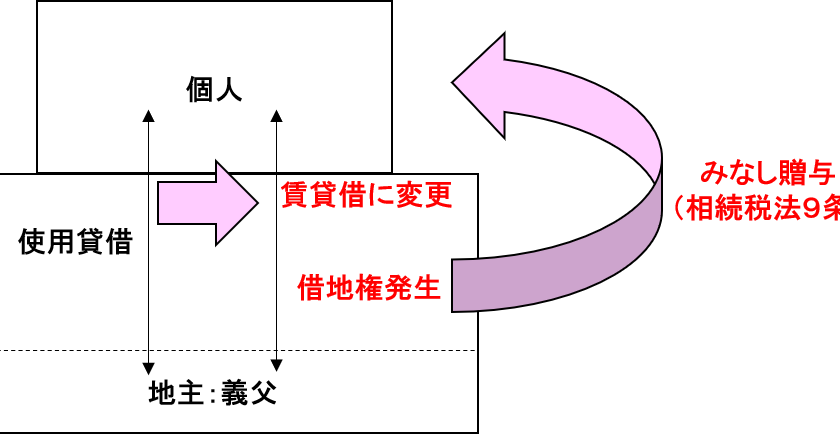

もっと読む義父に対する感謝の念で土地の使用貸借から賃貸借に変更し、借地権のみなし贈与課税がなされた事例(新潟地判 H25.1.24 TAINS:Z263-12137)

本件は、個人間の土地の貸借に関して、通常の権利金を支払わず、かつ、相当の地代を支払わずに使用貸借から賃貸借へ変更してしまったことにより、相続税法9条のみなし贈与が適用されてしまった事例です。

もっと読む