はじめに

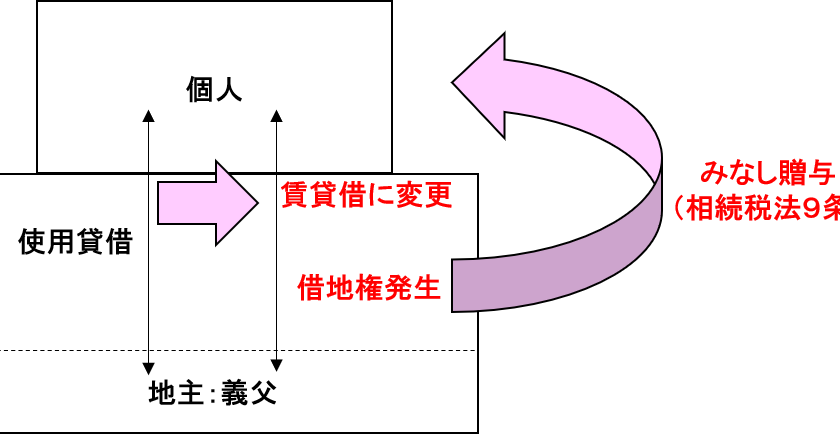

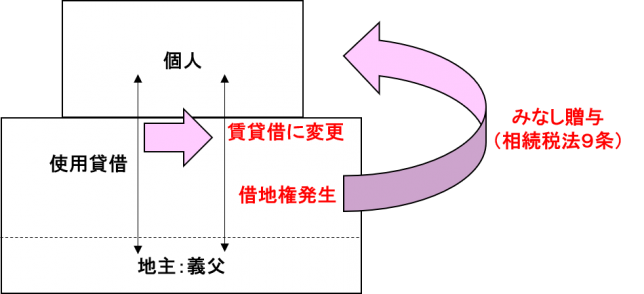

本件は、個人間の土地の貸借に関して、通常の権利金を支払わず、かつ、相当の地代を支払わずに使用貸借から賃貸借へ変更してしまったことにより、相続税法9条のみなし贈与が適用されてしまった事例です(新潟地判 H25.1.24 TAINS:Z263-12137)。

事例概要

最終的に、借地権のみなし贈与課税がなされるまでの経緯を簡単に時系列で示せば、以下の通りです。

✔S57に義父の土地を使用貸借で借り受け建物建築し居住開始。固定資産税程度負担。

✔H16.2~義父に対する感謝の念から賃貸借契約に変更(土地賃貸借契約書は作成済)。地代は近隣相場を基に月7万円と決定され、固定資産税を大きく上回る。期間20年、権利金等の支払無し。

✔H16.11に義父に相続発生、土地は妻が相続したため、再度使用貸借に戻す(この点は筆者コメントで検討)

✔相続税申告では、妻が相続した土地は貸宅地(底地)評価している(これは正解)

✔税務署が相続税法9条に基づき借地権の贈与税決定処分、これに不服として争うも棄却

地裁の判断

原告は、義父から無償使用を許されてきたことに対する感謝の念から賃料を取り決めたにすぎず、使用貸借契約に近似する旨主張するも、地裁は、認定事実を基に借地権のみなし贈与課税ありと判断しています(以下、地裁の判断部分抜粋)。

前記認定事実のとおり、本件賃貸借契約の締結にあたり、原告と乙との間で権利金その他の一時金が支払われていないこと、本件賃貸借契約は建物所有を目的とすることからすると、原告は、対価を支払うことなく本件借地権を取得したものと認められる。

(途中略)

前記認定事実のとおり本件土地は借地権の取引慣行がある地域にあるから、評価通達27本文を適用し、平成16年分に係る本件土地の自用地としての価額2542万3440円に借地権割合50パーセントを乗じた1271万1720円が本件借地権の価額となる。

したがって、原告は、相続税法9条によって、本件賃貸借契約締結時に本件借地権の価額である1271万1720円に相当する利益を贈与により取得したものとみなされる。

私見とコメント

義父の相続開始の約9か月前に賃貸借に変更しているため、おそらく相続税の調査で本件借地権のみなし贈与が見つかったのではないかと思われます。

本件のように安易に使用貸借から賃貸借へ変更してしまうと、相続税法9条が発動して借地権のみなし贈与課税が起きてしまいます。建物の貸し借りと異なり土地の貸し借りは総じて税務リスクも高いため、例え親族間であっても土地の貸し借り自体安易にはじめるべきではないと思います。同趣旨の事例を以前ご紹介していますので気になる方はご確認ください⤵

借地権みなし贈与/使用貸借から賃貸借になったのはいつ?(平8.6.24 裁決)

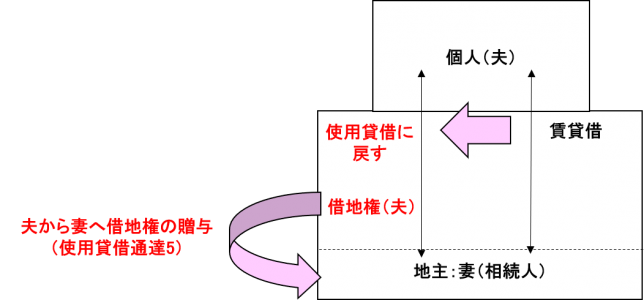

また、本件では、H16.11に義父に相続発生し、土地は妻が相続したため、再度使用貸借に戻してしまっていますが、仮に「借地権者の地位に変更がない旨の申出書」の提出がない状態で税務署から再度指摘を受けた場合、借地権者である夫から地主である妻へ、借地権の贈与として贈与税が課税されるリスクがあります(実際に当該申出書の提出有無、贈与税課税の有無は、本件本文からは不明ですが)。

借地権の目的となっている土地を当該借地権者(夫)以外の者(妻)が取得し、地代の授受を行わなくなった場合、原則として借地権者(夫)から土地取得者(妻)へ借地権の贈与として取り扱われる(使用貸借通達5)

ただし、借地権者(夫)の地位に変更がなく、使用貸借ではなく地代を将来にわたり免除しているだけに過ぎないとして土地取得者(妻)と借地権者(夫)の連署で「借地権者の地位に変更がない旨の申出書」をすみやかに所轄税務署長に提出した時は贈与税課税無し(使用貸借通達5但書)