はじめに

本裁判例は、90歳の被相続人が相続開始の約3年半前と約2年半前に相続税対策として1棟賃貸マンションを2件借入れにより購入し、うち1件は相続人らが相続後も売らずに保有継続していましたが、国税から6項否認を受けてしまったものです。

東京地判 R1.8.27 TAINS:Z269-13304(以下『地裁』という。)

東京高判 R2.6.24 TAINS:Z888-2346(以下『高裁』という。)

最判 R4.4.19 TAINS:Z888-2406(以下『最高裁』という。)

事例概要

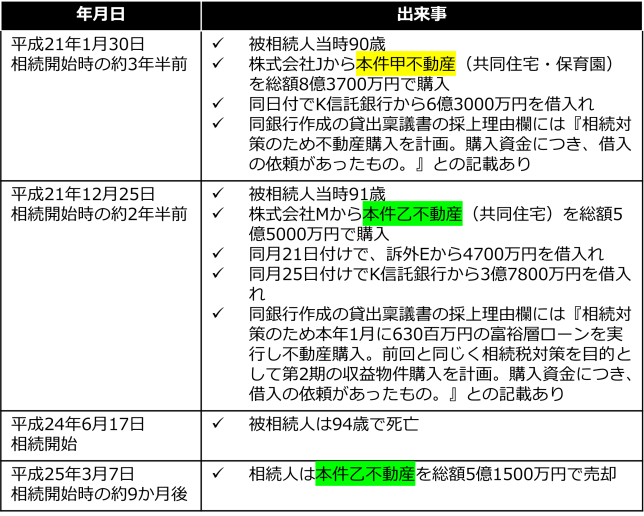

本件を時系列表の形式でまとめると以下の通りです。

図表1 時系列表(出典:筆者作成)

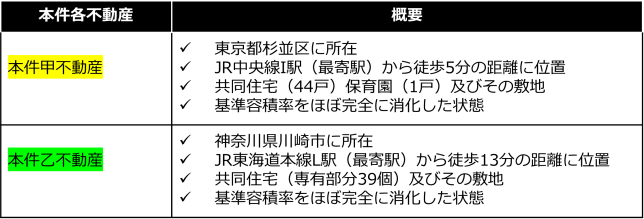

本件各不動産の概要は以下の通りです。

図表2 本件各不動産の概要(出典:筆者作成)

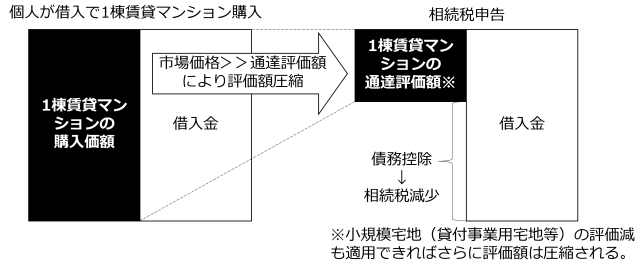

本件のような1棟賃貸マンション購入による相続税節税スキーム概要は以下の通りです。

図表3 1棟賃貸マンション購入による相続税節税スキーム(出典:筆者作成)

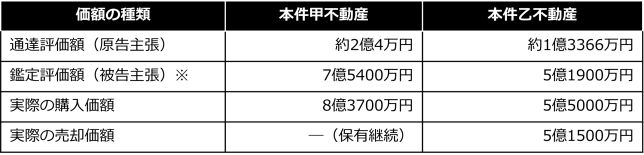

原告(納税者)・被告(国・税務署)が主張する本件各不動産の評価額等は以下の通りです。

図表4 原告(納税者)・被告(国・税務署)が主張する本件各不動産の評価額等(出典:筆者作成)

※評価通達6項を適用し、(財)日本不動産研究所による鑑定評価額を採用

裁判所の判断

結論としては、地裁、高裁、最高裁いずれも納税者の主張は認められませんでした。

地裁、高裁、最高裁において、通達評価額によらず鑑定評価額で評価できる場合の判断基準が示されていますので以下それぞれ比較する形式でまとめました。最高裁の判断を踏まえると、具体的判断基準2が特に重要であると考えられます。

図表5 地裁、高裁、最高裁の判断(出典:筆者作成)

今後の実務上の注意点

具体的判断基準2①:租税負担の著しい軽減の存在について

判例タイムズ(以下『判タ』という。)掲載の最高裁の調査官解説によれば、『本判決は、具体的な租税負担の軽減の程度につき形式的な基準を示していないが(このような基準をあらかじめ設定することは理論的に困難である。)、軽減される相続税の額やその割合が総合的に考慮されているものと思われる。』(判タNo.1499、68頁)と述べられています。

事例1では、本件購入・借入れを実行したことで6億超の相続税が0円に軽減されていますので、軽減額の大きさ、軽減割合のいずれから見ても租税負担の著しい軽減と判断されてもやむを得ないと思われます。

具体的判断基準2②:租税負担軽減の意図の存在について

判タ掲載の調査官解説によれば、『本判決では、原審の認定事実に基づき、本件購入・借入れが租税負担の軽減をも意図したものといえるとしたが、上記の意図の存在が事実審において争われる場合、裁判所は、当該不動産の購入時期、購入原資、利用状況等の事情を総合的に考慮してその存否を認定することになろう。』(判タNo.1499、68頁)(下線は筆者)と述べられています。

不動産の『購入時期』について

平成8年税制改正で廃止された旧措置法69条の4では、個人が相続開始前3年以内に取得した土地等・建物等は通達評価額によらず取得価額で評価するとされていたこと及び非上場株式の評価では課税時期前3年以内に取得した土地等・建物等は時価評価することとされていることもあり、相続開始前3年以内の取得は6項否認リスクがあるが、3年以上前であれは大丈夫といった認識を持たれている専門家も多かったかと思われます。

しかし、事例1では相続開始の約3年半前に購入した不動産(本件甲不動産)について6項否認を受けていますので、単純に『相続開始の3年以上前に購入してれば大丈夫』といった認識は危険であるといえます。

筆者としては、相続開始の何年前、何カ月前に不動産を購入したかという期間的な長短だけでなく、不動産購入時の被相続人の年齢や病状から、具体的判断基準2②の起点となる近い将来の相続が予測されるか否かの判断が重要であると考えます。年齢に関しては、令和2年男性平均寿命81.64歳、女性平均寿命87.74歳(厚生労働省HP『令和2年簡易生命表の概要 主な年齢の平均寿命』)ですので、少なくとも80歳以上の場合には、近い将来相続が予測される年齢と判断される可能性が高いと思われます。また、例えば年齢は若くても癌をはじめとした生死に関わる病気を患っており、余命宣告を受けているような状況でも、近い将来相続が予測される状況と判断される可能性が高いと思われます。不動産購入時の被相続人の年齢や病状という動かし難い事実から 被相続人の相続が近い将来予想される状況下での相続税対策というストーリーが認定されやすく、6項否認リスクが顕在化しやすいと思われます。事例1の被相続人の本件各不動産購入時の年齢は、90歳、91歳ですので、近い将来の相続が予測される状況と判断されても何らおかしくないと思われます。

不動産の『購入原資』について

一般論として、借入金割合が高いほど6項否認リスクも高まると考えられます。事例1では不動産購入原資の約7~8割を借入れによって調達しています。

ただし、全額被相続人の自己資金でタワーマンションを購入しても6項否認と同様の結果になった事例(非公開裁決 H23.7.1 TAINS:F0-3-326)もありますので、単純に『全額自己資金で購入していれば6項否認リスクはない』という認識は危険であり、他の事情も総合的に判断する必要があります。

山田重將先生の税大論叢の論文によれば、『不動産を自己資金により購入した場合、当該行為も『納税者の行為』に含まれると考える。』(山田重將『財産評価基本通達の定めによらない財産の評価について』税大論叢、223頁)と述べられており、自己資金による不動産の購入も同論文中における6項適用要件の1つである『納税者の行為の存在』に該当するとされています。

不動産の『利用状況』について

相続直後に収益物件を売却せず管理運用・保有継続していれば、事業目的の観点から経済合理性が認められ、6項否認リスクはないという認識を持った専門家も多かったかと思われます。

しかし、事例1では、生前購入した2件のうち1件(本件甲不動産)は相続開始後も売らずに保有継続されていますが6項否認を受けていますので、単純に『売らずに数年持っておけば大丈夫』という認識は危険であり、他の事情も総合的に判断する必要があります。

おわりに

本件は、一般的に見れば、過度な節税に走った被相続人、相続人らやそれを取り巻く金融機関等が悪いように見えますが、筆者個人的には、財産評価基本通達の欠陥というか設計ミスについてもう少し目を向けてもいいのではないかと思います。

具体的に言えば、貸家の評価減(評価通達93)、貸家建付地の評価減(評価通達26)は、借家人が居付きであることによる所有者の使用制限・利用制限のみに着目した評価減を行い、貸家及びその敷地の収益性を全く見ていないのが、評価通達の評価額と鑑定評価額が乖離する大きな原因の1つです。

もっとも、貸家及びその敷地の収益性は、全国一律に画一的に評価通達で算式化できないので、例えば、極端な話、これら評価減の通達を廃止するとか、課税時期前3年以内に取得し、かつ、取得価額と評価通達の評価額がXX%以上乖離していたらこれら評価減の通達を適用できないとか、今後今回のような事例が続くようなら検討してもいいのではないかと思うところはあります。

路線価が地価公示の8割水準であるとか、建物の評価額が固定資産税評価額ベースであるのも通達評価額と鑑定評価額(時価)が乖離する大きな原因ですが、この辺りに手を加えると貸家及びその敷地に限らず他の不動産の評価全般に影響してしまうので、やはり上記2つの評価減の通達は今後見直しを期待したいところです。