はじめに

今回は、納税者が国税借地権割合40%の地域に存在する土地につき、借地権の取引慣行が無いため相続財産として借地権は評価不要と主張し、借地権の取引慣行の有無について争った非公開裁決(H16.9.10非公開裁決TAINS:F0-3-303)について、私見コメントも交えながらご紹介します。

事例概要

裁決本文より事例概要として重要な部分を時系列でピックアップしましたのでご確認ください。

✔S46.12.25 同族会社の土地の上に代表者の父が建物(居宅)を建築、その後父の相続により当該建物を代表者が取得し、S57.4.10に代表者が当該建物に増築(居宅)

✔賃貸借契約書は無し、権利金等の支払いも無し

✔S46からの地代の推移は不明であるが、少なくともH3あたりから地代は固定資産税等相当(使用貸借)

✔代表者の相続開始日時点(H12)で無償返還届出書は未提出

✔同族会社はこれまで権利金の認定課税を受けたこと無し

✔税務署が、代表者の相続財産として借地権を認定し(自用地価額×借地権割合40%)、同族会社の出資金評価においては貸宅地評価で更正処分

✔これに対して納税者が、借地権の取引慣行は無いため借地権の評価不要として不服申立

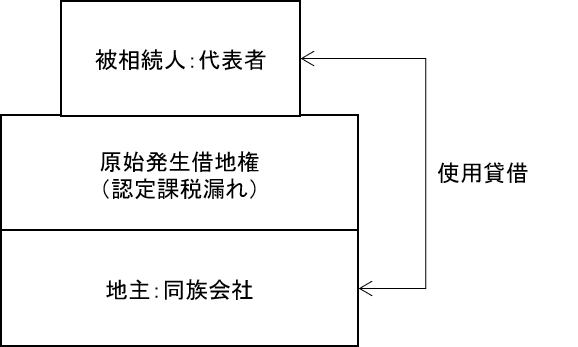

権利関係イメージ図(図出典:筆者作成)

請求人(納税者)の主張

請求人の主張は以下の通りです。

借地権の取引慣行は、借地権の設定時において、借地権の対価である権利金等の授受があるか否かによって判断すべきものである。

一方、借地権の目的となっている土地を売却する際、その土地の所有者から借地人に対して、立退料を支払うから借地権の取引慣行があるとの考え方もあるが、評価通達は、借地権設定時に権利金を収受することを取引上の慣行としているものであり、立退料の支払があることをもって借地権の取引慣行があるといえるものではない。

また、借地権の取引慣行があるか否かの地域について、知人の税理士などに聞いたところ、■■■には借地権の取引慣行がないとの説明があり、本件土地は、借地権の取引慣行がない地域に所在するものであるから、その評価を要しない。

出典:H16.9.10非公開裁決TAINS:F0-3-303 請求人の主張より抜粋

私見とコメント

最後の赤線部分について、知人の税理士に借地権の取引慣行の有無を確認したとのことですが、税理士は不動産取引の専門家ではありません(笑)。借地権の取引慣行の有無について調べるのであれば、地元不動産業者を1件1件回りヒアリングするとか、その地域に精通した不動産鑑定士に意見を伺う等する必要があったと思われます。ということで、請求人の主張が弱すぎて、この時点で負け濃厚です。

原処分庁(税務署)の主張

原処分庁の主張は以下の通りです。

借地権の設定に際し、権利金等を支払う慣行が確立されていない地域であっても、土地が借地権込みで売買される場合には、相当の価額を借地人等が収受し、また、その土地(いわゆる底地)を借地人等が取得する場合には、更地の場合の価額より相当低い価額、いわゆる底地価額相当額(以下「底地価額相当額」という。)で取引されるのが実情であり、このような取引が存在することが明らかであれば、借地権の取引慣行があるといえる。

そこで、■■■における不動産取引についてみると、このような借地権の価額が反映されていると認められる売買実例があるので、借地権の取引慣行があると判断したものである。

本件については、①貸地人が法人、借地人が個人である貸借関係であるから、法人税の取扱いに準拠して取り扱うことになること、②通常収受すべき権利金を収受せず、かつ、相当の地代の額に満たない額の地代しか収受していないこと、また、③課税庁に対して、無償返還届出書の提出がないことから、本件借地権については、相続財産として評価すべきことになる。

出典:H16.9.10非公開裁決TAINS:F0-3-303 原処分庁の主張より抜粋

私見とコメント

原処分庁の主張に関しては理屈通りの主張であり特段コメントする部分はないのですが、借地権の取引慣行の有無について青色部分で売買実例がある点を根拠に持ち出していますが、個人的には具体的にどういった売買実例があったのかもう少し詳しく示してほしいなと思いました。

審判所の判断

審判所は、以下の通り借地権の取引事例(権利金支払1件、立退料支払2件、底地価額売却3例)6件を具体的に示した上で借地権の取引慣行がある地域と判断しています(納税者の負け)。

原処分関係資料及び当審判所が調査したところによれば,■■■において、次の取引事例が認められる。

A 昭和63年4月、■■■■■■■■に所在する宅地の賃貸借契約において、賃借人は、借地権設定の対価として権利金を支払っている。

B 平成11年7月、■■■が、■■■■■において河川改修事業のため土地収用を行った際、借地人に対して、借地権消滅の対価として補償金を支払っている。

C 平成11年10月、■■■■■■に所在する宅地の所有者は、当該宅地の賃借人に対して、底地価額相当額で宅地を売却している。

D 平成12年6月、■■■■■■に所在する宅地の所有者は、当該宅地の賃借人に対して、底地価額相当額で宅地を売却している。

E 平成12年12月、■■■■■■■■■に所在する宅地の賃借人は、建物を解体して賃貸人に返還し、借地権消滅の対価として相当額を受け取っている。

F 平成13年8月、■■■■■■■■■に所在する宅地の所有者は、当該宅地の賃借人に対して、底地価額相当額で宅地を売却している。

そうすると、本件土地の貸借は、上記(イ)のAのとおり、権利金等の授受がされておらず、また、上記(イ)のC及びDのとおり、本件土地に係る地代の額が固定資産税等相当額であることから使用貸借と認められるところ、貸地人が法人である本件においては、上記(ロ)のB及びCのとおり、使用貸借であっても税法上借地権が存在すると認めるのが相当であり、上記(イ)のBのとおり、当事者から原処分庁に対して無償返還届出書が提出されていないのであるから、相続財産としての借地権の評価を要することになる。

出典:H16.9.10非公開裁決TAINS:F0-3-303 審判所の判断より抜粋

私見とコメント

原処分関係資料も含むとのことですので、先に税務署が主張した売買実例もこの中に含まれているかと思われますが、借地権の取引慣行の有無に関して、国税借地権割合40%の地域だから借地権の取引慣行慣行有りというような判断ではなく、相続開始時点(H12)に近い時点の実際の取引事例を収集した上で借地権の取引慣行の有無を判断している点で、借地権の鑑定評価の際に不動産鑑定士が行う地域分析に類似しており、丁寧な分析がなされてた上での判断されている点が特徴的です。

最後に緑色部分で、無償返還届出書が提出されていないため相続財産としての借地権の評価を要する述べられていますが、無償返還届出書の提出はあくまでも借地権の設定契約書で無償返還条項が定められていることが前提なので、契約当初(S46.12)から相続開始日まで契約書が作成されていない本事例では後から無償返還届出書の提出はそもそも認められないと考えられます。