はじめに

本件は、請求人(相続人)が、相続した定期借地権の底地について、通達評価額によらず、鑑定評価額により相続税申告を行い、その是非が争われた裁決例です(H28.12.5非公開裁決TAINS:F0-3-508)。

事例概要

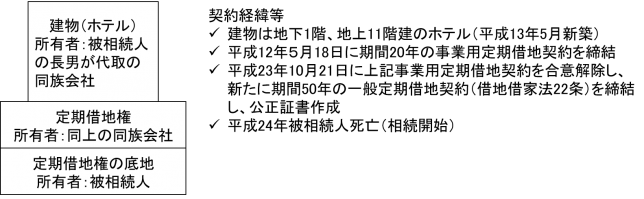

✔本件の時系列は、上記に記載の通りで、請求人が相続した定期借地権の底地について不動産鑑定評価額で相続税申告(期限内当初申告)を行った後、原処分庁から財産評価基本通達により評価すべき旨の更正処分がなされています。相続開始時は平成24年で、更正の請求ではなく、当初申告で鑑定評価による時価申告を行っている事例になります。

✔評価方法が問題となっている定期借地権の底地について、契約経緯等をまとめると以下の通りです(図出典:筆者作成)。

ポイントは、借地人が、被相続人の長男が代表取締役を務める同族会社というところですかね。

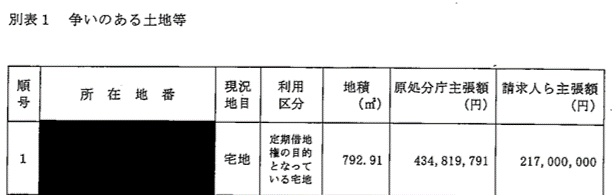

✔双方が主張する本件定期借地権の底地の評価額は以下の通りです。原処分庁は評価通達25(2)のただし書きを適用し、自用地評価額から残存期間15年超の20%を控除して評価しています。請求人は鑑定評価額(収益還元法による収益価格)になります。

出典:H28.12.5非公開裁決TAINS:F0-3-508 別表1

原処分庁の主張

原処分庁の主張としては、本件定期借地権の底地は評価通達によるべきでない特別の事情はなく、評価通達により評価すべきというものですが、納税者の不動産鑑定評価に関して以下のように批判しています。

本件土地鑑定評価額は、収益還元法による収益価格のみを採用した鑑定評価額であるところ、本件土地の定期借地権者である■■■■■■■■は同族会社であり、同社の代表取締役は本件被相続人の長男である請求人■■■■であることから、本件定期借地権設定契約は、通常の第三者間で行われる定期借地権設定契約と異なり、相互に融通性がある関係を前提とした契約と認められるため、当該収益価格は、結果として、特殊関係者間取引を前提とした本件定期借地権設定契約の内容に基づき算定されたものとなる。

また、本件定期借地権設定契約においては、本件土地の賃貸に係る敷金(以下「本件敷金」という。)の額を4,624,680円としているところ、本件敷金の額は、本件土地鑑定評価書における本件土地の更地価格662,000,000円の1%にも満たない僅少な金額であることは明らかである。そして、このような僅少な金額で本件定期借地権設定契約が締結されたのは、当事者が特殊関係者にあることによるものである。

出典:H28.12.5非公開裁決TAINS:F0-3-508 税務署の主張より抜粋

私見とコメント

原処分庁の主張は、青字部分で示した通り、特殊関係者間の契約を前提として求めた収益価格は妥当でないという趣旨に読めますが、肝心の鑑定評価書の中身の部分について何か具体的なダメ出しの指摘が見当たりません。確かに通常の第三者間契約ではないのですが、底地の鑑定評価でも現行契約を無視して第三者間契約を想定するとは書かれていないので、個人的にはやや片手落ちな主張に読めました。

請求人の主張

請求人の主張は、評価通達によらず鑑定評価によるべきというものですが、気になる部分を以下少し長いですが抜粋します。

本件土地鑑定評価額について、評価通達25の(2)のただし書では、「定期借地権等の目的となっている宅地」の価額を評価する場合の控除割合を定めているが、ここで定めている残存期間に係る控除割合は、「残存期間が5年以下のもの100分の5」から5年刻みで「残存期間が15年を超えるもの100分の20」までしかないところ、本件定期借地権の相続開始時点の残存期間は50年であるから、評価通達が予定している残存期間を大きく超えているといわざるを得ない。そこで、評価通達の当該定めが5年刻みとなっていることからすると、定期借地権の残存期間が50年の場合には、本件土地からの控除割合は100分の50とするのが相当である。また、「一般定期借地権の目的となっている宅地の評価に関する取扱いについて」(平成10年8月25日付課評2-8ほか国税庁長官通達。)の2の「底地割合」では、借地権割合70%地域の底地割合は55%とされている。これらのことを基に、評価通達と同様の手法で本件土地の価額を算定すると、本件土地鑑定評価額とほぼ同程度の価額となるから、本件土地鑑定評価額をもって客観的交換価値とすることに何ら問題はない。

本件土地鑑定評価額の決定において採用した収益還元法による収益価格が、特殊関係者間取引を前提としたものというだけでは、本件土地鑑定評価額が客観的交換価値であることを否定する理由にはならない。原処分庁は、特殊関係者間取引ということのみをもって第三者間の取引額とは異なると決めつけているだけである。また、原処分庁は、本件土地について本件敷金の額が僅少であるとするが、そもそも、敷金の額について一般にどの程度が通常の取引価額となるのかを明示していないから、本件敷金の額が僅少な額といえるか不明である。

出典:H28.12.5非公開裁決TAINS:F0-3-508 請求人の主張より抜粋

私見とコメント

前段の部分では、評価通達25(2)ただし書きで20%控除するだけでは足りず、平成10年個別通達により評価する一般定期借地権の底地の取扱いも準用して約50%控除すると鑑定評価額に近くなると主張していますが、残念ながら平成10年個別通達は本件のような特殊関係者間の一般定期借地権の底地には課税上弊害があるとして適用できないんですよね。個別通達にもそれは明記されていますので、請求人の50%控除する主張は根拠の乏しい独自の主張に聞こえます。

後段の主張は、先に原処分庁が主張した部分に対する反論で、ここは私も共感できる部分があります。

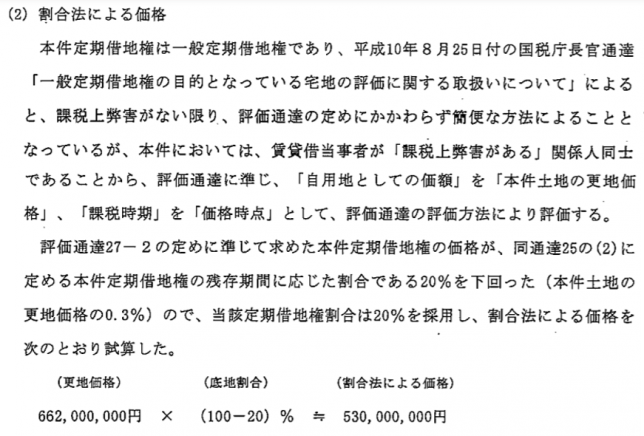

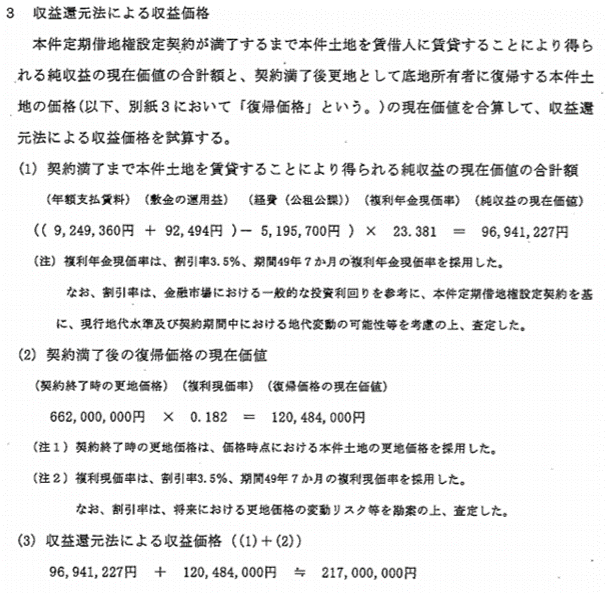

なお、請求人の不動産鑑定評価書では①割合法による価格と②収益還元法による収益価格の2つの試算価格を試算し、最終的には、②収益価格を重視して、収益価格を鑑定評価額と決定しています(2つの試算価格の導出過程を以下参照)。

出典:H28.12.5非公開裁決TAINS:F0-3-508 別紙3より抜粋

底地の鑑定評価手法として不動産鑑定評価基準では、取引事例比較法による比準価格と収益還元法による収益価格を関連づけて鑑定評価額を決定すると定められています。ただし、鑑定実務上、対象不動産と類似性が認められる底地の取引事例の収集が困難で取引事例比較法の適用を断念せざるを得ない場合も多いため、代替法として底地割合法という手法が用いられる場合も多いです。

底地割合法による底地価格 = 更地価格 × 底地割合※

※底地割合は、安易に評価通達の底地割合(1-借地権割合)をそのまま採用することは適当ではなく、第三者間取引の底地の取引事例の取引価格の更地価格に占める割合を分析する等により査定する必要があります。

ただし、本件鑑定評価の①割合法は、上記底地割合法ともいえず、単に評価通達25(2)但し書きの算式をそのまま採用し、自用地価額(地価公示の8割水準)を更地価格(地価公示水準)に置き換えているだけです。なお、私自身、本件と同じように、収益価格以外に、評価通達を準用した方法(自用地価額を更地価格に置き換えるだけ)による底地価格を参考価格として記載している鑑定評価書を見たこともあります。

このように評価通達を準用した方法は、地価公示の8割水準の自用地価額を地価公示水準の更地価格に置き換えて、算式は何も変えないので、当然ですが、評価通達の評価額よりも高くなります。本件でも、評価通達の評価額(原処分庁主張の約434M)に比べ、請求人の鑑定評価書の割合法による価格(530M)の方が約20%高くなっています。

審判所の判断

最後に審判所の判断ですが、結論を先に言うと、請求人の負けです。

ただし、原処分庁の主張とは異なり、請求人の不動産鑑定評価書の問題点を以下の通り具体的に指摘した上で、鑑定評価書の合理性が認められない(鑑定評価書のクオリティが低い)と判断しています。

しかしながら、本件土地鑑定評価書には、試算価格と位置付けた本件割合法価格に反映できなかった本件定期借地権設定契約の個別性の内容や理由が具体的に記載されていない。また、本件割合法価格と本件収益価格との価格の開差を指摘していることからすると、本件割合法価格が採用されなかったのは、当該価格の開差に基因するものとも考えられるが、本件土地鑑定評価書からは、本件収益価格には当該価格の開差が生じた原因がないのかどうかについて、客観的、批判的に再吟味がされたことをうかがうことはできない。

したがって、本件土地鑑定評価額は、試算価格の調整において求められる鑑定評価の手順の各段階についての客観的、批判的な再吟味が行われた上で、決定されたものと認めることはできない。

本件土地鑑定評価額は本件収益価格のみをもって決定されたものと認められるところ、本件収益価格の算定には、複利年金現価率の算定の基礎となる割引率及び複利現価率の算定の基礎となる割引率が大きく影響することが認められる。

しかしながら、本件土地鑑定評価書には、これらの割引率をいずれも3.5%とした旨の記載はあるものの、その算定方法及びその算定の基礎となった資料の説明が記載されていない。

出典:H28.12.5非公開裁決TAINS:F0-3-508 審判所の判断より抜粋

私見とコメント

本件鑑定評価書では、収益価格(217M)と割合法の価格(530M)が2倍以上乖離しているわけですが、この乖離の原因について、割合法に契約内容の個別性を反映できず、割合法の価格が相対的に高く試算されたとしており、乖離の原因を割合法にのみあるとし、収益価格が低く試算された可能性等について検討していない点を審判所は指摘しています。

各試算価格の乖離の原因をそれぞれの試算価格から探るというのは私も納得ですが、本件割合法は不動産鑑定評価基準で定められた手法でなく、かつ、実質的に評価通達の算式を準用したに過ぎないものですので、本件割合法の価格を収益価格と同じ試算価格として同列に扱い、鑑定評価額の決定に関わらせるのではなく、あくまでも参考価格の1つとして取扱うべきなのではないかと思うところはあります。

結局、請求人の鑑定評価書は、収益価格重視で収益価格がそのまま採用されているわけですが、その収益価格を求める過程で用いられている割引率3.5%の査定根拠が不十分であると審判所は指摘しています。

一応、先にご紹介した請求人の鑑定評価書の割引率の査定根拠には「金融市場における一般的な投資利回りを参考に、本件定期借地権設定契約を基に、現行地代水準及び契約期間中における地代変動の可能性等を考慮の上、査定した。」と査定根拠は記載されていますが、これでは不十分ということです。

請求人の鑑定評価書に記載されている割引率の査定方法は、通称「積み上げ法」と呼ばれ、金融資産の利回り(通常10年国債利回り)に投資対象としての不動産のリスクプレミアムを加算する方法です。請求人の鑑定評価書でもう少し割引率の査定根拠を記載するとすれば、10年国債利回り(平成24年だと約0.8%)に本件定期借地権の底地のリスクプレミアム(約2.7%)を加算して割引率3.5%と査定したとなりますが、底地のリスクプレミアム(約2.7%)の根拠は?っていう具合に突っ込まれると説明に窮してしまうという弱みがあります。

また、マイナス金利時代である今現在では「積み上げ法」が軸足をおく10年国債利回りの説得力が非常に弱く、今本件と同じ案件で利回りの査定根拠に「積み上げ法」を採用するとさらにダメ出しされる可能性が高いでしょう。個人的には、本件でも「積み上げ法」以外の方法で利回りの査定根拠を積み上げるべきであったと思います。例えば、本件は建物がホテルなのでそのまま使えませんが、ロードサイド店舗等、商業施設の定期借地権の底地リート物件が近年非常に増えていますので、類似性の認められる底地リートの鑑定評価書の利回りから比準する方法等も考えられます。

最後に、請求人が原処分庁の主張に反論した部分については、以下の通り、そもそも請求人の鑑定評価書の合理性が認められない(鑑定評価書のクオリティが低い)ので審理するまでもないと切り捨てられてしまっています。