はじめに

本件は、請求人(相続人)が、被相続人(平成27年7月相続開始)から相続した宅地(周知の埋蔵文化財包蔵地に所在)について、通達評価額によらず、不動産販売業者による試算価格の70%相当の価額で相続税申告し、その是非が争われた事例です(公表裁決 R1.5.29)。

本文を読んでみて、特徴的な部分としては、①周知の埋蔵文化財包蔵地に所在する宅地である点、及び、②通達評価額によらず、不動産販売業者による試算価格の70%相当の価額を主張している点の2点が挙げられます。

事例概要

本件相続開始日における本件土地の状況等について、本文より一部抜粋すると以下の通りです。

✔本件被相続人は、本件土地及びd市e町○-○に所在する昭和47年1月28日新築の居宅を所有していた。請求人は、本件相続により本件土地及び同居宅を取得したが、いずれも平成27年12月20日締結の売買契約により44,000,000円で売却した。なお、同居宅は、平成28年4月9日、買主によって取り壊された。

✔本件土地は、北側で幅員約4mの道路(以下「本件道路」という。)に接し、間口が約14.6m、奥行が約11mのほぼ長方形の画地であり、実測地積は164.61㎡であった。本件道路の路線価は260,000円とされていた。

✔本件土地は、都市計画法上の第一種低層住居専用地域に所在し、建築基準法上の容積率は80%、建蔽率は40%であった。d市においては、第一種低層住居専用地域で建蔽率が50%以下の地域について、建築物の敷地面積の最低限度を100㎡と定めていた。

✔本件土地は、文化財保護法第93条《土木工事等のための発掘に関する届出及び指示》第1項に規定する「周知の埋蔵文化財包蔵地」に該当する「M」として周知されている地域内に所在していた。

d市においては、「周知の埋蔵文化財包蔵地」内で建築工事を行う際に所定の届出が必要であり、工事中に1日程度の立会調査又は試掘・確認調査が行われ、遺物等が発見された場合は本発掘調査が行われていた。しかし、本件土地のような崖下の低地にあってN川の流路に該当する地域においては、遺物等が出土する可能性が低いことから、分譲開発などの大規模開発以外で試掘が行われることはなく、現に「L通り」付近の地域で発掘が行われたことは一度もなかった。

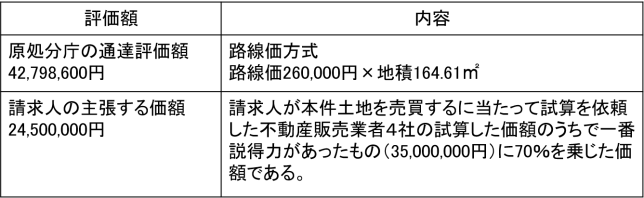

請求人及び原処分庁の評価額は以下の通りです。

なお、請求人の主張の1つに、『本件土地は、その地下に遺跡が存在することから、活用に制限を受ける。』点を挙げています。

審判所の判断

審判所は、周知の埋蔵文化財包蔵地に所在する点について以下の通り述べています(下線は筆者)。

本件土地の地下には遺跡が存在し、土地活用に制限を受けるとの点については、本件土地は「M」として周知されている地域内に存するものの、d市における「周知の埋蔵文化財包蔵地」内に所在する土地であっても、必ずしも試掘・確認調査や本発掘調査が行われるとは限らず、現に「L通り」付近の地域で発掘が行われたことは一度もなく、また、当審判所の調査によっても、本件土地について遺跡が存在することは確認されておらず、前提を欠くものである。

また、不動産販売業者の試算価格の70%相当の価額が時価(客観的交換価値)といえるかに関しては以下の通り述べられています。

本件試算価格は、請求人が本件土地を売買するに当たって試算を依頼した不動産販売業者4社が提示した価格のうちで一番説得力があったものであり、これに70%を乗じた価額(24,500,000円)が本件土地の時価であって、本件通達評価額はそれを上回るとの点については、本件試算価格は、飽くまで不動産販売業者が本件土地の売買価格を試算したものにすぎず、売買の成約に至っていない価格である。また、本件試算価格は、売却後に取り壊された居宅を含む本件土地の実際の売買価額(44,000,000円)からも相当に低廉な価格であり、当該価格に更に70%を乗ずる理由も、単に、不動産販売業者の査定した買取価額のうちに本件試算価格の70%のものがあったことを根拠としているようであるから、本件土地の客観的な交換価値であると認めることはできない。

結果的には、請求人の主張する価額は時価とは認められませんでした。

私見とコメント

周知の埋蔵文化財包蔵地に所在するという土地の個別的要因をどう評価に織り込むかについては、審判所の判断の通りで異論はありません。

なお、周知の埋蔵文化財包蔵地に関しては、証券化対象不動産の鑑定評価に関する実務指針で以下の通り解説されています。

「周知の埋蔵文化財包蔵地」であっても、土地を掘削する予定がなければ、試掘調査及び発掘調査に係わる費用が生じる危険性はない。したがって、建物の残存耐用年数が長く建替えの予定がない場合を含め、建物の新設、増築等の予定がないと合理的に判断できる場合など、埋蔵文化財包蔵地等(隣接地等が埋蔵文化財包蔵地である場合を含む。以下同じ)という個別的要因が、価格形成に大きな影響を与えることがないと判断できれば価格形成要因から除外して鑑定評価を行うことができる。

出典:(公社)日本不動産鑑定士協会『証券化対象不動産の鑑定評価に関する実務指針』(平成26年11月,26項)

埋蔵文化財の発掘調査費用の80%相当をマイナスした公表裁決(周知の埋蔵文化財包蔵地に含まれる土地の相続税申告における評価方法が争われた事例(H20.9.25公表裁決)もありますが、本件では原処分庁の通達評価額でも、周知の埋蔵文化財包蔵地に所在する点を考慮して、発掘調査費用の見積額の80%相当額をマイナスする補正は行われいません。

上記リンクの記事でもコメントしていますが、改めて、周知の埋蔵文化財包蔵地に所在する点を考慮して発掘調査費用の見積額の80%相当をマイナスするための要件としては、以下2点を満たすかどうか十分に検討する必要があります。単に、周知の埋蔵文化財包蔵地に所在するというだけでは足りないので注意が必要です。

①相続開始日時点で埋蔵文化財が現に埋まっている事実が明らかであること

②その不動産の最有効使用の観点から土地の掘削工事を行う必要があり、発掘調査費用の負担が避けられないこと

本件は、①の要件を満たしていないので②の要件まで触れられていませんが、証券実務指針の解説を踏まえれば②の要件も必要になります。例えば、市街化調整区域内の現況資材置き場について、宅地化が困難で最有効使用が資材置き場と判定されるような場合には、埋蔵文化財が埋まっていてもその価格に影響を及ぼさず、発掘調査費用の控除も不要となります。同趣旨で、地下埋設物が現に埋まっている事実があっても、現に建物が建って有効利用されているため、埋設物の除去費用を控除できないとした以下事例も参考になるので気になる方はご確認ください。

地下埋設物のある土地の評価にあたり養生費用の控除すべきとの納税者の主張が認められなかった事例(東京地裁H15.2.26判決)

ガソリンスタンド敷地の評価に当たり、土壌汚染可能性に基づく心理的嫌悪感等及び地下タンク撤去費用を控除すべきか否かが争われた事例(H28.7.4非公開裁決)

なお、不動産販売業者の試算価格の70%相当の価額を用いている点については、実際の売却価額でもなく、鑑定評価額でもないので話になりません。