はじめに

今回は、相続税の底地評価で納税者が不動産鑑定評価額の適用を主張した裁判例(東京地裁H29.3.3判決TAINS:Z267-12986)を読みましたので、私自身の備忘録として以下書き留めておこうと思います。

なお、底地評価に関して財産評価基本通達と不動産評価評価基準の考え方の違いについては以下の記事でご紹介していますので、今回の記事を読む前にお読みいただけると良いかと思います。

事例概要

事例の概要としては、納税者が相続した底地(貸宅地)の評価方法として財産評価基本通達(以下、「評価通達」という。)25(1)の借地権価額控除方式によらず、それよりも低い価額の不動産鑑定評価額を主張して税務署と争った事例です。

結論から先にいうと、納税者が負けています。

争点

評価通達25(1)の借地権価額控除方式の一般的合理性の有無

まず、1つ目の争点として、評価通達25(1)の借地権価額控除方式の一般的合理性の有無について争われています。

納税者の主張、税務署の主張、裁判所の判断のうち、私が読んで重要だなと思った箇所を以下に抜粋します。

まずは、納税者の主張より抜粋します。

換価が困難で流通性が低いという底地の特殊性から、底地を第三者に売却する場合には、低廉な地代を基準とした収益価格による算定が標準となり、その結果、底地の時価は更地価格の10%~15%となってしまい、借地権価額控除方式による評価額での売却は到底困難であるというのが不動産業界及び不動産鑑定業界における一般的な認識である。戊鑑定(裁判所鑑定)においても、「底地の正常価格=更地価格の正常価格-借地権の正常価格の式は成り立たないと考える。」旨が明確に指摘されているところである。

底地価格及び借地権割合は、地主と借地権者との当事者間における割合を想定したものであって、底地を借地権者に対して売却する場合の価格(限定価格)の算定に当たっては参考とされるものの、借地権者以外の第三者を相手方とする自由取引での市場価格としては、借地契約による制約等によって「底地価格+借地権価格」は更地価格とはならない。

納税者の主張は、『地主と借地権者の契約当事者間取引ではなく、あくまでも第三者間取引を前提として時価(鑑定評価でいう正常価格)を求める前提では、底地の契約減価(市場性、担保価値の減退等)の存在により時価は借地権価額控除方式による評価額を下回るのが通常である。ゆえに借地権価額控除方式は合理的でない』という点に集約されると思います。

次に、税務署の主張より抜粋します。

底地の購入者は、一般的に、借地権存続中の地代のみならず借地権消滅後に復帰する更地を取得することも念頭において底地を購入するものと想定され、その場合、底地の価額は、将来的に自用地に復帰する可能性を潜在的に含んだものとして形成されることからすると、借地権価額控除方式、すなわち、「貸宅地の価額=自用地としての価額(更地価額)-借地権の価額」の算式は、借地人と底地の所有者との間で底地の売買が行われて同一の所有者に所有権が帰属する場合のみならず、底地の所有者と第三者との間で底地の売買が行われた場合であっても当然に妥当する。

税務署の主張は、『地主と借地権者の契約当事者間取引だけでなく、第三者間取引を前提としても、底地価額は将来的に自用地に復帰する可能性(契約減価の回復の可能性)を含んでおり、借地権価額控除方式は合理的である』という点に集約されると思います。

借地権価額控除方式は鑑定評価の限定価格の考え方と同じであり、契約当事者間取引を前提とした考え方ですので、税務署の主張のように第三者間取引を前提としてもその考え方が妥当するというのは少し言い過ぎなのではないか?と個人的には思います。

最後に、裁判所の判断より抜粋します。

底地は、第三者が取引を行うような一般的な市場及びそこにおける取引相場を想定することは困難であり、むしろ、取引があるとすれば将来的に借地契約の当事者間において売買が行われることが通常であるという特殊な財産であるというべきである。

そうすると、このような底地の特性を踏まえつつ、底地につきそれ自体としての客観的交換価値を把握するには、底地の状態が当分の間は継続することを念頭におき、その状態において地代収入が生じることにより得られる経済的利益と、将来、底地の取引形態としては通常である借地契約の当事者間での売買(借地権者による底地の買取等)が行われるであろうことを念頭におき、その場合において宅地全体に復帰することになるであろう経済的利益の現在価値とを共に考慮することが相当であると解される。

裁判所の判断は、『相続税の財産評価の原則は第三者間取引で成立する時価が前提だけど、底地については第三者間取引よりも契約当事者間取引の方が通常である特殊な財産だから契約当事者間取引前提の借地権価額控除方式は合理的である』としているように読めます。

なるほどなと思う反面、評価通達1(2)の時価の意義からすればやはり第三者間取引を前提とすべきなのではないか?とも個人的には思います。

(2)時価の意義

財産の価額は、時価によるものとし、時価とは、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

出典:財産評価基本通達1(2)時価の意義(下線部は筆者が加筆)

以上、借地権価額控除方式の一般的な合理性の有無の争点に関しては、税務署の主張と裁判所の判断について個人的には疑義が残るところではありますが、税務署と裁判所が借地権価額控除方式(不動産鑑定評価基準でいう限定価格の考え方)は一般的に合理的であると判断している点は実務上は無視できないでしょう。

評価通達(借地権価額控除方式)によらないことが相当と認められる特別の事情の有無

2つ目の争点として、評価通達(借地権価額控除方式)によらないことが相当と認められる特別の事情の有無について争われています。

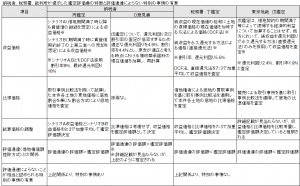

この争点については、納税者、税務署、裁判所がそれぞれ提示した鑑定評価書を基に、裁判所が納税者の提出した丙鑑定とO意見書は不合理な点がある点を指摘し、丙鑑定及びO意見の存在は、借地権価額控除方式によっては適正な時価を適切に算定することのできない特別の事情があることを裏付けるに足りるものということはできないと判断しています。

それぞれの鑑定評価書の詳細はTAINSでも確認できなかったのですが、本文中から拾える範囲で特徴を以下の通りまとめました。

不動産鑑定評価基準では底地価格の評価方法を以下の通り規定されています。

底地の鑑定評価額は、①実際支払賃料に基づく純収益等の現在価値の総和を求めることにより得た収益価格及び②比準価格を関連づけて決定するものとする。

出典:不動産鑑定評価基準 各論第1章 底地(①②は筆者が追加)

納税者の丙鑑定について、裁判所は、収益還元法の割引率9%、最終還元利回り10%は納税者自身が準備した準備書面で一般的な底地の還元利回りは年5%前後と考えられるとしていることに照らしても不合理であること、及び、試算価格の調整(重みづけ)の理由が不合理であると指摘しています。

裁判所の指摘以外でも、丙鑑定では比準価格を求めるにあたり、不動産鑑定評価基準が規定する底地の取引事例比較法ではなく、更地価格に底地割合を乗じる代替法を採用している点について、代替法を採用した理由が鑑定評価書にどの程度記載されていたのか個人的には気になるところではあります。

また、納税者のO意見書については、裁判所の指摘にもある通り、不動産鑑定評価基準で関連づけることとされている比準価格を採用していないという点で論外扱いになっています。

一方で税務署の丁鑑定は、裁判所の指摘にもある通り、収益価格と比準価格を関連づけて鑑定評価額が決定されており大筋において不動産鑑定評価基準に準拠していると認められます。

結果的に裁判所は以下の通り締めくくり、評価通達の評価額<時価(鑑定評価)となるので評価通達(借地権価額控除方式)によらないことが相当と認められる特別の事情はないとしています。

以上の検討によれば、上記各鑑定等のうち、丙鑑定及びO意見には、不合理な点があると言わざるを得ない。他方、丁鑑定及び戊鑑定が示す価額は、比較的近似した水準となっているところ、両鑑定は、その鑑定手法は相当程度異なるものの、底地の客観的交換価値の把握の困難さがあることを前提として、それぞれに合理性のある考え方に則って行われたものということができ、両鑑定が示すような価額の水準をもって、本件各土地の時価として相当なものであると解することが相当である。

そうすると、丙鑑定及びO意見の存在は、借地権価額控除方式によっては適正な時価を適切に算定することのできない特別の事情があることを裏付けるに足りるものということはできない。

私見とコメント

この裁判例に限った話ではないですが、相続税の財産評価で不動産鑑定評価額を納税者が主張する場合、不動産鑑定評価基準に規定されている手法に準拠していない場合や適用していない手法とその理由が明確でない場合等では、その点を不合理と指摘され納税者が負けてしまう可能性が高い印象があります。

鑑定評価の現場では、不動産鑑定士の判断により不動産鑑定評価基準と一部異なる判断等もあり得ると思われますが、税務のフィールドで不動産鑑定評価で戦う場合には不動産鑑定評価基準への準拠性が求められる点は税理士も十分認識しつつ、不動産鑑定士に依頼する等の注意が求められると思います。