はじめに

本件は、建設業を営む請求人(同族会社)が、請求人の代表者に譲渡した本件建物の時価について、原処分庁が定率法未償却残高を時価と主張し、請求人は実際の売買価格が時価であると争った事例です(H16.3.16公表裁決)。

国税不服審判所H16.3.16公表裁決:https://www.kfs.go.jp/service/JP/67/24/index.html

事例概要

✔請求人(同族会社)は、平成8年8月頃に請求人代表者の妻の所有するリゾート地にある土地(山林)の上に本件建物を建築した。建築時の取得価額は、54,494,113円であった。

✔本件建物は、鉄骨造3階建、床面積239.31㎡の未登記建物である。本件建物の用途は、社員研修所、又は、取引先との友好、親睦を目的としたグラブハウス、さらに、請求人の設計・施工の技術アピールのためのモデルハウスでもあった。

✔本件建物の固定資産税評価額は、11,180,110円(H15)、12,378,053円(H14)である。

✔取引先等の減少もあり、本件建物は利用価値がなくなったため、請求人は平成14年2月27日に請求人代表者に本件建物を5,000,000円(税込)で売却した。なお、土地利用権は使用借権である。

✔原処分庁は、本件建物の譲渡時価は、定率法未償却残高46,261,505円と主張し、当該金額と実際の売買価格との差額を役員賞与と認定、損金不算入として更正処分した。

原処分庁の主張

原処分庁は、以下の通り、本件建物の時価は定率法未償却残高46,261,505円と主張しています。

本件建物は、譲渡時において取得の日から約5年半しか経っておらず、この間に「建築統計月報」による建物の標準的な建築価額や物価の総合指数に著しい変動がなく、また、時価を算定する際の再取得価額(新築としての取得価額)は、請求人の取得価額と同一価額であるから、譲渡価額は請求人の当該取得価額を基礎とし、その取得の日から本件事業年度終了の時まで定率法により償却を行ったものとした場合の未償却残高が46,261,505円となり、これが平成14年2月27日時点における本件建物の時価である。

出典:国税不服審判所H16.3.16公表裁決 原処分庁の主張より抜粋

私見とコメント

減価償却資産の時価に関しては、法人税法基本通達9-1-19で資産の評価損を計上する際の時価の求め方として、定率法未償却残高が定められており、原処分庁の主張はそれを準用しているものとおもわれます。ただこの方法は主に建物の原価性から時価にアプローチする方法であり、不動産の市場性や収益性といった側面が反映されないという弱点があります。

原処分庁の主張でも、一応取得時から売却時までの間の建築費指数に著しい変動はない点は確認していますが、これだけでは対象不動産の市場性や収益性は十分に考慮されているとは言えません。

請求人の主張

請求人は、以下の通り実際の売買価格5,000,000円が時価であると主張しています。

本件建物の時価は、土地と分離された建物であることや地理的条件等を勘案した上での一般市場における価額であり、売買契約書のとおり消費税等を含め5,000,000円である。

そして、平成8年当時に比較して不況が進み、デフレ経済下である現状を踏まえれば、「再取得価額」も下落しているのに、原処分庁の主張では経済的減価を一切考慮せず、また、仮に、本件建物の帳簿価額に植樹などの土地の造成費を含めたとしても、譲渡時点において再建築した場合の取得価額は当初の取得価額を上回ることは考えられないことから、原処分庁において、本件建物の帳簿価額をもって時価と認定したことは不適法である。

出典:国税不服審判所H16.3.16公表裁決 請求人の主張より抜粋

私見とコメント

一応、市場性を考慮すべきだ的なことは主張していますが、具体的に売買価格5,000,000円にどのように市場性が考慮されているのか等の詳細が不明で根拠が弱い印象です。

審判所の判断

審判所は、以下の通り述べたうえで、原処分庁主張の定率法未償却残高、請求人の主張の実際の売買価格、及び、固定資産税評価額のいずれも合理的でないと判断し、独自に不動産鑑定評価をとり、当該不動産鑑定評価額12,260,000円を本件建物の時価であると認定しています。

〔1〕本件建物はリゾート地であるG高原分譲別荘地内にあり、〔2〕同別荘地内の不動産売買に関しては土地付建物に市場価値があり、建物だけの価額が売買の対象とはならないこと、そして、〔3〕本件建物の用途が社員研修所又はモデルハウス等であって、建物自体に特殊性が認められるから、本件建物価額を求めるためには、建物及びその敷地が一体として市場性を有する場合における市場価値から建物評価額を算出し、さらに本件建物自体の用途等の特殊性を考慮する必要がある。

出典:国税不服審判所H16.3.16公表裁決 審判所の判断部分より抜粋

私見とコメント

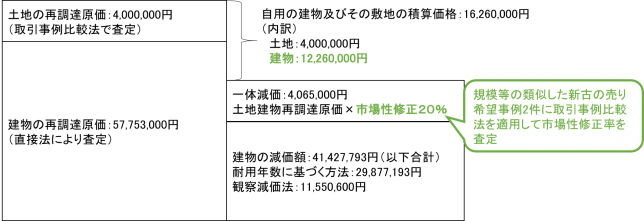

審判所の鑑定評価の概要(自用の建物及びその敷地の積算価格に市場性修正を行い土地価格を控除する方法)を簡単に図示すれば以下の通りです(図出典:筆者作成)。

最大のポイントは、一体減価として市場性修正▲20%を行っている点です。当然市場性修正▲20%の査定根拠が不明確な場合は鑑定評価額の信ぴょう性も落ちるわけですが、審判所の鑑定評価では、以下の通り、まず市場分析を行い対象不動産の市況競争力は極めて低いと分析した上で、具体的な市場性修正率の査定に当たっても実際の売り希望事例に取引事例比較法を適用して比準価格を求めた上でそれに基づき査定しています。丁寧な市場分析と市場性を考慮した実証的な市場性修正率の査定が行われている点が読み取れます。結果、費用性に着目した原価法の積算価格の査定の過程において、市場性が適切に考慮されて建物価格が決定されています。

審判所の鑑定評価書における対象不動産の市場分析の部分

(ロ)別荘地は全般的に低価格化が著しく、割安な中古物件を手軽に購入するか、更地を購入するケースがほとんどであり、新築の建売別荘や中古でも1000万円を超えるような物件に対しては極端に需要が減る。

(ハ)平成14年度の全国の別荘地市場については縮小傾向が継続し、新規供給及び売上げは、一層減少してきており、市場として絶滅寸前の低迷状態である。

(ニ)本件建物のあるG高原分譲別荘地は、Q県の南西端、R県との県境に位置し、昭和○○年○月にゴルフ場を備えたリゾート地としてK株式会社によって開発された。総区画数は3千区画を超えている。価額評価時点の前後では年数件の取引にとどまっており、当該取引価額は更地又は中古建物付の取引価格で、総額400万円前後が中心価格帯となっている。

(ホ)本件建物が存する土地は、G高原分譲別荘地内のやや奥まったところに位置しており、特段優れた眺望はなく、傾斜方向が北西向きであるなど、同一需給圏における競争力はやや劣ると思われる。

本件建物については、意匠を凝らした設計設備であり、施工の質、量とも高く、初期投資された資本は高額であるが、個性的な建物は一般的な需要者の好みに合わない場合も多く、特に別荘不動産市場では自分の思い通りに建てたいという需要者志向から、マイナス要素として捉えられる。さらに、投下資本額と同一需給圏における中心価格帯との乖離が大きいため、相当の期間での売却を想定した場合、どれほどの市場価値で評価されるかは十分に検討する必要がある。さらに、G高原分譲別荘地内で立地、眺望の優れた物件が低価格で売却されている状況のなかで、本件建物の競争力は極めて低いと分析した。

審判所の鑑定評価書の市場性修正率の査定根拠部分

上記のとおり、ゴルフ会員権付別荘地を取り巻く経済情勢が非常に低迷している市場分析から、経済的要因を主因とする合理的な修正を加える必要があり、本件にあっては、以下のとおり、新古の売り希望事例に取引事例比較法を適用し、一体としての市場性修正率を査定して、これを経済的要因の減価とする。

建物及びその敷地一体の比準価格は、規模等の類似した事例(G高原分譲別荘地内の売り希望物件である土地付き建物)が16,567,000円及び16,064,000円であって、対象不動産が属する市場における別荘に対する需要、価格、売却期間を勘案して、市場性修正率をマイナス20%と査定した。

本件は、リゾート地でかつ特殊仕様・用途の建物の特殊事例であるという見方をする方もいるかもしれませんが、私自身は、他の建物の譲渡時価の算定においても、安易に不動産の市場性や収益性を考慮しない定率法未償却残高や帳簿価額を採用するのは危険であると考えます。

特に今現在新型コロナウイルス感染症の影響により、飲食業、ホテル業、観光業等の収益性に大きなダメージがでており、こうした収益性の低下は少なからず建物の時価にマイナスの影響を及ぼすと考えられます。