はじめに

本件は、請求人ら(相続人)が、相続により取得した土地(地積規模の大きな雑種地)について、不動産鑑定評価額を、原処分庁が通達評価額を主張し、その評価額を争った裁決例です(H12.4.18非公開裁決TAINS:F0-3-128)。

事例概要

✔請求人は、被相続人(平成8年2月20日相続開始)より相続により本件土地(面積2,954㎡の地積規模の大きな雑種地)を取得した。

✔本件土地の相続開始時における使用状況等は以下の通りである。

本件土地は、本件相続開始日現在において、B株式会社に自動車置き場として貸し付けられていた土地であり、その契約内容は、大要次のとおりである。

(イ) 使用目的は、自動車置き場とする。賃借人は、建物、定着物を設置することができない。

(ロ) 契約期間は、3年とする。但し、双方協議のうえ更新することができる。

(ハ) 賃料1か月490,000円、敷金2,000,000円(返還約束)

出典:H12.4.18非公開裁決TAINS:F0-3-128 基礎事実より抜粋

請求人の主張

請求人は、本件土地につき、通達評価額で相続税当初申告をし、その後、近隣土地の売買実例に基づき更正の請求を行い、最終的に裁決では本件土地の自用地評価額を不動産鑑定評価額354,480,000円(単価120,000円/㎡)と主張しています。

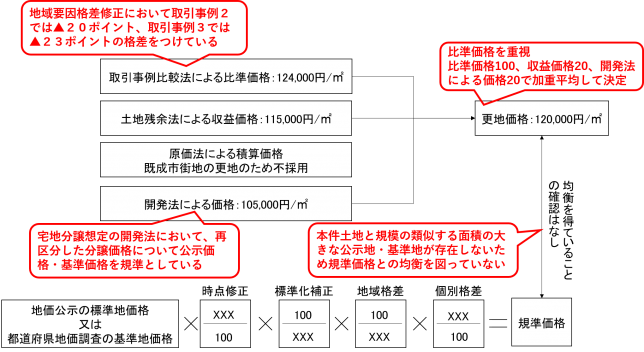

請求人の主張する不動産鑑定評価の概要は以下の通りです(赤字部分は、以下原処分庁の主張で原処分庁が問題視している部分)。

請求人の主張する不動産鑑定評価の概要(図出典:筆者作成)

原処分庁の主張

原処分庁は、当時の広大地通達(評価通達24-4)を適用して、本件土地の自用地評価額370,963,320円と主張していますが、請求人の不動産鑑定評価書につき以下の通り3つの問題点(イ)(ロ)(ハ)を指摘しています。

本件鑑定評価額は、次のとおりその妥当性に疑問があり採用することができない。

(イ)本件鑑定評価額は、本件土地の近隣に本件公示地が存しているにもかかわらず、本件土地の規準としうる大規模の公示地がないことを理由として、本件公示地の公示価格との均衡を図っていないが、地価公示法第

8条《不動産鑑定士等の土地についての鑑定評価の準則》及び同法第11条《公示価格を規準とすることの意義》によれば、不動産鑑定士は土地について鑑定評価を行う場合において、当該土地の正常な価格を求めるときは、当該土地とこれに類似する利用価値を有すると認められる公示地との位置、地積、環境等の土地の客観的価値に作用する諸要因についての比較を行い、その結果に基づき、鑑定評価額と公示価格との間に均衡を保たせる旨定めており、本件公示価格を規準としていないことについて、合理的な理由があるとは認められない。(ロ)本件鑑定評価額は、比較方式、収益方式及び開発法による試算価格を加重平均して決定しているが、開発法による試算価格は、原価方式、比較方式及び収益方式の三方式により求められた鑑定評価額と比較考量するものであり、鑑定評価額の直接の算定根拠とはならないから、開発法による試算価格をも含めて加重平均して求めた本件鑑定評価額は適正な価額とは認められない。

(ハ)比較方式における取引事例価格の地域要因格差修正において、画地条件に対応する地域要因、その他の条件を取引事例2ではマイナス20ポイント、取引事例3ではマイナス23ポイントの格差をつけているが、その根拠が明らかにされていない。

出典:H12.4.18非公開裁決TAINS:F0-3-128 原処分庁の主張より抜粋

私見とコメント

個人的に、特に(ロ)の各試算価格の重み付けに係る問題点の指摘は妥当でないと考えます。不動産鑑定評価基準では確かに開発法による価格は「比較考量」するものとされていますが、鑑定実務上必ずしも基準が定めるとおりの重み付けでなければならないわけではありません。対象不動産に係る市場分析の結果や各手法の適用にあたり収集した資料の信頼性等によって各試算価格の説得力は変化します。本件のような大規模地の主たる需要者である開発業者は開発事業における事業採算性を重視して開発素地の仕入れを行うため、開発法の各種想定が適切に行われたならば、開発法による価格を重視して鑑定評価額を決定する場合もあります。

ただし、請求人の不動産鑑定評価額の決定にあたり重視している比準価格に係る(ハ)の指摘は、個人的にも致命的かと思いました。これと同様の指摘で不動産鑑定評価書の信ぴょう性が低いと判断されてしまっている裁決例や裁判例も多いためです。

審判所の判断

審判所は、まず原処分庁の主張する当時の広大地通達の適用にあたって想定した開発想定図の問題点等を指摘し、広大地通達により算定した評価額は時価とは言えないとしたうえで、請求人の不動産鑑定評価書の妥当性をチェックしています。

ただし、原処分庁の主張にあるような不動産鑑定評価書の問題点は以下の通りいずれも問題なしとの判断がなされ、本件土地の自用地評価額は請求人の不動産鑑定評価額354,480,000円(単価120,000円/㎡)が認められました。

原処分庁は、本件鑑定評価額の決定において、公示価格等を規準としていないことについて合理的な理由があるとは認められない旨主張する。しかしながら、本件土地の面積が2,954平方メートルという相当広大なものであるのに対し、本件公示地の面積は99平方メートルしかなく、他に本件土地と類似する利用価値を有すると認められる公示地も存在しないことから、本件鑑定評価額の決定において公示価格等を規準としなかったもので、そのことについて合理的な理由がないとまでは言えず、原処分庁の主張は採用できない。

原処分庁は、開発法による試算価格をも含め加重平均して求められた本件鑑定評価額は適正な価額とは認められず、また、比較方式による取引事例価格の地域要因修正における根拠も明確でない旨主張する。しかしながら、不動産鑑定評価基準は、「原則として、原価方式、比較方式及び収益方式の三方式を併用すべきであり」あるいは、各評価手法による試算価格を「相互に関連づけることにより行わなければならない。」としており、この基準は、本件鑑定書のように、各評価手法の評価の適性や評価の精度を考慮した上で、加重平均して価格を決定することを肯定していると解される。

また、比較方式による本件土地と取引事例の地域要因格差修正等も的確に行われていることが認められることから、原処分庁の主張を採用することはできない。

出典:H12.4.18非公開裁決TAINS:F0-3-128 審判所の判断より抜粋

そして、最終的な本件土地の評価額は、以下のとおり、鑑定評価で求めた更地価格354,480,000円(単価120,000円/㎡)から評価通達86に基づき賃借権相当を控除した額345,618,000円とされています。

以上のとおり、本件土地の自用地の評価額として算定された本件鑑定評価額354,480,000円は、合理的かつ適正に算定されており、本件土地の自用地の客観的な交換価値を示す価額として相当なものと認められる。

なお、本件土地の価額は、評価通達86の定めにより、当該土地の自用地の価額から賃借権の価額を控除した金額により評価することについて、請求人及び原処分庁の双方に争いはなく、当審判所の調査によっても相当と認められる。そうすると、本件土地の評価額は、本件土地の自用地の価額354,480,000円から賃借権の価額8,862,000円を控除した価額である345,618,000円となり、本件相続に係る相続税の課税価格及び納付すべき税額は、別表2のとおりとなるところ、これらの金額は、本件更正処分の金額を下回るから、別紙のとおり、その一部を取り消すべきである。

出典:H12.4.18非公開裁決TAINS:F0-3-128 審判所の判断より抜粋

私見とコメント

個人的には、取引事例比較法の地域格差率で説明なしに20%以上の大きな格差率を用いている点で負けてしまうかと思っていましたが、そこも的確に補正されていると認められたようです(本文に不動産鑑定評価書の全文が記載されていないので詳細は不明ですが)。

ただし、鑑定評価で求めた更地価格から評価通達86を適用して賃借権を控除している点は疑義有りと考えています。

実際に、鑑定評価で更地価格を求め、その更地価格から評価通達26(貸家建付地の評価減)を行った点につき問題視された裁決例(相続税申告にあたり、鑑定評価の開発法のみによる土地価格からさらに評価通達26(貸家建付地の評価減)を適用することの是非が争われた事例(H29.1.24非公開裁決))もあります。

本件であれば、賃借権が付着していることによる減価を評価通達86の適用ではなく、取引事例比較法の個別格差率の査定、土地残余法の未収入期間又は還元利回りの査定、開発法の準備期間又は投下資本収益率の査定あたりで考慮して、賃借権が付着している土地価格を鑑定評価だけで決定すべきではないかと考えます。