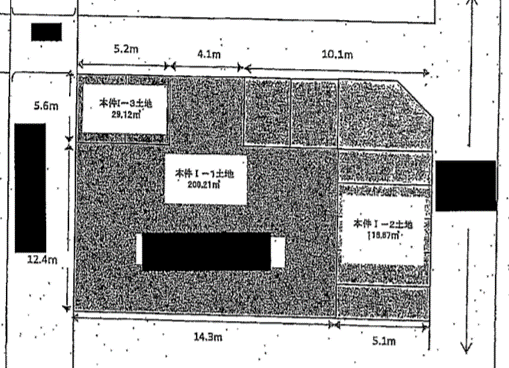

本件は、原告(相続人)が被相続人(平成19年11月19日相続開始)から相続により取得した土地のうち、共同住宅の敷地に隣接する通路部分について、評価通達24の『私道』に該当するか否かが争われた事例です(H25.6.26広島地判 TAINS:Z263-12240)(最高裁/上告不受理/確定)。

もっと読むタグ: 貸家建付地

空室の多い低収益物件と4戸1の連棟式住宅の一部(空き家)につき、納税者が通達評価額によらず、鑑定評価額で相続税の更正の請求を行った事例(非公開裁決 R2.3.24 TAINS:F0-3-742)※R4/9/22最終更新

はじめに 本件は、請求人(相続人)が、被相続人(平成27年相続開始)から相続により取得した空室の多い低収益物件(本件土地1及び本件建物1)と4戸1の連棟式住宅の一部(空き家)(本件土地2及び本件建物2、本件土地3及び本件

もっと読む貸アパートに隣接する貸駐車場の評価方法(審判所と裁判所で判断が異なった事例)

はじめに 本件は、相続人らが被相続人(平成19年5月某日相続開始)から相続により取得した複数の不動産の相続税申告における評価額について、相続人らと税務署で争われた以下の事例です。 東京地判 H25.8.30 TAINS:

もっと読む相続税申告にあたり、鑑定評価の開発法のみによる土地価格からさらに評価通達26(貸家建付地の評価減)を適用することの是非が争われた事例(H29.1.24非公開裁決)

本件は、請求人(相続人)が、相続した貸家建付地について、通達評価額によらず、鑑定評価の開発法による土地価格からさらに評価通達26(貸家建付地の評価減)を行った評価額で相続税の当初申告を行い、その是非が争われた裁決例です(平成29年1月24日非公開裁決TAINSコード:F0-3-542)。

もっと読む90歳の被相続人が購入した1棟賃貸マンション2件につき、評価通達6項により通達評価額によらず鑑定評価額で評価すべきとされた事例(東京地判 R1.8.27 TAINS:Z269-13304/東京高判 R2.6.24 TAINS:Z888-2346/最判 R4.4.19 TAINS:Z888-2406)※R4.10.18最終更新

今回は、少し前に話題になった裁判例(令和元年8月27日東京地裁 TAINSコード:Z888-2271)をご紹介します。

内容は、タイトルにもある通り、被相続人が生前に相続税の節税目的で多額の借入により取得した収益物件2棟の相続税申告における評価額について、相続人ら納税者は財産評価基本通達により評価して申告したところ、税務署から財産評価基本通達によることができない特別の事情があるとして、評価通達6項を適用し、鑑定評価によるべきとされた事例です。

もっと読む貸家建付地の評価上、借地権割合と借家権割合の相乗積を控除する理由

「貸家建付地の評価減の趣旨はなんとなくわかったけど、なんで算式では借地権割合と借家権割合の相乗積(借地権割合×借家権割合)をマイナスするの?借家権割合が出てくるのはなんとなく理解できるけどなんで借地権割合がでてくるの?土地の賃貸借じゃあないのに。」という疑問を持つ方もいると思います。

もっと読む貸家・貸家建付地の評価/財産評価基本通達vs不動産鑑定評価基準

今回は、賃貸不動産の価格の評価方法として、①財産評価基本通達及び②不動産鑑定評価基準の考え方とその違いを簡単にご紹介しようと思います。

もっと読む貸家・貸家建付地の財産評価における空室期間一か月基準

相続税の財産評価において、一棟貸しではなく各独立部分を賃貸する賃貸アパートや賃貸マンション等の評価では、タイトルにある「空室期間一か月基準」に留意する必要があります。

もっと読む