はじめに

本件は、請求人(相続人)が、相続した貸家建付地について、通達評価額によらず、鑑定評価の開発法による土地価格からさらに評価通達26(貸家建付地の評価減)を行った評価額で相続税の当初申告を行い、その是非が争われた事例です(H29.1.24非公開裁決TAINS:F0-3-542)。

事例概要

✔請求人は、被相続人(平成24年相続開始)から今回取り上げる貸家建付地1件を含む複数の土地を取得した。

✔請求人は、本件貸家建付地について、不動産鑑定士の鑑定評価額で相続税申告した(他の土地も同様に鑑定評価額で申告している)。

✔当該鑑定評価額は、開発法のみより査定された土地価格からさらに評価通達26(貸家建付地の評価減)を適用した評価額である。

✔原処分庁は、通達評価額で更正処分した。

原処分庁の主張

原処分庁は、以下の通り、請求人の鑑定評価が不動産鑑定評価基準に従っていない問題点を指摘しています。

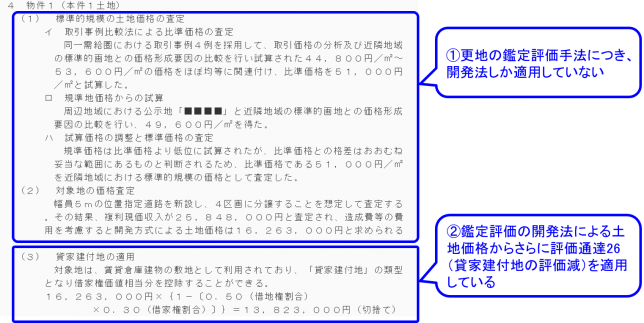

①更地の鑑定評価手法につき、開発法しか適用していない問題点

更地の鑑定評価額は、比準価格、収益価格及び積算価格を関連付け、さらに、当該更地の面積が近隣地域の標準的な土地の面積に比べて大きい場合には、開発法による価格を比較考量して決定されるところ、本件各土地鑑定士評価においては、開発法による価格を求めているにすぎず、本件各土地と同規模の開発素地等の取引事例に基づく比準価格が求められていないことからすれば、本件各土地鑑定士評価は鑑定評価基準に従ったものとは認められない。

②鑑定評価の開発法による土地価格からさらに評価通達26(貸家建付地の評価減)を適用することの問題点

本件各土地鑑定士評価においては、本件1土地から本件4土地までの各土地について、開発法による土地価格から評価通達に定める借家権価値相当分を控除して評価額を決定しているところ、評価通達と鑑定評価基準はそれぞれ異なった理論に基づく評価方法であり、両者の算定方法を組み合わせて適用できるものではない。

出典:H29.1.24非公開裁決TAINS:F0-3-542 原処分庁の主張より抜粋

本文に請求人の鑑定評価書が一部公開されていますので、原処分庁の指摘箇所と合わせて以下掲載します。

出典:H29.1.24非公開裁決TAINS:F0-3-542(青字部分は筆者加筆)

請求人の主張

請求人は、上記原処分庁の主張の①の問題点について以下の通り反論主張しています。なお、原処分庁の主張の②の問題点については、特段反論主張が見当たりませんでした。

本件各土地は、いずれも面大地で、その近隣地域の標準的な土地利用は戸建住宅地であるから、分割利用することが合理的と判断される。そうすると、評価通達では、土地の一体利用を前提とした評価をすることになり、分割利用を前提とした評価とはならず適切でないから、本件各土地については、鑑定評価基準に従って評価する必要がある。そして、本件のように住宅地域における面大地については戸建住宅開発業者の参入可能性が容易に推測されることから、戸建住宅開発業者が投資意思決定を行うことを前提とした「開発法に基づく控除価格」(造成後の分譲価格を把握した上で土地の地勢及び形状等の個別性に対応した造成費等を検討し求めた素地価格)が最も信頼のある価格である。

原処分庁は、本件各土地と同規模の開発素地等の取引事例に基づく比準価格を求めていない旨主張するが、■■■の地価調査では、宅地見込地となる面大地の基準地を設定しておらず、また、本件各土地の近隣地域及び同一需給圏内の類似地域に宅地見込地となる面大地の取引事例を認めることができず、いたずらに類似地域を広げても規範性に劣る事例しか見つからないので、本件各土地鑑定士評価においては、近隣地域における標準的規模の取引事例を採用した。

出典:H29.1.24非公開裁決TAINS:F0-3-542 請求人の主張より抜粋

私見とコメント

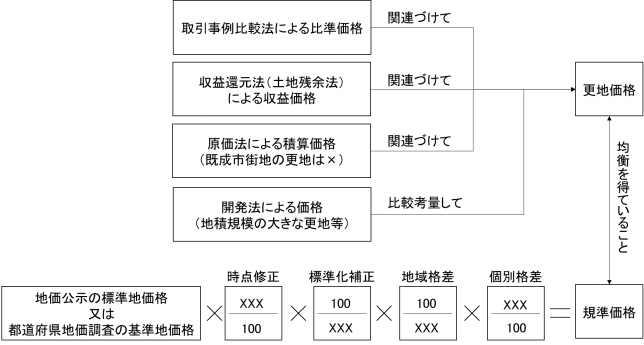

不動産鑑定評価基準では更地の鑑定評価手法として以下の通り、開発法以外に取引事例比較法、収益還元法(土地残余法)、原価法の適用を求めています。

不動産鑑定評価基準各論1章更地の鑑定評価手法を図解(図出典:筆者作成)

鑑定評価手法のうち、原価法は最近できた造成地や埋立地等でないと適用困難です。本件のような既成の戸建住宅地にある土地についても原価法の適用困難ですので、その旨を鑑定評価書に記載して原価法を適用しない(厳密には適用できないという意味)ことは認められるでしょう。

本件鑑定評価では対象地が面大地であり、近隣地域の標準的使用が戸建住宅地であることから戸建住宅開発業者を主たる需要者として想定し、戸建住宅用地として区画割分譲することが最有効使用と判断しています。当該需要者は戸建住宅用地の区画割分譲事業の採算性を重視しており、賃貸事業に基づく収益性は重視していないと市場分析したうえで、収益還元法(最有効使用の想定建物を建築し賃貸想定)の適用も省略できる鑑定評価基準上の取扱いはあるのですが、この市場分析の結果に基づく鑑定評価手法の適用省略の取扱いは平成26年11月施行の基準改正で新設されたものであり、本件相続開始時期である平成24年当時はありませんでした。よって、本件鑑定評価で収益還元法の適用を省略した点については、厳密に言えば当時の不動産鑑定評価基準に従っていなかったことになります。

また、本件鑑定評価は開発素地の取引事例を収集・選択して取引事例比較法を適用すべきところそれも行っていません。この理由として請求人は、「近隣地域及び同一需給圏内の類似地域に宅地見込地となる面大地の取引事例を認めることができず、いたずらに類似地域を広げても規範性に劣る事例しか見つからない」と述べていますが、これは不動産鑑定評価基準の取扱いからすると誤った主張になります。不動産鑑定評価基準では、近隣地域の標準的使用(本件では戸建住宅用地)と対象不動産の最有効使用(本件では、標準的な戸建住宅用地に区画割して分譲)が異なる場合、同一需給圏内の代替競争不動産の取引事例を収集・選択することと定めていますので、近隣地域や類似地域の外でも同一需給圏内に開発素地としての代替競争不動産の取引事例があればそれを収集・選択することになります。開発素地の取引事例を近隣地域と同一需給圏内の類似地域内にこだわって収集した旨の主張はこの取扱いに従っていないわけです。なお、請求人は「本件各土地鑑定士評価においては、近隣地域における標準的規模の取引事例を採用した。」と述べていますが、これは開発法の適用にあたり、区画割後の標準的規模の戸建住宅用地の分譲価格を査定する方法について述べていると考えられ、開発素地の取引事例に基づく取引事例比較法の比準価格を試算していることにはなりません。

以上より、個人的には、収益還元法に関しては平成26年改正の後であれば省略できる余地はあるものの、取引事例比較法を適用していない点は問題ありと考えます。

審判所の判断

審判所は、原処分庁の主張の問題点①②について、以下の通り、原処分庁の主張どおり問題ありと判断しています。結果、請求人の主張は認められませんでした。

①更地の鑑定評価手法につき、開発法しか適用していない問題点について

しかしながら、鑑定評価基準は、開発法について、飽くまでも評価対象地の面積が近隣地域の標準的な土地の面積に比べて大きい場合等において比較考量する評価手法として位置付けているにすぎず、鑑定評価基準が面大地を開発法により評価すべき旨定めているということはできないから、本件各土地鑑定士評価は鑑定評価基準における手法を尽くしていないというべきである。

②鑑定評価の開発法による土地価格からさらに評価通達26(貸家建付地の評価減)を適用することの問題点

本件各土地鑑定士評価は、本件各土地のうち本件1土地、本件3土地及び本件4土地の評価に当たって、貸家の敷地として利用されている部分については、評価通達26を適用して更地として求めた評価額から評価通達に定める借地権割合及び借家権割合を乗じて計算した価額を控除した価額を評価額としているが、不動産鑑定士が不動産鑑定を行う際に従うべき鑑定評価基準においては、評価通達と同様の手法をとるべきことは定められておらず、この点においても本件各土地鑑定士評価は、鑑定評価基準に従っていないこととなる。

出典:H29.1.24非公開裁決TAINS:F0-3-542 審判所の判断より抜粋

私見とコメント

②の問題点については、結局、鑑定評価でいくなら途中評価通達の取扱いを混ぜることなく最後まで鑑定評価で行かないといけないということですね。

もっとも、請求人の鑑定評価で査定している開発法による土地価格は上物のない更地価格ですので、貸家(上物)の存在は考慮されていません。もし鑑定評価で貸家(上物)の存在を考慮した土地価格を出したかったのであれば、対象不動産の類型を「更地」ではなく「建付地」として評価する必要がありますが、不動産鑑定評価基準の建付地の評価方法には評価通達26のような算式は定めていません。

また、この裁決例、最後にもう1つオチがあり、実は不動産鑑定士が請求人の配偶者というケースでした。この点は原処分庁の主張でも問題視していないようでしたが、審判所は以下の通り、問題点を指摘しています。

以上のとおり、本件各土地鑑定士評価は、鑑定評価基準に従っていない。これに加えて、鑑定評価基準は、総論第1章第4節《不動産鑑定士の責務》(5)において、縁故又は特別の利害関係を有する場合など、公平な鑑定評価を害するおそれがあるときは、原則として不動産の鑑定評価を引き受けてはならない旨定めているところ、当審判所の調査及び審理の結果によれば、本件鑑定士は、請求人■■■■■の配偶者であり、また、請求人■■■■■は、本件鑑定士が所属し代表取締役を務める■■■■■■■■■■■■の取締役であることが認められることも併せ考慮すると、本件各土地鑑定士評価は、その合理性に疑いがあるといわざるを得ない。

出典:H29.1.24非公開裁決TAINS:F0-3-542 審判所の判断より抜粋

不動産鑑定評価基準では、「原則として」と定めており、実務上、縁故・特別の利害関係を有する場合には一切鑑定評価してはいけないという意味ではありませんが、相続税申告で鑑定評価をとる場合には、少なくとも依頼者の親族や利害関係のある不動産鑑定士に依頼するのは避けた方が無難だと思われます。