はじめに

本件は、原告ら(相続人ら)が被相続人(平成13年3月13日相続開始)から相続により取得した本件土地1~6の相続税申告における評価額について、原告ら主張の鑑定評価額と被告(国・税務書)主張の鑑定評価額及び通達評価額が争われた事例です(那覇地判 H21.10.28 TAINS:Z259-11301)(一部認容/確定)。

実際には、本件土地1~6以外の土地の評価額も争われていますが、ここでは、それらは割愛しています。

事例概要

✔本件土地1~6の相続開始時の状況は以下の通りです(前提事実より抜粋)。

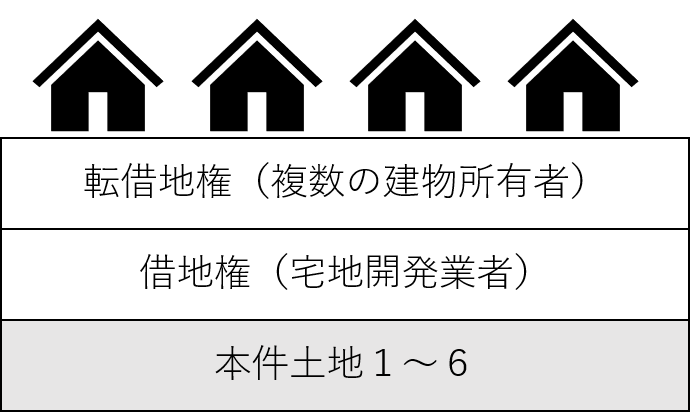

本件相続財産のうち、本件土地1ないし6については、宅地開発業者が本件土地1ないし6を含む周辺の土地所有者から複数の土地を一括して賃借し、当該複数の土地の筆界にかかわらず道路を築造し、区画割りを行うという宅地造成を行った後、転借権付き戸建住宅として分譲するといった開発が行われ、その結果、本件相続開始時において、一筆の土地について土地所有者(底地権者)、宅地開発業者(借地権者)及び複数の建物所有者(転借権者)が存在するという複雑な権利関係を有する状態にあった(以下このような状態を「三層構造」という。)。

簡単に図示すると以下のような三層構造になっていました。

図表:本件土地1~6の相続開始時の状況(筆者作成)

✔原告らは、本件土地1~6の評価額として通達評価額ではなく鑑定評価額を時価として主張しています。

✔被告(国・税務署)は、本件土地1~6の評価額について以下の通り主張しています。

本件土地1ないし6について、いずれも三層構造の土地であり、容易に更地化して売買ができないという事情を有することから、本件通達により難い特別な事情の存否や同事情が存在する場合の時価の検証が必要とされるところ、本件土地1ないし6の本件相続開始時における時価を検証すべく、国税鑑定を依頼するとともに、併せて本件通達による評価額を算出し、本件通達による評価額が、国税鑑定による評価額を上回る場合には、かかる土地について本件通達により難い特別な事情が認められると判断して、国税鑑定による評価額が時価として妥当であるとし、本件通達による評価額が、国税鑑定による評価額を下回る場合には、国税鑑定による評価額の妥当性があるとしても、原則的に利用されている本件通達による評価額を不適当とする特別な事情があるとは認められないことから、原則に立ち返り、本件通達による評価額の限度で算定することとした旨主張する。

被告は、本件土地1~6について国税鑑定をとって通達評価額と比較し、本件土地2,3,4,6は国税鑑定によるべき(通達評価>国税鑑定)、本件土地1,5は通達評価によるべき(通達評価<国税鑑定)と主張しています。

✔本件の争点は以下の通りであり、主張立証責任が被告(国・税務署)側に配分されています。

本件の争点は、被告が主張する本件各土地の時価が適切であるかであり、具体的には、(中略)本件土地1ないし6について、国税鑑定による評価が適切であるかである。

裁判所の判断

裁判所は、以下の通り、本件土地1~6のすべてについて、三層構造で複数の転借権者がいて底借併合による完全所有権への復帰が困難な状況を踏まえ、借地権者が底地を取得する前提の評価通達25(借地権価額控除方式)の合理性が欠如しており、評価通達によるべきでない特別の事情が存在すると判断しています。

そうなるともはや通達の出番はなく、原告鑑定と被告鑑定(国税鑑定)のどちらが合理性があるかとなるわけですが、裁判所は、時価の主張立証責任を被告に配分し、国税鑑定の合理性を検証しています(下線は筆者)。

しかしながら、本件土地1及び5についても、本件土地2ないし4及び6と同様、上記のように複雑な権利関係を有する状態にある三層構造の土地にある〔中略〕ことに照らせば、宅地の評価として、同宅地の面する路線に付された路線価を基とし、奥行価格補正や側方路線影響加算等の補正等をほどこし、さらに、貸宅地として、これら各土地の自用地としての価額に、地域毎に定められた借地権の価額を控除して評価する〔中略〕という本件通達に定める評価方式(本件通達11ないし25)をそのまま適用することによって、上記のような複雑な権利関係を有する状態にある三層構造の土地の適切な時価を算定することは困難であって、本件土地1及び5を含むこれら三層構造の土地については、本件通達に定める評価方式によらないことが正当として是認できるような特別な事情が存するものというべきであり、上記のような三層構造の土地の特質に照らせば、同じく三層構造となっている本件土地1ないし6のうち、国税鑑定による評価額が本件通達による評価額を下回る本件土地2ないし4及び6には上記特別な事情があるが、国税鑑定による評価額が本件通達による評価額を上回る本件土地1及び5には上記特別な事情は存しないものということは相当でない。以上から、本件土地1ないし6については、本件通達に定める評価方式によらないことが正当として是認される特別な事情があるものであって、その場合の適正な時価については、被告が主張立証責任を負う。したがって、以下、国税鑑定による評価額が適切であるか否かを検討する。

裁判所は国税鑑定の合理性を細かく検証しているのですが、ここでは以下結果のみ引用し、詳細は割愛します。結論としては、国税鑑定の合理性は認められないと判断しています。

以上によれば、国税鑑定1及び6は、第三者間取引事例を用いた取引事例比較法による比準価格を算出するに当たり、必要な事情補正を行っていない点、国税鑑定2ないし5は、本件相続開始時の借地権割合である30パーセントを更地価格から控除する控除方式を採用している点でそれぞれ不適切である上、国税鑑定1ないし6は、いずれも収益還元法による収益価格を算出するに当たり、実際支払賃料に基づいていない点で不適切であり、本件土地1ないし6の時価として、国税鑑定が評価した額は、いずれも適切とはいえない。

なお、裁判所は、原告鑑定の合理性も検証しているのですが、原告鑑定も問題点が認められ合理性が認められないと判断しています。

結局、原告鑑定も被告鑑定(国税鑑定)もどちらも合理性が認められないと判断されたうえで、最終的には、以下の通り、主張立証責任が配分された被告側で時価が立証されていないということで、原告主張額が認められたという顛末です(下線は筆者)。

結局、本件土地1ないし6については、本件通達に定める評価方式によらないことが正当として是認されるような特別な事情があるから、本件通達に定める評価方式に従った評価ができない上、被告が主張する国税鑑定による評価、原告らが主張するB鑑定による評価のいずれも適切であるとはいえず、採用することができないことに帰するところ、そうである以上、本件土地1ないし6の本件相続開始時点の時価についての立証責任を負う被告による同時価の立証がされていないものというほかなく、原告らが認める限度、すなわち、原告ら主張の時価を基準とするほかない。

私見とコメント

底地の相続税申告における評価で鑑定評価が認められるケースとしては、本件以外に借地権付き分譲マンションの底地が挙げられますね。本件もそうですが、いずれも借地権者が複数いて底借併合による完全所有権への復帰が困難である点が共通しています。評価通達25(借地権価額控除方式)は、借地権者が底地を買う場合の当事者間取引を全体とした評価方法ですので、底借併合が実現困難な本件や借地権付き分譲マンションの底地の場合は評価通達25の合理性が欠如し、特別の事情が認められることになります。

本件について、個人的には、国税鑑定の鑑定士さんと原告鑑定の鑑定士さんどちらも合理性が認められていないのでしっかりしてよ!っていう思いは少しありますが、国税鑑定について検証している裁判所の判断部分を読んでいて、特殊な三層構造であり不動産鑑定評価基準通りの鑑定評価を行うのが難しかった点も読み取れました。

欲をいえば、裁判所も独自に鑑定評価をとって時価に迫ってほしかったというなという思いはありますが、評価通達のフィールドではなく鑑定評価のフィールドで議論されたことで、主張立証責任が被告に配分された点がよかったなと思うところもあります。

最後に、今回省略した国税鑑定の問題点や原告鑑定の問題点は、以下税務弘報2021年12月号に寄稿した筆者の記事で触れていますので、ご興味のある方はぜひご確認ください。