事例概要

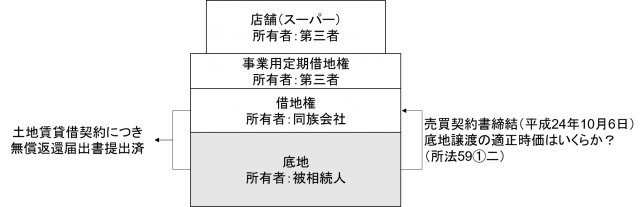

本件は、地主(個人)が借地人(同族会社)に無償返還届出書が提出されている底地を売却した場合におけるみなし譲渡(所法59①二)判定の時価が争われた事例です(非公開裁決 H29.6.27 TAINS:F0-1-774)。

図表:本件で争点となった底地の譲渡取引のイメージ(筆者作成)

本件では、無償返還届出書の効力が消滅しているか否かも含め、請求人と原処分庁で以下の通り主張がなされています。

請求人(納税者)は、無償返還届出書の効力が消滅しており、本件土地の譲渡時価の算定に当たって、借地権をしんしゃく(控除)すべきと主張しています。

一方で、原処分庁(税務署)は、無償返還届出書の効力は存続しており、本件土地の譲渡時価の算定に当たって、借地権を控除すべきではないと主張しています。

審判所の判断

審判所の判断ではまず、無償返還届出書が提出された土地(底地)の譲渡時価算定について以下のとおり解釈を述べています(下線は筆者)。

そうすると、無償返還の届出がされた土地上の借地権等は、経済的価値を有しないものであるといえるから税務上資産計上すべきものとはいえず、そのような税務上資産計上すべき借地権等の取得はないとされた土地を地主が借地人に譲渡した場合には、その価額は第三者との間で成立する通常の取引価額とは異なり、更地価額によるべきことになるのは当然であるから、無償返還の届出の対象となっている土地の時価の算定に当たっては、当該土地上に存する借地権等の価額を自用地としての価額から控除すべきではない。

そして、事実認定に基づき、本件では無償返還届出書の効力は消滅していないと判断しています(ここは詳細割愛します)。

したがって、以下の通り、無償返還届出書の効力が継続している本件底地の譲渡時価算定にあたり、借地権を控除する必要はないと判断しています(下線は筆者)。

無償返還の届出の対象となっている土地の時価の算定に当たっては、上記(A)aのとおり、当該土地上に存する借地権等の価額を自用地としての価額から控除しないことから、本件甲部分の評価において借地権等の価額を控除する必要はなく、自用地として評価すべきである。

さらに、借地人である同族会社からスーパー経営を営む第三者に事業用定期借地契約で転貸されていることにより、同族会社が地主から本件底地を購入後も第三者の事業用定期借地権は存続することからその存在を斟酌して評価減すべきか否かについて、審判所は以下の通り、斟酌する必要なしと判断しています(下線は筆者)。

なお、本件甲部分は本件スーパー部分の一部であるが、上記1(3)ロ(ロ)Iのとおり、本件スーパー部分上には■■■の事業用定期借地権が設定されているところ、本件甲部分の時価の算定において、当該事業用定期借地権の存在をしんしゃくすべきか否かについて、以下、検討する。

上記のとおり、本件被相続人(地主)と本件法人(借地人)の間では、本件甲部分上の借地権等に経済的価値はなく、このことを前提として本件法人が■■■との間で本件事業用定期借地権設定契約を締結(転貸)したのであり、当該借地権等の上には、私法上■■■の事業用定期借地権が存在することは事実であるとしても、それは、税務上経済的価値がないものとされる借地権等の一部が定期借地権者(■■■)に移転したにすぎないから、■■■の事業用定期借地権も、借地契約の当事者である本件被相続人と本件法人との間においては、経済的価値のないものとみるのが相当である。そうすると、本件法人は■■■に本件甲部分を転貸し、■■■がその上に事業用定期借地権を有しているとの事情は、本件甲部分の評価において、しんしゃくする必要がないというべきである。

最後に、具体的な本件底地の譲渡時価の算定方法についてですが、審判所は、①簡便法として評価通達を準用した価額(自用地評価額÷0.8)と②審判所が不動産鑑定会社に依頼した更地としての不動産鑑定評価額を比較し、②の更地としての不動産鑑定評価額を本件底地の譲渡時価と認定しました。

なお、①簡便法として評価通達を準用した方法については、原処分庁も以下の通り述べています。

譲渡所得に対する課税と相続税とでは、課税の対象及び目的を著しく異にするものであるから、本件各不動産の本件売買契約時における時価の算定に当たっては、評価通達に定める方法によることは適当ではない。

私見とコメント

本件のような無償返還届出書の提出された底地を借地人に譲渡する場合の譲渡時価の算定方法として、①簡便法として評価通達を準用した価額を使う場合、以下の点に注意する必要があります。

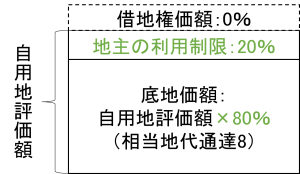

✔無償返還届出書が提出されていても相当の地代通達8(自用地評価額×80%)は適用しない。

無償返還届出書が提出されている底地(貸宅地)の価額は、自用地評価額×80%とする取り扱い(相当の地代通達8)がありますので、借地人への底地の譲渡時価算定にあたり簡便法を適用する際に以下簡便法の計算式上段×に記載の算式で計算してしまうという計算誤りが多いです。

簡便法の計算式

✖ 相続税評価額(自用地評価額)×80%÷0.8

〇 相続税評価額(自用地評価額)÷0.8

相当の地代通達等で無償返還届出書の底地の相続税評価にあたり20%評価減している趣旨は、あくまでも地主の利用制限の斟酌であり、借地権の経済価値として20%を積極的に認めたものではありません。

図表:相当の地代通達8の趣旨図解(出典:筆者作成)

借地人への底地の譲渡では、借地権が混同により消滅し、完全所有権が復活して地主としての利用制限(市場性減価)は解消・回復するため、市場性減価としての20%評価減(自用地評価額×80%)は適用できません。したがって、借地人への底地の譲渡時価算定にあたり簡便法を適用するのであれば、簡便法の計算式下段〇に記載の算式で計算する必要があります。

✔都心部では相続税路線価÷0.8≒市場価格(時価)が成立しない。

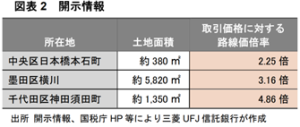

実際の土地の市場価格(時価)は、特に東京都心部では地価公示価格水準を大きく上回る水準となっています(以下三菱UFJ信託銀行作成のレポート参照)。

『路線価』と『取引価格』

路線価に基づき不動産の価格を算出することは可能だが、必ずしも実際の取引価格(その時点の不動産の真価)と同水準になるとは限らないことに留意が必要である。

なぜなら不動産の価格は、物件固有の事情のほか、その時々のマーケット状況や売買当事者の事情等を受けて形成されるものであり、毎年の 1 月 1 日時点に限られた価格である路線価とは異なり、不確定なものだからである。

なお、当社が 2021 年度に東京都内にて仲介した土地取引(約 30 件)について、1 ㎡当たりの取引価格に対する路線価倍率を調べたところ、平均で『約 2.8 倍』という結果となった。

また、2021 年度に開示・報道された取引※を見ても、少なくとも路線価の 2 倍以上の水準で取引されていることが分かる(図表 2)。

※更地の取引、又は土地建物の取引のうち内訳の建物価格が 0 円である取引を対象とし、抜粋。

出典:三菱UFJ信託銀行『2022年07月不動産フラッシュ『路線価』と不動産の価格』

したがって、特に東京都心部では、単に相続税評価額を0.8で割り戻すだけでは市場価格(時価)水準に全然追いつきません。この傾向は東京都心部以外の都市中心部でも見受けられます。土地の所在地がこうした地域にある場合には簡便法ではその土地の市場価格(時価)を求めることはできません。