はじめに

定期借地権の付着した底地の評価方法は評価通達25(2)に規定されていますが、当該評価通達25(2)のただし書きの算式が適用される場合、定期借地権割合+底地割合が100%を下回ることとなります。この場合、昭和43年個別通達の適用があるか否かが論点となります。そこで、今回は、定期借地権への昭和43年個別通達の適用可否の論点についてご紹介しようと思います。

定期借地権の付着した底地の評価体系

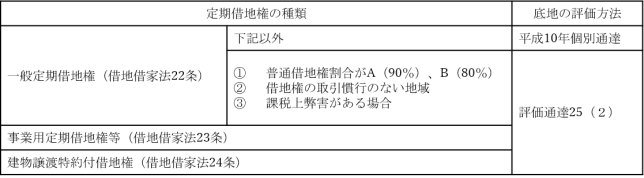

まず、現行の税務評価における定期借地権の付着した底地の評価体系の全体像を示せば以下の表の通りです。

定期借地権の付着した底地の評価方法

定期借地権の税務評価は、定期借地権の種類に関わらず評価通達27-2(原則法と簡便法)で評価しますが、定期借地権の付着した底地に関しては、一般定期借地権について、平成10年個別通達で評価する場合と評価の評価通達25(2)で評価する場合がありますので注意が必要です。

評価通達25(2)

一般定期借地権のうち平成10年個別通達の適用要件を満たさないもの、事業用定期借地権等、及び、建物譲渡特約付借地権の付着した底地の評価額は評価通達25(2)を適用して求めます。

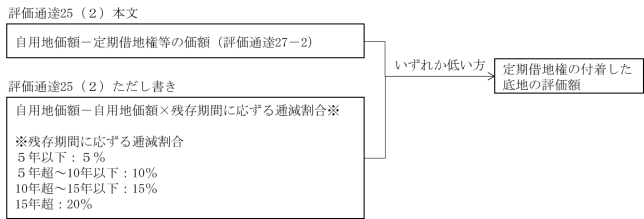

評価通達25(2)による評価方法は以下の通りです。

評価通達25(2)による定期借地権の付着した底地の評価方法

評価通達25(2)本文の算式は、定期借地権割合+底地割合=100%という建前から導き出される算式です。ただし、この算式を頑なに貫くと、定期借地権の評価額がゼロの場合には、底地価額が自用地価額と等しくなってしまいます。

いくら定期借地権の評価額がゼロの場合でも、そこに借地借家法に基づく定期借地権は存在するわけで、地主が自由に土地を使用収益できるわけではありません。

したがって、普通借地権(旧借地法の借地権含む)の取引慣行が無い地域の底地でも評価額ゼロの借地権が付着していることによる地主の利用制限を鑑み、自用地価額とならず、自用地価額×80%で評価する評価通達25(1)の取扱いとの整合性も考慮して、評価通達25(2)ただし書きの算式による評価額と比較していずれか低い方で評価することで、ただし書きの算式による評価額以上に底地価額が上昇しないようになっています。

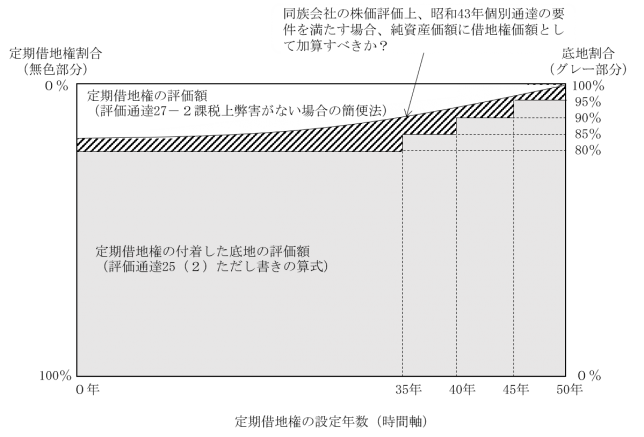

そして、評価通達25(2)本文の算式よりもただし書きの算式の方が低くなり、ただし書きの算式で底地価額が評価される場合には、以下の図に示すように、定期借地権割合と底地割合の合計が100%とならず、図中斜線部分が生じます。

評価通達25(2)ただし書き適用の場合

定期借地権への昭和43年個別通達の適用可否

上記図中斜線部分について、同族会社の株価評価上、昭和43年個別通達の要件を満たす場合、同個別通達を準用して、純資産価額の借地権価額として加算すべきか否かという論点があります。

肝心の昭和43年個別通達の内容はこちら国税庁HPのリンクをご覧ください(https://www.nta.go.jp/law/tsutatsu/kobetsu/hyoka/681028/01.htm)。

この点、昭和43年個別通達は、普通借地権(旧借地法の借地権含む)で相当の地代を収受している場合の取扱いであり、定期借地権について同趣旨の個別通達等国税庁からの公式見解が出ていない以上、加算不要であるという考え方もあるかと思います。

しかし、「土地評価の実務 令和2年版」によれば、「このただし書きを適用する場合において、定期借地権等の設定契約の当事者の関係が、被相続人とその被相続人が同族関係者になっている同族会社であるときには、被相続人所有の同族会社の株式評価上、その宅地の自用地価額に減額割合を乗じて計算した金額から借地人たる同族会社の定期借地権等の価額を控除した金額を、定期借地権等の価額とともに同社の純資産価額に算入します。(飯田隆一編「土地評価の実務 令和2年版」(2020年1月,大蔵財務協会)321項)」との記述があり、図中斜線部分を加算することとされています。

おわりに

ご紹介した書籍の記述には、なぜ図中斜線部分を加算するのかの根拠までは書かれていませんが、個人的には以下2点が根拠として挙げられるのではないかと考えています。

- 昭和43年個別通達の趣旨は、土地所有者であり、かつ、同族会社の株式所有者である被相続人が当該同族会社に土地を賃貸している場合、実質的に見て被相続人が土地を単独所有しているのと同等の状況と認められるため、土地の評価額が個人と法人で100%顕現することが、課税の公平上適当と考えられる点にあり、当該趣旨を類推して解釈すれば、定期借地権でも同様の取扱いとするのが課税の公平上適当と考えられること。

- 評価通達27-2でも課税上弊害がない場合に限って簡便法による定期借地権の評価を認めており、課税上弊害がある場合には簡便法の適用はないこととされていること。