はじめに

定期借地権については、個々の契約内容等によって極めて個別性が強いこと、契約期間満了に伴う更新がなく確定的に契約終了すること等から、地域の取引慣行に基づく借地権割合を基礎とした従来の借地権の評価方法(評価通達27)はなじまないということで、別途評価通達27-2が規定されています。

今回は、定期借地権の評価通達に定める評価方法の概要と実務上適用される簡便法の問題点について簡単に解説していきます。

評価通達27-2の原則的評価方法

評価通達27-2では、「定期借地権等の価額は、原則として、課税時期において借地権者に帰属する経済的利益及びその存続期間を基として評定した価額によって評価する。」とだけ規定しています。

この規定は、実は、不動産鑑定評価基準の借地権の構成要素のうち経済的側面からみた利益の文章とほぼ同じであり、この原則的な評価方法で評価しようとするならば、不動産鑑定士に鑑定評価を依頼する必要があります。

裏を返せば、納税者及び税理士ではこの原則的な評価方法では定期借地権の評価はできません。これでは実務が回らないので、評価通達27-2ただし書き及び評価通達27-3で以下簡便法も規定されています。

評価通達27-2の簡便法

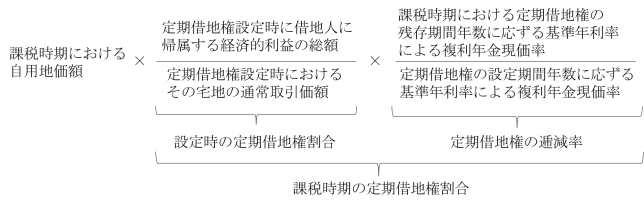

評価通達27-2ただし書きでは、「課税上弊害がない限り」以下の算式で評価すると規定しています。

実務上、この算式は簡便法と呼ばれているものの、数学嫌いの方からしたら拒否反応が出そうな複雑な分数式等が組まれてしまっていることもあり、この算式だけ見ても何をやっているか全くイメージがわかないと思いますので、以下簡便法の算式を図式化したものを示します。

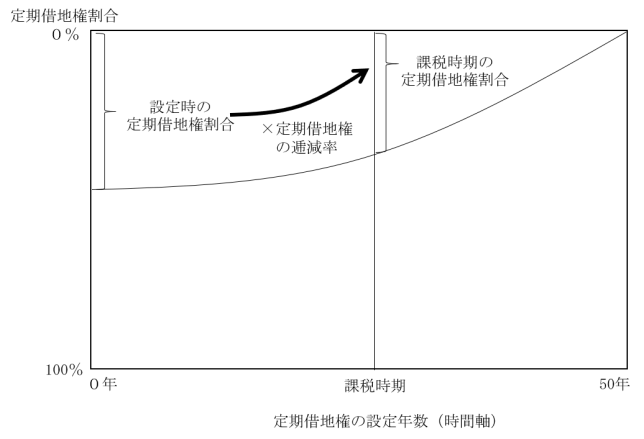

評価通達27-2ただし書きの簡便法のイメージ図

結局、この簡便法は、定期借地権が契約期間満了により消滅するという性格に着目し、まず借地権設定時の定期借地権割合を求め、その割合が時の経過に伴いどんどん逓減していき、契約期間満了時にゼロになるように算式を組んでいるだけです。

簡便法の問題点(課税上弊害がある場合)

そして、こうした簡便法の考え方が理解できると、自ずとその問題点も見えてきます。

すなわち、簡便法は、借地権設定時に借地権者に帰属する経済的利益をベースに定期借地権割合を算出し、あとは逓減率を乗じて減らしていくだけですので、借地権設定時から課税時期までの間の借地権者に帰属する経済的利益の変化については全く見ていないという問題点があります。

この問題点を逆手にとって、借地権設定後に権利金の追加払いをした場合、借地権者の現預金が権利金追加払い分減少しますが、定期借地権の価額はその分増加しないことになり、借地権者の相続財産を容易に減らすことができてしまいます。一応、評価通達27-2は、このような場合を簡便法が使えない課税上弊害がある場合として例示しています(令和2年度 財産評価基本通達逐条解説247項)。

ちなみに、課税上弊害がある場合に用いられる鑑定評価における定期借地権の評価方法は上記評価通達の簡便法とは全く異なり、契約期間中に借地権者に帰属する経済的利益も見ていきます。

おわりに

簡便法の算式の分母分子の構成要素を突っ込んで調べたり、個別具体的な計算例を見たりするのもいいのですが、木を見て森を見ずといいますか、そうした細かい部分に気を取られ過ぎると上記のような簡便法の基本的な考え方や今回解説した簡便法の問題点(課税上弊害がある場合)が見えてきませんので注意しましょう。