はじめに

本件は、請求人(相続人)が、被相続人(平成27年相続開始)から相続した定期借地権の底地について、通達評価額によらず、鑑定評価額により相続税申告を行い、その是非が争われた裁決例です(非公開裁決 R2.3.17 TAINS:F0-3-743)。更正の請求による事例ではありません。評価額が争われている土地は複数ありますが、ここでは、以下定期借地権権の底地(本件10土地)について取り上げます。

事例概要

✔評価方法が争われている定期借地権の底地の概要は以下の通りです(図出典:筆者作成)。

1つポイントを挙げるとすれば、借地人が、被相続人が100株式を保有する同族会社という点になります。

✔原処分庁と請求人が主張する本件不動産の評価額は以下の通りです(本文を基に筆者が作成)。

✔請求人の鑑定評価額は、①底地の鑑定評価方法として不動産鑑定評価基準(以下「基準」という)に定められている収益還元法による収益価格(18,410,000円)および②基準には定められていない手法による土地の収益価格(14,310,000円)の2つの試算価格を求めたうえで、最終的には①の収益価格をもって鑑定評価額と決定しています。

ここでは、鑑定評価書のうち①基準に定められている収益還元法による収益価格の試算過程を以下引用させていただきます。②に関しては詳細割愛します(理由は以下「私見とコメント」参照)。

(2)基礎価格の査定

本件評価対象底地の鑑定評価の手法を採用するに当たり必要となる当該対象地に係る土地価格を査定する。

イ 取引事例比較法の採用

近隣地域内の地域要因と類似する地域要因を持つ類似地域内で発生した取引のうち対象地と類似する規模(戸建住宅用の標準画地より画地面積の規模大)の取引事例を収集して、適切な事例の選択を行い、当該事例価格につき、時点修正、地域要因の比較等を行って、試算した結果、その価格は、135千円/㎡を中心に査定された。当該価格に対象地の個別的要因を加味して、対象地の土地価格を以下のとおり査定した。

135千円/㎡(単価)×108/100(三方路)×542㎡(対象面積)≒79,020千円(土地価格)

ロ 対象地につき戸建分譲を前提とした開発方式に基づく価格による検証

(イ)総売上

542㎡(対象地面積)×100%(宅地有効率)×170千円/㎡(販売単価)≒92,140千円(売上高)

(ロ)総費用

18,230千円+0.01x(合計) xは土地価格

(ハ)土地購入限度額

土地価格(x)=(イ)-(ロ)=92,140千円-(18,230千円+0.01x)

∴x=73,180千円

以上の検証結果から、取引事例比較法による価格(79,020千円)を本件評価の基礎価格とした。(3)底地価格の査定

本件底地に係る実際支払賃料(地代)から固定資産税等の必要諸経費を控除して純収益を求め、当該純収益を利回りで還元(有期還元)して本件底地の収益価格を査定する。

イ 収益価格の査定

(イ)総収益並びに必要経費

支払賃料・・・年額911千円(実額)

必要諸経費・・年額210千円(土地に係る固定資産税等の実額)

(ロ)底地に係る純収益

911千円-210千円=701千円

(ハ)収益価格

701千円(底地純収益)×15.138016〔年金現価率(注)〕≒10,610千円

(注)6%、契約残存期間41年の年金現価率

ロ 将来の更地復帰の現在価値(復帰価格)

(イ)想定更地価格による復帰価格

79,020千円(対象地の土地価格)×0.091719(複利現価率6%、契約残存期間41年)≒7,250千円(復帰価格)

(ロ)収益方式による復帰価格

An+1(n+1期の純収益)/Rn(最終還元利回り)=468円(注)/6%=7,800千円(復帰価格)

(注)地代水準は一般的不動産市場の分析の内容に基づき価格時点から41年後まで10%の下落とし、必要経費(固定資産税等)については、過去の上昇率等を考量の上、行政政策をも勘案し3年ごと5%の上昇とした。

(ハ)復帰価格

上記(ロ)の収益価格を採用し、7,800千円と決定。

ハ 実際支払賃料に基づく収益価格

上記イ及びロで査定した価格の合計値を、当該手法に基づく査定価格とした。

10,610千円+7,800千円≒18,410千円

審判所の判断

本件のように、通達評価額より低い鑑定評価額による相続税申告(更正の請求含む)が税務署に認められるためには、評価通達によらない「特別の事情」が認められることが必要とされています。

この点、審判所は、「土地に関し、評価通達の定めに従って評価した価額が客観的な交換価値を上回っているといえるためには、当該価額を下回る不動産鑑定評価が存在し、その鑑定が一応公正妥当な鑑定理論に従っているというのみでは足りず、同一の土地についての他の不動産鑑定評価があればそれとの比較において、また、周辺における公示価格や基準地の標準価格の状況、近隣における取引事例等の諸事情に照らして、評価通達の定めに従って評価した価額が客観的な交換価値を上回ることが明らかであると認められることを要するものというべきである。」と述べています。これは山田重將先生の税大論叢の論文では「合理性欠如説」として紹介されている考え方になります。

山田先生の論文の「合理性欠如説」を踏まえ、筆者なりに評価通達によらない「特別の事情」が認められる要件を示せば以下のようになると考えます。

①鑑定評価額の金額要件

鑑定評価額が通達評価額を下回ること(鑑定評価額<通達評価額)

②鑑定評価額のクオリティ要件

その鑑定が不動産鑑定評価基準に厳密に則っていること等

③評価通達の合理性欠如要件

相続税路線価について評定誤りがあること、または、財産評価基本通達における各種評価減の取扱いでは補足しきれていない対象不動産の個別的な減価要因があること

本件でも審判所は、上記要件②と要件③について検討を行っています。結果、要件②も要件③も満たさず、請求人の主張は認められませんでした。

要件②については、先に引用した鑑定評価書の①基準に定められている収益還元法による収益価格の試算過程に関して、審判所は以下の通り問題点を指摘しており、鑑定評価書のクオリティは低いと判断されてしまっています(要件②を満たさない)。

まず、実際支払賃料に基づく収益価格について検討すると次のとおりである。

a 不動産鑑定評価基準によれば、底地の鑑定評価額は、実際支払賃料に基づく純収益等の現在価値の総和を求めることにより得た収益価格及び比準価格を関連付けて決定するものとされている。b 本件10土地の近隣の標準地の各鑑定評価においては、既に保有している土地の有効利用以外では採算が取れないため収益還元法の適用は断念した、などとされ、鑑定評価額の決定において収益価格はほとんど考慮されておらず、上記本件相続開始日現在においても、その状況に特段の変化があったとは認められない。

このような本件10土地の近隣の状況からすれば、収益還元法の適用は極めて困難な地域であるから、収益価格の試算自体が妥当であるか否かの客観的な検証が必要であると認められる上、仮に収益価格の試算が合理的である場合においても、実際支払地代の金額が不動産に帰属する適正な収益の水準であるかについて客観的な検証が必要であったと認められる。このことは、別紙6-10のとおり、本件鑑定士自ら、本件10土地鑑定評価において「実際支払賃料に基づく収益方式は、飽くまで実際の支払地代を基準としているため、当該地代の水準により収益価格が影響されやすい」と指摘していることからも明らかである。c しかしながら、実際支払賃料に基づく収益価格の査定において、実際支払賃料について、上記bの近隣の地域性を踏まえて客観的な検証が行われた形跡は認められないから、本件10土地鑑定評価における実際支払賃料に基づく収益価格は、その合理性について疑問がある。

要件③については、請求人の主張に対して審判所は以下の通り述べて否定しています(要件③を満たさない)。

請求人らは、本件相続開始日において、本件10土地を評価通達に定める評価方法に基づく価額と同額で銀行からの借入金により購入すると、銀行への支払額に地代の全額を充当しても不足額が生じる事実は、評価通達に定める評価方法によっては適正な時価を算定できない特別の事情に当たる旨主張する。

しかしながら、本件10土地は、借入金により取得したものではないから、請求人らの上記主張は、具体的な事実に基づくものではなく、また、そもそも、本件10土地の近隣では、既に保有している土地の有効利用以外では採算が取れないなど、収益を基礎として土地の価額を評価することが困難な地域であるから、請求人らの主張する事実は、本件10土地の評価について評価通達の定める評価方法によるべきでない特別の事情には当たらない。

私見とコメント

まず、鑑定評価書のクオリティ要件(要件②)について。

平成26年基準改正で定期借地権特有の評価上の留意事項等が追加されたものの、基準では定期借地権の底地に固有の評価方法は定められていません。したがって、定期借地権の底地も普通借地権の底地と同様に、①収益還元法と②取引事例比較法を適用することとなります。ただし、対象不動産と類似する定期借地権の底地の取引事例収集の困難性から、取引事例比較法の適用自体が断念される場合が多く、鑑定実務上は収益還元法がメインとなります。

本件10土地の鑑定評価書でも取引事例比較法の適用は断念されていますが、代わりに基準には定められていない手法により土地の収益価格なるものが求められています。個人的には以下の理由により、このような基準で定められていない手法により求めた価格を試算価格の1つとすべきではないと考えます(ですので、そもそもその内容について議論する必要はないと考えます)。

理由1:そもそも基準で定めらた手法ではないため、そのような独自の手法で求めた価格を(基準で定められた手法による)収益価格と同じ試算価格の1つとして鑑定評価額の決定にかかわらせるべきではないと考えます。

理由2:平成26年基準改正において、国際評価基準(IVS)との整合性を高める方向で、市場分析の結果を踏まえて適用可能な鑑定評価手法を省略できる取扱いが導入されました。具体的には、適用した鑑定評価手法に複数の鑑定評価方式の考え方が反映され、対象不動産に係る市場の特性等を適切に反映した説得力の高い試算価格が求められるのであれば、複数の鑑定評価手法を適用した場合の結果と何ら異ならないので、適用可能な手法を省略することや適用する手法を1つとすることができるというものです。

定期借地権の底地の取引事例収集の困難性から取引事例比較法の適用を断念するのは理解できますが、だからと言って基準に定められていない手法を適用するのではなく、上記基準改正の考え方を踏まえ、可能な限り定期借地権の地代水準を調査し、本件10土地の現行地代水準の検証を行うことで、取引事例比較法の考え方(市場性)を収益還元法の適用過程で考慮するのが望ましいと考えます。定期借地権の地代水準の調査資料としては、例えば、やや広域的な資料にはなりますが、関東甲信不動産鑑定士協会連合会や中部不動産鑑定士協会連合会などが定期的に実施している調査報告書もあります。これら資料を用いて平均利回りとの比較検証を行う方法などが考えられます。また、現行地代が借地人の賃料収入等に照らした負担可能地代を超えていないかといった検証も行う必要があると考えます。この点、本件10土地の鑑定評価書に記載されている借地人の損益数値を基に支払地代を含まない損益を計算してみると以下の通りです。

総収益:22,734千円/年(賃料+駐車場+共益費)

総費用:3,872千円/年(支払地代は含まず、賃貸管理費+建物固都税+通常修繕費+変動経費)

支払地代含まない損益:総収益ー総費用=18,862千円/年

支払地代を含まない損益18,862千円/年は、現行支払地代911千円/年を上回る水準ですので、借地人の賃料収入等に照らした負担可能地代の範囲内と考えられます。なお、公租公課倍率でいうと、現行地代は土地公租公課の約4.34倍になります。

本件10土地の鑑定評価書の収益還元法の適用過程では、現行地代水準の検証がなされておらず、その点が審判所からも問題点として指摘されています。

理由3:基準で定められていない手法(独自の手法)というだけで、鑑定評価書のクオリティが低い(要件②を満たさない)と審判所や裁判例に判断されてしまう可能性が高いこと、および、独自の手法が故の計算ミス等の可能性があり、特に相続税申告における鑑定評価では適用することによるデメリットが大きいと考えます。現に、本件10土地の鑑定評価書で適用されている基準で定められていない手法の内容を筆者が見た限りでも、違和感のある部分が複数ありました。

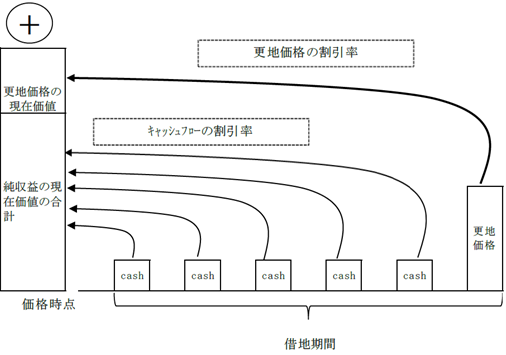

肝心の収益還元法ですが、本件10土地の鑑定評価書では、普通借地権と異なる定期借地権の特徴として、契約期間満了により契約が確定的に終了し、原則として地主に更地返還される点を考慮して有期還元法(インウッド式)という手法が適用されています。本件10土地の鑑定評価書では計算式の羅列で何をやっているかイメージがわかない方もいらっしゃるかと思いますが、有期還元法(インウッド式)による定期借地権の底地の収益価格の算式、および、イメージ図は以下の通りです。

算式:定期借地権の底地の収益価格の算式(筆者作成)

図表:借地期間満了までの保有を前提とした場合の底地の収益還元法のイメージ図(出典:国土交通省HP『定期借地権にかかる鑑定評価の方法等の検討(平成25年3月)』82頁)

審判所は、本件10土地の鑑定評価書の収益還元法の適用過程について、現行地代水準が適正な水準かどうかの客観的な検証がなされていないと問題点を指摘しています。本件のように特に同族関係者間での契約の場合、現行地代が適正な水準と大きく乖離している場合も多いので、現行地代水準の検証は必至になります。なお、本件10土地の現行地代水準の検証方法については上記理由2に記載のとおりです。

最後に、評価通達の合理性欠如要件(要件③)について。

請求人の主張としては、端的に言えば、本件10土地を通達評価額で借入して購入しても地代収入では借入金返済ができない(つまりそれだけ本件10土地の収益性が低い)ため、評価通達による評価方法の合理性が欠如している(要件③を満たす)ということでした。

この点、普通借地権(旧借地法の借地権含む)の底地に関する過去の裁決例・裁判例によれば、単に収益性が低いというだけでは、評価通達による評価方法の合理性が欠如しているとは認められていません。地主以外の第三者が当該底地を購入する際には収益性の低さは購入価額(鑑定評価でいう収益価格)を下げる要因になりますが、借地人が当該底地を購入する場合には、完全所有権が復活することになるため、最大で更地価格から借地権価額を控除した価額で買い取っても採算があうことになります。そして、評価通達25(1)はというと、底地に関しては第三者間取引よりも借地人との当事者間取引が通常な特殊な資産と位置づけており、第三者から見た時価(収益価格)ではなく、借地人から見た時価(借地権価額控除方式)の考え方をとっています。

定期借地権の底地の評価方法を定めた評価通達25(2)も評価通達25(1)と同じく自用地評価額から定期借地権の評価額を控除した価額(借地権価額控除方式)となっています。

そうすると、評価通達25(2)による評価方法の合理性が欠如している(要件③を満たす)というためには、借地人が定期借地権の底地を購入し完全所有権が復活することを想定するのが困難と認められる事情が求められます。本件10土地の場合、借地人は被相続人が100%株式を保有する同族会社1社のみであり、実質的に地主と借地人が同一ですので、借地人が底地を購入して完全所有権が復活することを想定することが困難とは認められず、残念ながら、要件③を満たさないと考えます。

審判所は、「そもそも、本件10土地の近隣では、既に保有している土地の有効利用以外では採算が取れないなど、収益を基礎として土地の価額を評価することが困難な地域である」と述べています。これは本件10土地近隣の固定資産税評のための標準宅地の鑑定評価書から引用したフレーズであり、標準宅地価格(更地価格)を求めるに当たって収益還元法(土地残余法)を適用するのが困難であるということを意味しています。したがって、このフレーズをもって直ちに底地について収益還元法を適用できないということまでは意味していませんので、要件③を満たさないという結論は変わりませんが、やや腑に落ちない判断がなされている気がします。