ソフトウェアに関しては、これまで以下の記事をアップしました。

今回は、市場販売目的のソフトウェアについて会計と税務(法人税)の取扱いをご紹介したいと思います。

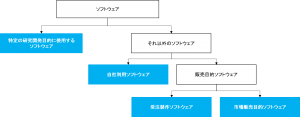

ソフトウェアの分類

いきなり市場販売目的のソフトウェアの話をする前に、まずソフトウェアの分類について簡単に見ておく必要があります。

企業会計上、ソフトウェアの分類はその制作目的により将来の収益との対応関係が異なることから、取得形態(自社製作、外部購入)別ではなく、制作目的別に分類されています(以下の図参照)。

図1:企業会計上のソフトウェアの分類イメージ

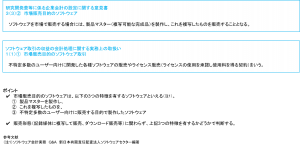

市場販売目的のソフトウェアの定義

市場販売目的のソフトウェアの定義自体は会計基準の方に規定されています。

ポイントとして記載した3つの特徴を押さえることが大切です。

研究開発終了時点

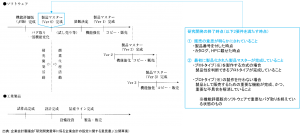

市場販売目的のソフトウェアの会計・税務の取扱いは、研究開発終了までに要した費用と研究開発終了終了後に要した費用で区別されています。ですので、研究開発終了時点がいつなのかを判断するのが実務上重要となってきます。

ただ実際には、各社自由に研究開発終了時点の判断をしてもいいかというと決してそんなことはなく、会計基準で研究開発終了時点の考え方が以下の通り示されていますので、これを基に各社研究開発終了時点の判断を行うことになります。

図2:市場販売目的のソフトウェア制作フローと研究開発費の終了時点

研究開発終了までに発生した製作費用

研究開発終了までに発生した製作費用の会計・税務の取扱いは以下の通りです。会計・税務で取扱いで差異はありません。

表1:研究開発終了までに発生した製作費用の会計・税務の取扱い

研究開発終了後に発生した製作費用

研究開発終了後に発生した製作費用の会計・税務の取扱いは以下の通りです。

表2:研究開発終了後に発生した製作費用の会計・税務の取扱い

研究開発終了後に発生する製作費用はその性質・内容に応じていくつかの分類に分かれ、それぞれ会計・税務の取扱いが定められています。

なかでも、著しい改良に関して会計基準と法人税法で取扱いが異なりますので注意が必要です。つまり、著しい改良の費用を会計基準どおり、発生時に研究開発費として費用処理しても、法人税法上はソフトウェアの取得原価に算入することが求められているので、法人税の別表4で加算する必要があります。加算が漏れているのが税務調査で見つかれば修正を求められます(税務リスク)

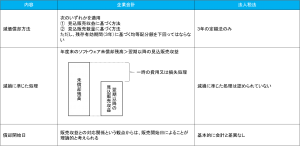

減価償却と減損処理

最後に、市場販売目的のソフトウェアとして資産計上されたものの減価償却と減損処理について、会計・税務の取扱いは以下の通りです。

表3:市場販売目的ソフトウェアの減価償却と減損処理

減価償却方法、減損処理のどちらも会計基準と法人税法で取扱いが異なりますので注意が必要です。減価償却方法については、会計基準どおり見込販売数量(収益)ベースで計上した減価償却費が3年定額法の減価償却費より大きい場合は法人税の別表4で減価償却超過額として加算する必要があります。また、会計基準で認められている減損に準じた処理は法人税法上は認められていないため、こちらも法人税の別表4で加算する必要があります。加算が漏れているのが税務調査で見つかれば修正を求められます(税務リスク)

おわりに

以上、市場販売目的のソフトウェアの会計・税務の取扱いを簡単にご紹介しましたが、会計基準と法人税法で取扱いが異なる部分が意外と多いのでソフトウェア実務上は特に注意を要するところになります。

最後に本文中出典を記載した参考文献のAmazonリンクを以下に掲載しておきます。詳しく調べてみたい方は是非これらもお読みいただけると良いと思います。