税理士のホームページでよく得意とする業種について書いている先生がいらっしゃいます。

私自身は、これまで特定の業種特化(専門)でやってきてはいませんが、ソフトウェア業の会社は自分の中でも得意な業種の1つです。

自身が経理マン時代務めていた会社がソフトウェア業だったことや、ソフトウェア業のお客様を担当してきたため実務上よく問題になる論点も把握できています。

そんなわけで今回は、自社利用ソフトウェアに関する会計と税務(法人税)の取扱い、特に税務上注意しないといけない資産計上漏れの論点をご紹介したいと思います。

ソフトウェアの分類

いきなり自社利用ソフトウェアの話をする前に、まずソフトウェアの分類について簡単に見ておく必要があります。

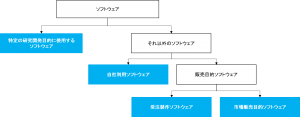

企業会計上、ソフトウェアの分類はその製作目的により将来の収益との対応関係が異なることから、取得形態(自社製作、外部購入)別ではなく、製作目的別に分類されている(以下の図参照)。

図1:企業会計上のソフトウェアの分類イメージ

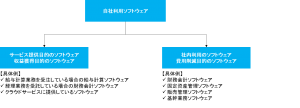

そして、自社利用ソフトウェアについては更に以下のように分類されます。つまり、単に自社利用といってもそれを使って収益を生み出すものなのか、費用を削減するものなのかによる分類が可能ということです。

図2:自社利用ソフトウェアの分類イメージ

自社利用ソフトウェアの資産計上漏れ

自社利用ソフトウェアのソフトウェア分類での位置づけ及び具体例を上記で解説しましたが、自社利用ソフトウェアの製作費・購入費の取扱いについて、会計(企業会計基準)と税務(法人税)では以下の通り、赤字部分が異なります。

表:自社利用ソフトウェアの製作費・購入費の会計と税務の取扱い

企業が自社利用ソフトウェアを取得しようとする場合、主に①購入する場合と②自社製作する場合が考えられますが、税務上注意なのが②自社製作の場合です。

というのも、①購入の場合であれば、費用削減効果は確実でしょうし、まず間違いなくどの企業もソフトウェアとして資産計上するでしょうから資産計上漏れというのはほとんど発生しません。

一方、②自社制作の場合は以下のような場面で税務上の資産計上漏れが発生するリスクがあります。

- 上場企業等で企業会計基準を適用しており、将来の収益獲得又は費用削減が不明のため、自社制作の自社利用ソフトウェアを取得時に一括費用処理しているが、法人税の別表4で加算処理(資産計上漏れの加算)を失念しているケース(これは、上記表の赤字部分の差異によるものです)

- 中小企業、上場企業問わず(会計基準を適用しているか問わず)、自社内で自社利用ソフトウェアを製作していることに気づいておらず、将来の収益獲得又は費用削減が不明なものだけでなく、将来の収益獲得又は費用削減が確実なものも全額費用処理してしまっているケース(これは、企業会計基準を適用していない中小企業でも起き得ます。つまり、自社内に情報管理部やシステム管理部的な部署があり、日々社内システムの改修等を行う過程で知らず知らずのうちに自社制作ソフトウェアを取得しているが、そのコスト(人件費等がメイン)が全部費用になってしまっているような場合です)

おわりに

以上、簡単ではありますが自社利用ソフトウェアの取得時の資産計上漏れの税務リスクについて解説しました。特に、自社内で知らず知らずのうちに自社利用ソフトウェアを製作している場合があるので注意が必要です。

ソフトウェアについては他にも論点がたくさんありますので、折を見てアップしていこうと思います。