はじめに

財産評価基本通達ベースの株価評価(純資産価額の評価)に関して、以前以下の記事を書きました。

純資産価額の評価でB/S計上されてるものだけ評価するのは危険

上記記事では、B/S計上されていなくても純資産価額の評価上、評価が必要となるものとして、営業権や借地権等をご紹介しましたが、これと同趣旨で、少額減価償却資産にも注意が必要です。

少額減価償却資産の特例

少額減価償却資産について、ご承知の方が多いかと思いますが、一応制度概要を国税庁HPより以下抜粋します。

中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から平成32年(2020年)3月31日までの間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。

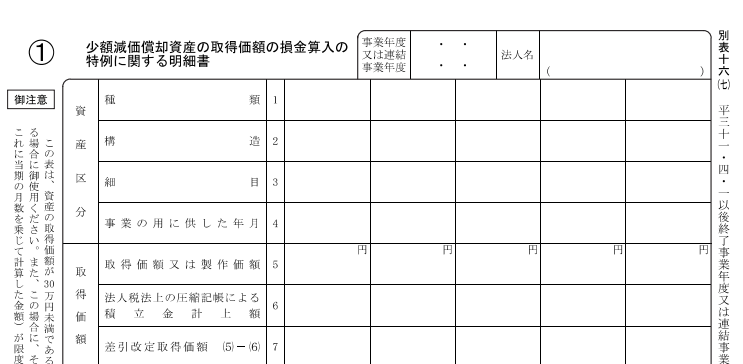

法人税の確定申告書別表16(7)を添付するという手続き要件もありますが、1事業年度あたり300万円まで損金処理できるので、この制度を活用している中小企業者は多いと思います。

少額減価償却資産と株価評価(純資産価額の評価)

この少額減価償却資産の特例を使うと、全額が事業供用時に費用処理(損金処理)されるため、当たり前ですがB/Sには資産計上されてきません。

そのため、株価評価(純資産価額の評価)において、B/Sに計上されている資産だけみていると、この少額減価償却資産の評価は漏れやすいと思います。少額減価償却資産といっても、毎期300万円ぎりぎりまでこの特例を使っ

したがって、純資産価額の計算において、B/Sに計上されている資産だけ見ていると、少額減価償却資産の評価漏れが起きやすいです。実務上は、評価漏れでも株価に与える影響が軽微なことも多いですが、例えば、毎期300万円ぎりぎりまでこの特例を使っているような会社は特に評価漏れがないようにしたいところです。特に顧問税理士以外の税理士が株式評価する場合に評価漏れが起きやすいので、直近3事業年度の法人税申告書別表16(7)を確認するなどして、その存在を必ず確認する必要があります。

少額減価償却資産は、会社によっては固定資産台帳に登録して現物管理しているところもありますが、全く現物管理していない会社もあります。株式評価的には、評価時点前に除却等されているものは、評価する必要はないですが、上記のように現物管理していないとその存否が不明で評価対象としてモノが残っているかどうか明らかとならないという問題点があります。直前期3期分のみ存在すると仮定して評価する等、実務上の対応方法を検討して対処することになるかと思われます。