はじめに

賃貸アパートや賃貸マンションをお持ちの投資家の方、これから賃貸不動産の購入を検討している方、親から賃貸不動産を相続した方など、賃貸不動産の価格に関して興味関心のある方は多いと思います。

今回は、賃貸不動産の価格の評価方法として、財産評価基本通達及び不動産鑑定評価基準の考え方とその違いを簡単にご紹介しようと思います。

財産評価基本通達

まず、財産評価基本通達ですが、これは、亡き親から賃貸不動産を相続した場合や親から賃貸不動産の生前贈与を受けた場合などにおいて、相続人や受贈者の相続税や贈与税の計算をするために、賃貸不動産を評価するときに使われます。

なお、財産評価基本通達に基づく貸家・貸家建付地の評価には通達に関する専門的な知識を要しますので、相続税・贈与税の財産評価の場面では、納税者の方は税理士に依頼すべきでしょう。

貸家・貸家建付地の評価方法

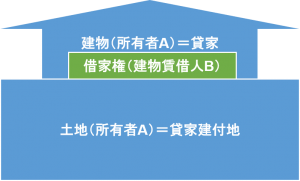

財産評価基本通達では、賃貸不動産の建物部分を「貸家」といい、土地部分を「貸家建付地」と呼びます。例えば、土地と建物の所有者がAさんがBさんに建物を賃貸している場合、Aさんの建物部分を貸家、Aさんの土地部分を貸家建付地といいます。

貸家・貸家建付地のイメージ図

そして、これらの評価方法は以下の通り定められています(財産評価基本通達26、93)。

貸家の評価額=自用価額-自用価額×借家権割合×賃貸割合

貸家建付地の評価額=自用地価額-自用地価額×借地権割合×借家権割合×賃貸割合

上記算式を見てわかる通り、貸家も貸家建付地も自用の価額から青字部分をマイナスすること(評価減)とされています。

評価減する趣旨は、家屋が借家権の目的となっている場合には、賃貸人は、一定の正当事由がない限り、建物賃貸借契約の更新拒絶や解約申入れができない(借地借家法28条)ため、借家権を消滅させるために立退料等の支払いをしなければならないこと、また、賃借人は、家屋に対する権利を有するほか、その敷地についても、家屋の賃借権に基づき、家屋の利用の範囲内で一定程度の事実上の支配を有しているものと認められ、他方、賃貸人は、その範囲において利用が制限されることになることから、借家権が付着したままで貸家及びその敷地を譲渡する場合には、譲受人は、家屋及びその敷地の利用が制限されることとなるため、貸家及び貸家建付地の経済的価値がそうでない建物及び敷地等に比較して低下することを考慮したものと解されています。

すなわち、財産評価基本通達による賃貸不動産の評価額は、賃貸割合が高いほど(空室率が小さいほど)評価額が下がる仕組みになっています。

不動産鑑定評価基準

次に、不動産鑑定評価基準ですが、これは主に、賃貸不動産の売買価格の評価等の場面で用いられます。

なお、不動産鑑定評価基準に基づく貸家及びその敷地の評価も不動産鑑定評価基準に関する専門的な知識と経験が求められますので、当然ながら素人が行えるものではなく、不動産鑑定評価士に依頼する必要があります。

貸家及びその敷地の評価方法

不動産鑑定評価基準各論第1章に「貸家及びその敷地」の評価方法が以下の通り定められています。

貸家及びその敷地の鑑定評価額は、実際実質賃料(売主が既に受領した一時金の うち売買等に当たって買主に承継されない部分がある場合には、当該部分の運用益 及び償却額を含まないものとする。)に基づく純収益等の現在価値の総和を求める ことにより得た収益価格を標準とし、積算価格及び比準価格を比較考量して決定す るものとする。

「収益価格を標準とし、」とされていますが、これは、賃貸不動産の主たる需要者である投資家等が賃貸物件の収益性を重視して取引可否、取引価格等の意思決定を行うため、収益性を最も的確に反映した収益価格を重視するという意味です。ちなみに、積算価格は不動産の費用性(コスト)に着目した価格であり、比準価格は不動産の市場性(マーケット)に着目した価格です。

ここでは、収益価格の算式等の詳細は割愛しますが、一般に賃貸割合が高いほど(空室率が小さいほど)収益性が高く、収益価格は高くなります。

投資家の方からすれば当たり前の認識でしょうが、賃貸割合が高く(空室率が小さく)、賃貸経営がうまくいっている収益性の高い賃貸物件の方が価格が高くなるということです。

疑問点

以上、賃貸不動産の価格の評価方法として、財産評価基本通達及び不動産鑑定評価基準の取扱いの考え方を簡単にご紹介しましたが、1つ疑問が出てきます。

すなわち、財産評価基本通達による賃貸物件の評価額は、賃貸割合が高いほど(空室率が小さいほど)評価額が下がりますが、これは不動産鑑定評価基準の収益価格の考え方と逆のことを意味します。

このパラドックスの原因・理由について、以下私見ですが少し考察してみようと思います。

まず、不動産鑑定評価基準の収益価格はDCF法や直接還元法で求めますが、これにはどうしても将来の収益予測や予測の不確実性が伴い、そこに評価者である不動産鑑定士の恣意性が介入する可能性が高いといえます。例えば、DCF法では、キャッシュ・フローや割引率の見積りに恣意性が介入する可能性が高いです。

よって、仮に不動産鑑定評価基準の評価額で相続税や贈与税を計算を行うこととした場合、納税者間でバラバラな評価額になり、課税の公平が保てない事態も生じ得ます。そこで財産評価基本通達では納税者間で評価額に差異の生じない算式(収益性は反映せず、借家人がいることによる使用制限のみ考慮)を採用しているというのが原因の1つにあると思います。

同じように非上場株式の評価方法にもM&Aの場面などではDCF法などの方法もありますが、相続税・贈与税の財産評価の場面で用いられる財産評価基本通達ではDCF法は採用されてません。

あとは、課税実務の円滑化という面を考慮すれば、評価額はできるだけシンプルにスピーディーに求められる必要がありますが、不動産鑑定評価基準の収益価格は不動産鑑定士といった専門家でないと正確に求めることができず、求めるのに手間、時間、コストがかかるというのも、財産評価基本通達が不動産鑑定評価基準のような収益価格を採用していない理由の1つだと思います。

おわりに

財産評価基本通達と不動産鑑定評価基準はともに時価を求めるものという方向性は共通していますが、上記に記載した通り、それらが適用される場面(相続・贈与、売買等)に応じて適宜適切に使い分ける必要がある点に留意が必要でしょう。

仮に相続税・贈与税の財産評価の場面でセオリー通り財産評価基本通達ではなく、不動産鑑定評価基準による時価申告をする場合には、税務にも精通した不動産鑑定評価士の先生に相談する等が必要となるでしょう。