はじめに

今回は、株価評価に関する以下裁判例を読んだので自身の備忘録の意味も込めて該当とポイントをまとめました。

出典は、東京地裁R1.5.14判決TAINS:Z269-13269です。

争点

この事例における主な争点は、記事タイトルにも書いたとおり、相続税申告における株価評価において、評価会社の類似業種比準価額の計算上、クレーン車売却益(固定資産売却益)が「非経常的な利益」に該当するか否かです。

類似業種比準価額計算における「非経常的な利益」の取扱いに関しては、私の過去の記事(類似業種比準価額計算上の留意点|非経常的な利益金額|)でもご紹介済みですが、簡単にいうと、類似業種比準価額の計算は、評価会社の➀支払配当、②利益、③純資産の3要素を考慮して求められますが、ある利益が「非経常的な利益」に該当すれば、②利益の計算上マイナスされ、その分類似業種比準価額は小さくなります。

財産評価基本通達183にも以下の通り記載されています。

「1株当たりの利益金額」は、直前期末以前1年間における法人税の課税所得金額(固定資産売却益、保険差益等の非経常的な利益の金額を除く。)に、・・・

そこで、納税者(原告)としては、クレーン車売却益は正に上記基本通達に記載のある固定資産売却益に当たり、「非経常的な利益」に該当すると主張しています。

被告(税務署)は、「固定資産売却益や保険差益が挙げられているのは、これらが通常は偶発的な取引であることから例示されているにすぎない。これに対し、固定資産売却益であっても、毎期継続的に売買が繰り返されるような固定資産売却益の場合には、その利益は当然会社の経常的収益力を構成するのであるから、非経常的な利益であるとはいえない。」として、本件のクレーン車売却益は「非経常的な利益」に該当しないと主張しています。

裁判所の判断

裁判所は、本件のクレーン車売却益(固定資産売却益)は「非経常的な利益」に該当しないと判断しています(納税者の負け)。

以下、判決本文より裁判所の判断部分からポイント部分を抜粋します。

「非経常的な利益」に該当するか否かの判断基準について(緑色は筆者強調(以下同様))

評価通達183(2)は、類似業種の利益金額と比較した評価会社の経常的収益力を適切に株価に反映させるために、偶発的な利益を除外することを定めたものというべきであるから、同通達183(2)が評価会社の「1株当たりの利益金額」の算定に際して除外される「非経常的な利益」として固定資産売却益や保険差益を挙げているのも、これらの利益が通常は偶発的な取引によるものであることからその例として示したものにすぎず、これらの利益は、飽くまでも偶発的な取引による非経常的な利益に当たる場合に除外されるものと解すべきである。

ある利益が評価会社の「1株当たりの利益金額」の計算に際して除外される非経常的な利益に当たるか否かは、その利益が固定資産売却益又は保険差益に該当するか否かのみによって判断すべきものではなく、評価会社の事業の内容、当該利益の発生原因、その発生原因たる行為の反復継続性又は臨時偶発性等を考慮した上で、実質的に判断するのが相当であると解される。

上記判断基準の検討

①評価会社1の事業内容及び本件クレーン事業における本件売却益の発生原因について

評価会社1の事業は、主に倉庫等の賃貸に係る不動産貸付業であるが、本件クレーン事業及び運送業も営んでいるところ、本件売却益は、本件クレーン事業に使用していたクレーン車を売却したことにより発生したものである。

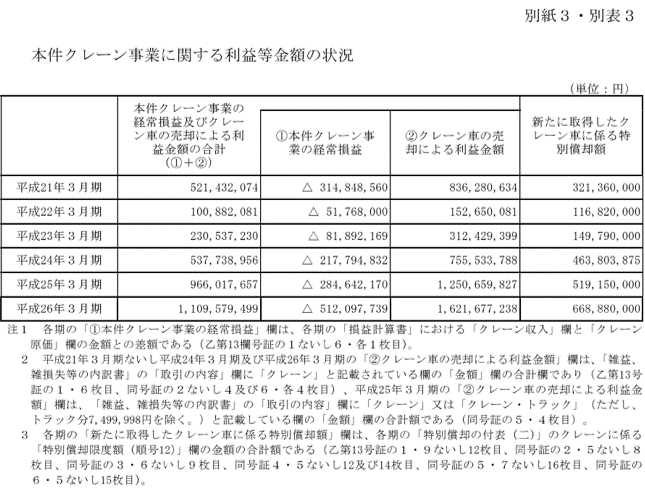

評価会社1が、平成21年3月期から平成26年3月期までに、本件クレーン事業に使用していたクレーン車を売却することによって得た利益は、1億5265万0081円から16億2167万7238円であり、これは、同社の上記各期における営業利益の約23%~約341%をそれぞれ占めるものであった。

②クレーン車の売却行為の反復継続性又は臨時偶発性について

評価会社1の平成21年3月期から平成26年3月期までの「損益計算書」、「雑益、雑損失の内訳書」及び「特別償却の付表(二)」を基に、本件クレーン事業の経常損益と本件売却益を比較すると、本件クレーン事業は、それ単体では赤字が膨らむ一方であり、当該クレーン車の売却によって初めて利益が生じるものとなっていると認められる。

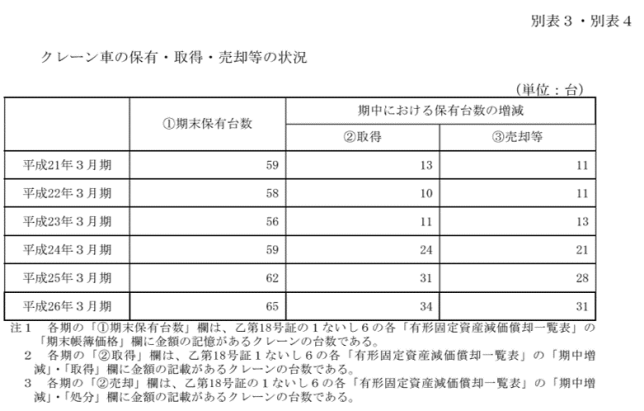

そして、評価会社1は、平成21年3月期から平成26年3月期までの各事業年度において、本件クレーン事業に使用していたクレーン車10台から34台の売買を、毎期反復継続的に繰り返していたことが認められる。(中略)以上のように、本件クレーン事業は、クレーン車の売却によって初めて利益が生じる仕組みとなっており、実際にもクレーン車の売却が一定の期間において反復継続的に行われていたことからすれば、当該クレーン車の売却は臨時偶発的に行われたものでないことは明らかである。

以下、本件クレーン事業に関する利益の状況の推移表、及び、クレーン車の売買台数の推移表をTAINSより引用して掲載しております。

③金融機関や群馬県知事に提出された損益計算書における取扱いについて

証拠によれば、評価会社1が金融機関や群馬県知事に提出した損益計算書においては、本件売却益は特別損益としての固定資産売却益ではなく収入高(営業利益)として計上されており、同社が税務申告において提出した損益計算書の記載内容と異なることが認められる。

私見とコメント

納税者が、評価通達で固定資産売却益が「非経常的な利益」の例示として記載されているから、これを形式的に適用して、クレーン車売却益を「非経常的な利益」とした点は理解はできますが、上記判断基準の検討の結果、「非経済的な利益」には該当しないと判断されてしまいました。

②クレーン車の売却行為の反復継続性又は臨時偶発性の検討において、本件クレーン事業はクレーン車の売却によって初めて利益が生じる仕組みとなっている事実が臨時偶発性の検討上考慮されている点は実務上も参考になるのではないかと思われます。クレーン車売却まで含めてクレーン事業として利益が出る仕組みとのことなので、クレーン車売却益もあらかじめ予定・計画されていたと認められ、臨時偶発性は認められないということかと思われます。

そして、個人的に一番注意をひかれたのが、③金融機関や群馬県知事に提出された損益計算書における取扱いの検討において、融資や建設業の許認可を有利に進めるため、金融機関や群馬県知事に提出した損益計算書上ではクレーン車売却益を収入高(営業利益)として計上していた点が裏目にでてしまった点です。

もし、金融機関や群馬県知事にも税務署に提出した損益計算書(クレーン車売却益を特別利益に計上)を提出していれば結果が変わったかというと、それは検討事項①②も踏まえて判断する必要があるため一概には言えませんが、税務署提出目的、金融機関提出目的、建設業の許認可獲得目的等、各種様々な目的のために異なる決算書を作成することが、本件のように思わぬところで(株価評価の場面で)納税者にマイナスの影響を与える点は押さえておく必要があるかと思われます。

もっとも、税理士が作成する決算書は主に税務署提出目的のものであり、クライアント側が税理士に依頼せず独自に金融機関提出目的、建設業の許認可獲得目的で決算書を作成していた場合には、株価評価する税理士も他の目的のために作成された決算書の存在に気が付かないこともあるでしょうから、なかなか難しい問題ではありますが。。。