はじめに

今回はタイトルにある通り、M&A買収ターゲットの財務DD費用が法人税法上損金算入されるのか?それとも有価証券の取得価額に算入されるのか?について争われた事例(H22.2.8非公開裁決TAINS:F0-2-500)をご紹介します。

M&A関連費用について

株式買収、M&Aと聞くと一昔前では大企業にしか関係ないような印象でしたが、昨今では中小企業の事業承継で後継者不在の場合において廃業するという選択肢以外にM&Aで他社にオーナーが株式を買い取ってもらうという選択肢も増えてきています。

M&Aの実務に携わったことのある方であればご承知のことかと思いますが、買手である法人は株式買収対価以外に以下のような費用を支払います。

【M&A関連費用】

- 仲介会社に対する仲介手数料

- 株式売買契約書の作成費用

- 買収ターゲット企業の財務デューデリジェンス費用(財務DD費用)

- 買収ターゲット企業の税務デューデリジェンス費用(税務DD費用)

- 買収ターゲット企業の法務デューデリジェンス費用(法務DD費用)、etc

税務DDや法務DDは比較的規模の小さいM&Aでは実施されないこともあります。

税務DDは買収後に買収法人の税務調査で思わぬ指摘を受けて多額の追徴税額が発生するリスクを、法務DDは買収後に買収法人の事業遂行上思わぬ法務問題が発生するリスクを買収前に調査するものです。

もし税務DDや法務DDが実施された場合これらに係る費用も財務DD費用と同様に損金となるのか、有価証券の取得価額になるのかを判断しなければなりません。

裁決の概要

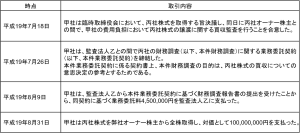

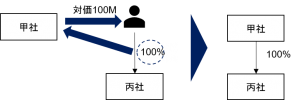

パソコン販売業を営む内国法人である甲社(3月決算法人)は、平成20年3月期中において以下の表に記載の一連の取引を行っています。

(注)裁決本文からは、社名、株式買収した年月日、株式買収対価、買収に応じた株主の数等がマスキング等されており読み取れないため、便宜上私が設定しております。

審判所の判断

争点は、上記に記載の通り、本件財務調査費用が法人税法上損金算入されるのか?それとも有価証券の取得価額に算入されるのか?です。

納税者の主張は、損金算入です。納税者は、監査法人から連結財務諸表を監査するに当たり、財務調査が必要との指導を受けたたため、やむを得ず監査目的で実施したものと述べています。

税務署の主張は、有価証券の取得価額算入です。税務署は、買収目的の財務調査であり株式の取得価額に算入すべきと述べています。

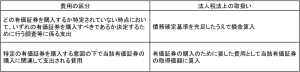

そして、審判所は、まず有価証券の取得価額に算入される付随費用(法人税法施行令第119条第1項第1号)の解釈を以下とおり示しています。

その上で、本件財務調査費用は有価証券の取得価額算入と判断しています(納税者の負け)。

取引内容を時系列的にみていくと、甲社は平成19年7月18日臨時株主総会において、丙社株式を取得する旨決議していることから、同日において、買収ターゲットが特定されています。

そして、本件財務調査が丙社株式の買収についての意思決定の参考とするために行われたことからすれば、本件財務調査費用は、特定の有価証券を購入することを決定した後に当該有価証券の購入に関連して支出される費用に該当することになるというのが審判所のロジックです。

おわりに

実務上は、いつ時点で買収ターゲットが特定されたのか、その時点がポイントになります。

一般的には今回の裁決事例のようにM&A実施に関する株主総会決議や取締役会決議の時点が有力候補になりますが、中小企業では株主総会や取締役会がタイムリーに行われていないケースも多いと思います。

そうするといつ時点で買収ターゲットが特定されたのか判断が難しくなります。

私見ですが、非上場の中小企業のM&Aの場合、株主総会決議や取締役会決議の時点だけを鵜呑みにせず、代表者からのヒアリング、仲介会社作成の提案資料(M&A候補、M&Aスケジュール表等)を総合的に勘案して判断する必要があると思います。