はじめに

本件は、原処分庁(税務署)が、請求人(納税者)が行った相続税の申告について、相続開始前に同族会社と被相続人との間で締結した賃貸用建物のみの売買契約が相法64①に規定する同族会社等の行為又は計算で、これを容認した場合には請求人の相続税の負担を不当に減少させる結果になるとして原処分を行ったことに対し、請求人が原処分の全部の取消しを求めた事案です(非公開裁決 H27.1.6 TAINS:F0-3-409)。

事案概要

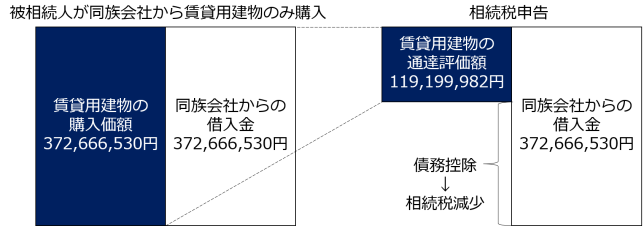

本件の賃貸用建物の売買代金、通達評価額、借入金の関係は以下の通りです(図出典:筆者作成)。

なお、本件の賃貸用建物の売買代金(購入価額)は、簡便的な建物時価の査定方法でよく税理士が用いる未償却残高(同族会社の建物取得価額をベースに減価償却費を控除したもの)です。

本件の争点は、建物売買契約が請求人の相続税の負担を不当に減少させる結果になると認められるか否か(相法64①)です。

審判所の判断

相法64①の趣旨・目的について以下の通り述べられています。

同規定の趣旨及び目的は、同族会社が同族会社の株主等の租税回避行為に利用されやすく、これを無制限に放置すれば税負担の実質的な公平を図ることができないことから、税務署長に、株主等の相続税又は贈与税の負担を不当に減少させるものと認められる同族会社等の行為又は計算を否認する権限を与え、実質的な税負担の公平を図るというものである。

上記趣旨・目的を踏また「不当に減少」の判断基準については以下の通り述べられています。

同族会社等の行為又は計算が相続税又は贈与税の負担を不当に減少させる結果となると認められるかどうかは、経済的、実質的見地において、当該行為又は計算が純粋経済人の行為として不自然、不合理なものと認められるか否かを基準として判断すべきである。

また、純粋経済人の行為として不自然、不合理なものかどうかは、同族会社の利益を図るという同族会社の株主ないし経営者としての立場のみに重きを置くのではなく個人としての合理性も考慮すべきである。

また書きの部分より、経済合理性の判断は、同族会社等の側のみではなく、「同族会社等株主等」を含めた取

引行為等全体で判断すべき旨が読み取れます。「個人としての合理性も考慮すべき」の部分より、個人と独立かつ対等で相互に特殊関係のない法人との間で行われた場合には、経済合理性を欠くかどうか(独立当事者間基準)も考慮すべき旨が読み取れます(以下参考文献)。

参考文献:加藤浩「相続税法64条と財産評価基本通達6項との関係について―取引相場のない株式を中心として―」税務大学校論叢第94号 平成30年6月

あとは事実認定を踏まえて、上記黒太字の判断基準について複数の判断項目ごとに検討した上で、最終的に「不当に減少」にあたると判断しています。

以下、各判断項目の内容とまとめ部分から重要だと思う部分を引用します。

(イ) 本件売買契約は、土地とその上の建物のうち建物のみを売買の目的として借地権を設定したものであるが、権利金の授受がないこと

借地権が設定された以上、借地権設定者は、借地権の存続期間が原則30年となるなどの借地借家法第2章第1節の制限を、同法第9条により、強行規定として受けることになる。借地権設定者にはこのような負担があるため、借地権設定時にその負担に見合う権利金を取得するのが通常であるとされる。本件売買契約に伴う借地権設定には権利金の授受がないが、純粋経済人としての借地権設定者の行為としては不自然、不合理なものということになる。

請求人は、上記のとおり、上記地代の額は、法人税法施行令137条に規定する相当の地代であり、請求人も権利金の代わりに相当の地代を算定して支払うこととした旨主張しているが、通常の地代よりも高額の地代を受け取る約定をしたからといって、その履行が借地権の存続期間にわたって確保されることは担保されず、一時金として借地権相当額の権利金を受け取る必要がないことにはならず、権利金の授受なく借地権が設定されたことの不合理さの説明にはならず、それが純粋経済人間の取引でなく、同族会社とその株主の間の取引であったからこそされたものと評価されるのである。被相続人と■■■■は、本件売買契約の締結に伴い■■■■■■敷地に借地権を設定するに当たり、法人税基本通達13-1-3の定めによる権利金の認定課税を避けるため、権利金の収受に代わるものと評価することができるだけの高額の地代を意味する相当の地代を支払うこととしたものにすぎないということができる。

(ロ) 本件売買契約は、根抵当権が設定されたまま行われ、かつ売買代金額において、根抵当権の存在が考慮された形跡がないこと

根抵当権付不動産は、当該不動産やその賃料が差し押えられる可能性があり、意に反してその所有権を失ったり、賃料という収益を確保する目的が達せられなくなる危険性があることから、不動産売買においては、買主は後に担保権が実行されることのない完全な所有権を取得することを望むのが通常である。

(中略)

そのうえ、本件売買契約では、根抵当権が設定されたままの■■■■■■■■等について、圧縮記帳前の取得価額から減価償却費相当額が控除された価額で売却されているのであり、売買代金を算定するに当たって、根抵当権が設定されていることが考慮された形跡はない。

(中略)

それにもかかわらず、根抵当権の存在を考慮せずに売買がされているのは、純粋経済人同士の間における取引としては、不自然、不合理なものであり、買主が根抵当権の被担保債権の状況を十分に知っている同族会社とその株主の間の取引であったからこそされたものと評価されるのである。

(ハ) 本件売買代金を消費貸借の目的として弁済期を20年後としているが、その履行が担保されていないこと

被相続人と■■■■は、本件売買代金を消費貸借の目的として、弁済期を20年後の平成41年6月29日の一括払いとする本件消費貸借契約を締結し、金利を年2%とし、借主である被相続人の期限の利益喪失条項があるものの、借主が弁済期前に繰上弁済ができる旨の定めもある。

売買の目的物を引き渡しながら、売買代金の履行期を20年後とするのは売主にとってかなりの危険を伴うといえる・・・(中略)

しかし、売買代金の履行期を20年後とする以上、その支払の担保を徴さないのは、純粋経済人同士の間における取引としては、不自然、不合理なものである。

(二)まとめ

上記(イ)ないしい(ハ)のとおり、本件売買契約は、同一の所有者に属し一体として利用されている土地及び建物のうち建物のみを売買の目的として借地権を設定したが、権利金の授受がないこと、本件売買契約は、根抵当権が設定されたまま行われ、かつ売買代金額において、根抵当権の存在が考慮された形跡がないこと、本件売買代金を消費貸借の目的として弁済期を20年後としているが、その履行が担保されていないことから、純粋経済人同士の間における取引としては、不自然、不合理なものであって、同族会社とその株主等の間の取引であったからこそされたものと評価されるのである。

私見とコメント

本裁判例のスキームの特徴

本裁決例のスキームは、賃貸用建物の時価(本件では未償却残高)と通達評価額(固定資産税評価額に貸家の評価減適用)との乖離(ギャップ)に着目している点は、通常の6項否認事例と共通していますが、通常の6項否認事例と以下の2点が異なっています。

本裁決例のスキームの特徴

① 不動産の売主が被相続人と相続人が株主の同族会社である点

② 売買代金の代金決済がなされておらず(お金が一切動いておらず)、準消費貸借契約により売買代金債務が借入金とされている点

特徴②は、契約時に手付金を支払い、引き渡し時に残代金決済を行うという我が国における不動産売買の取引慣行からみて異質なものとなっています。これは、売主同族会社、買主被相続人という同族関係者間での売買だからこそ成し得たものであり、客観的に見てもやはり不自然・不合理なのは明らかです。

否認リスク

審判所(及び税務署)は、相続税法第64条第1項の適用ありと判断していますが、賃貸用建物の評価についての6項否認リスクも存在すると思われます。

すなわち、被相続人の病状(病名不明)が相当程度進行した時期に、同族会社から収益物件(建物のみ)を購入し、売買代金債務を借入金とする準消費貸借契約を締結していることから、最判 令和4年4月19日で示された『近い将来発生することが予想される被相続人の相続において、相続税の負担を減じ又は免れさせるものであることを知り、かつ、これを期待して、あえて本件購入・借入れを企画して実行したこと』という具体的判断基準にも該当するものと思われます。仮に評価通達6項が適用された場合、賃貸用建物の評価額は、通達評価額(固定資産税評価額に貸家の評価減適用)によらず、鑑定評価額となります。

本裁決例のスキームの否認リスク

✔相続税法第64条第1項による否認リスク

✔賃貸用建物の評価に関する6項否認リスク