はじめに

本件は、以下国税不服審判所HP公表裁決で負けた納税者が起こした裁判です。

法人が取得した競売物件の土地・建物等のあん分比率として不動産鑑定評価書によるべきとの納税者の主張が認められなかった事例(公表裁決 H27.6.1)

なお、この東京地裁の存在については、Twitterで相互フォローさせていただいている@taklawya先生から教えていただきました。@taklawya先生は元国税審判官であもり、ご自身のnoteで非公開裁決の解説されており、大変勉強になりますので気になる方はぜひ先生のnoteに立ち寄ってみてください。今回のような気づきを提供してくださった@taklawya先生に感謝します。

東京地裁の判断

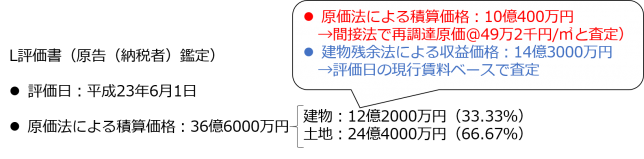

上記国税不服審判所では、納税者が主張した不動産鑑定評価額の比率は認められませんでした。

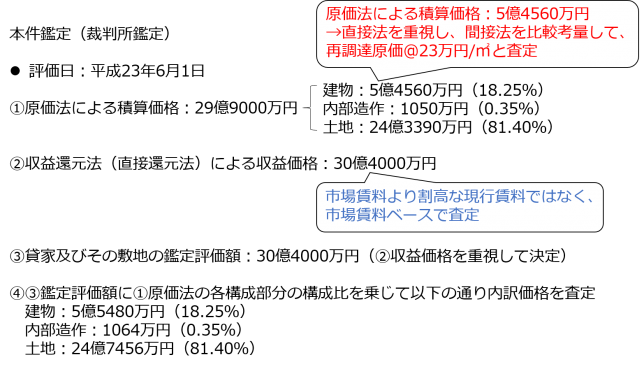

地裁では、納税者からの申し出により地裁が新たに選任した不動産鑑定士による不動産鑑定評価額(以下「本件鑑定(裁判所鑑定)」)の合理性が検討され、裁判所鑑定の比率によるべきと判断されました(一部取り消し)。

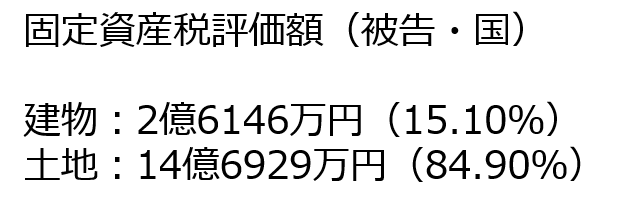

被告(国・税務署)主張の固定資産税評価額の比率に関して、東京地裁は以下の通り述べています。やや長いですが、非常に重要な部分ですので全文引用させていただきます(下線は筆者)。

被告は,固定資産評価基準に従って評価された価格は特段の事情がない限り適正な時価であると推認されるため,本件不動産を構成する各資産に係る固定資産税評価額の価額比を用いて本件落札金額を按分することが合理的である旨を主張する。

しかしながら,固定資産評価基準の定める評価方法が,適正な時価を算定する方法として一般的な合理性を有するものであるとしても,この評価方法に従って決定された価格は,特段の事情のない限り当該資産の客観的な交換価値としての適正な時価を上回るものではないことが推認されるにとどまるものというべきである(最高裁平成24年(行ヒ)第79号同25年7月12日第二小法廷判決・民集67巻6号1255頁参照)。また,地方税法が,固定資産税の課税標準に係る固定資産の評価の基準並びに評価の実施の方法及び手続を総務大臣の告示に係る評価基準に委ねている(388条1項)のは,固定資産税の賦課期日における土地課税台帳等の登録価格が同期日における当該資産の客観的な交換価値を上回らないようにすることのみならず,全国一律の統一的な評価基準による評価によって,各市町村全体の評価の均衡を図り,評価に関与する者の個人差に基づく評価の不均衡を解消することをも目的とするものであり,かかる目的の下に行われる評価は,適正な鑑定の評価の過程において考慮の対象とされるような当該資産の個別的な事情については,ある程度捨象されることも前提としているものということができる。

これらに照らすと,本件のように,法人税に係る減価償却費の額及び消費税の課税仕入れに係る支払対価の額を計算するために,一括して取得された土地及び建物等の取得価額を按分する方法として,当該資産の客観的な交換価値を上回らない価額と推認される固定資産税評価額による価額比を用いることは,一般的には,その合理性を肯定し得ないものではないが,当該資産の個別事情を考慮した適正な鑑定が行われ,その結果,固定資産税評価額と異なる評価がされた場合には,もはや,固定資産税評価額による価額比を用いて按分する合理性を肯定する根拠は失われ,適正な鑑定に基づく評価額による価額比を用いて按分するのが合理的となるというべきである。

裁判所鑑定のクオリティ

しかしながら,L評価書において本件建物等の積算価格の基礎とされた再調達原価は1㎡当たり49万2000円であって(認定事実(2)イ(イ)),これは,本件鑑定における再調達原価(1㎡当たり23万円)の2倍を超える上,本件建物等の実際の工事価格(時点修正後の価格は,1㎡当たり約22万円)とも大きくかい離している。このような結果となったのは,L評価書において再調達原価を求めるに当たり参照された建設事例が,いずれも,地下2階建てであるなど本件建物等と構造や階数が異なる上,建具にも高価な部材等が使用されるなど,一般的な工事価格の範囲と比較しても相当高額な工事価格によるものであったことに起因するものと解されるところ,これらの建設事例を参照した理由につき合理的な説明がされたとは認められない。

なお,平成23年6月1日時点の不動産賃貸市場の動向は,同年3月の東日本大震災後の自粛ムードが払拭されつつあり,駅から近い物件の1階,アクセスの良い2階・地下1階,坪単価2万円程度(10~20坪)の居抜物件等に対する需要は旺盛になってきたものの,駅から遠い物件,上層階の物件,高額賃料物件,スケルトン店舗(スケルトン貸しにより賃貸される店舗),リース店舗(内装付きで賃貸される店舗)等については,空室が長期化していた。また,T地区の店舗賃料は下落傾向にあった。(本件鑑定書14~15頁)

まず,賃料収入の算定については,平成23年6月1日時点現在の不動産賃貸市場動向(上記(1)オ)を考慮して,当時の本件建物の各賃貸物件に係る現行賃料は市場相場よりも高位にあったとし,そのことから,市場参加者が本件不動産の取得を検討するに際しては,将来においてテナントが退出し賃料収入が下落する可能性を考慮した可能性が高いとして,現行賃料ではなく市場賃料に基づく純収益を採用し,かつ,市場水準の還元利回りを採用することとした(本件鑑定書26頁)。