はじめに

今回は、相続税開始後に清算した会社に対する貸付金の相続税評価額について争われた事例(H21.3.16非公開裁決 TAINS:F0-3-245)を読んだので、その備忘録として以下実務上の留意事項をまとめました。

貸付金の相続税評価額

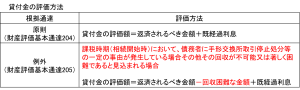

いきなり裁決事例の内容に入る前に、一度貸付金の相続税評価額の求め方を財産評価基本通達で確認しておきます。

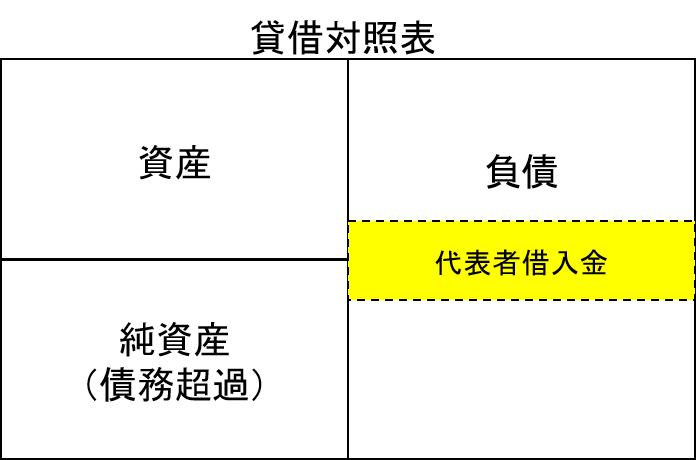

上記の通り、原則は返済されるべき金額で評価されますが、債務者が一定事由に該当する場合に例外的に回収困難な金額を控除できることとされています。

事例概要

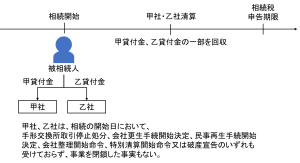

本件の争点はシンプルで、被相続人が甲社と乙社の2社に対して有していた貸付金の相続税評価額が争われています。

ちなみに、被相続人は甲社、乙社の代表者であり、かつ100%株主です。甲社、乙社は不動産貸付業を営む法人で、代表者以外に従業員はいません。

本件で特徴的なのは、各社平成16年12月31日に株主総会又は社員総会において解散決議を行い、相続開始時から相続税申告期限までの間に清算している点です。裁決本文では清算日がマスキングされており正確には不明なのですが、審判所の判断部分に、「本件相続に係る相続税の申告期限までに本件各法人を清算したとしても」との記載がありましたので、そのように推測してます。

時系列を図にすれば以下の通りです(図出典:筆者作成)。

なお、裁決の添付資料からは各社のBS、PLがマスキングされており読めませんが、審判所の判断部分では各社の営業状況、及び資産状況について以下の通り述べられています。

甲社の営業状況、及び資産状況

平成16年1月期及び平成16年12月期において債務超過となっているが、これは、平成16年1月期中の固定資産売却損という特別損失に基因するもので一時的なものである。一方、経常損益をみると、平成13年1月期ないし平成16年12月期においていずれも利益を計上している上、上記債務超過の金額は、一事業年度の経常利益程度のものにすぎず、しかも平成16年1月期に■■■■■■■であったものが同年12月期には■■■■■と減少し、債務超過は一年でほぼ解消されているといえるのであるから、債務超過の状態が相当期間継続していると認められるものではない。また、平成16年12月期までの経常利益の金額に著しい減少などは認められず、清算結了に至るまで事業は順調であったことが認められる。

乙社の営業状況、及び資産状況

平成13年9月期及び平成14年9月期において債務超過の状態にあったものの、平成15年9月期及び平成16年9月期は、既に債務超過の状態にはない。また、経常損益をみると、平成13年9月期において多額の経常損失を計上しているが、建物除却等による損失を営業外費用として計上したために■■■■■■の経常損失となったもので一時的なものにすぎず、平成16年9月期まで営業利益の著しい減少は認められず、、清算に至るまで事業は順調であったことが認められる。

審判所の判断

細かい点は省略しますが、納税者の主張は清算後に回収できた金額で評価(財産評価基本通達205)、税務署の主張は返済されるべき金額で評価(財産評価基本通達204)です。

審判所の判断は、税務署と同じく返済されるべき金額で評価でした(納税者の負け)。

審判所の判断のポイントとしては、財産評価基本通達205の「その他その回収が不可能又は著しく困難であると見込まれるとき」の解釈、本件各社の営業状況、及び資産状況を踏まえ、以下の通り述べ、その適用はなし判断しています。

評価通達205が定める相続開始時において債権金額の全部又は一部につき「その他その回収が不可能又は著しく困難であると見込まれるとき」とは、債務者が弁済不能の状態をいうものと解されるところ、評価通達205の(1)ないし(3)が例示するところに照らすと、同(1)が定める債務者が手形交換所において取引停止処分を受けたとき、会社更生手続若しくは民事再生手続の開始の決定があったとき、又は、事業閉鎖があったことその他債務超過の状態が相当期間継続しながら、他から融資を受ける見込みがなく、再起のめどが立たないなどの事情により、営業状況、資産状況が破たんしていることが明白であって、債権の回収の見込みのないことが客観的に確実であるといい得るときをいうものと解される。

本件各法人は、いずれも債務超過の状態が相当期間継続していたとはいえないばかりか、事業も順調で、営業状況、資産状況が破綻していることが明白であるといえるものではなく、弁済不能の状態にあったとは認められない。そうすると、本件貸付金については、評価通達205の「その他その回収が不可能又は著しく困難であると見込まれるとき」には該当しないというべきである。

そして、相続開始後に各社が清算している点については、審判所は以下の通り述べ、考慮できない旨を念を押ししています。

そもそも回収不能の判断時期は、相続の開始時であり、本件相続に係る相続税の申告期限までに本件各法人を清算したとしても、当該清算の事実は相続開始日後の事情にすぎず、相続開始日現在の本件貸付金の評価額を左右するものではないから、いずれにしても請求人の主張は採用できない。

私見とコメント

本件は、読んでる途中で結果が予測できるものでしたが、改めて、財産評価基本通達205の適用にあたり、単に資産状況(債務超過)という事実だけで「その他その回収が不可能又は著しく困難であると見込まれるとき」の判断を行うのは危ないというが再確認できます。

なお、本件の各会社は清算時まで事業は順調だったとありますので、なぜ相続開始後に清算する必要があったのか?相続開始前から既に解散・清算は計画されていたのか?など気になる点はいくつかあります。

事業というのはある程度の期間をもって行われる経済活動ですので、相続開始時点における事業継続の見込みの判断するには、相続開始時点を含む前後の期間における事業状況を見る必要があると思われますが、被相続人は生前事業継続の意思があり解散・清算は計画されておらず、相続開始後に相続人が貸付金の相続税評価額を下げる目的のためだけに各社を清算したのだとしたら、それは相続開始時点における事業継続の見込みの判断には影響を及ぼさないのではないかと考えます。