建設工事の現場で用いられる足場に代表される仮設材料ですが、その取扱いについて国税庁(税務)と国土交通省で相違がみられます。

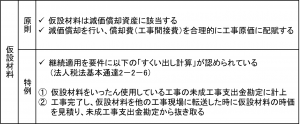

国税庁(税務)の考え方

仮設材料について税務上の考え方をまとめると以下の通りです。

今回は、上記特例の法人税法基本通達2-2-6の「すくい出し計算」について深堀するのではなく、あくまでも税務上は仮設材料をどう取り扱うのかの原則を見てほしいと思います。

税務上は、仮設材料を減価償却資産として取り扱い、工事間接費として配賦するのが原則とされています。根拠は、上記法基本通達2-2-6の解説が記載されている法人税法基本通達逐条解説にあります。

すなわち、建設工事等において使用する足場、型わく、山留用材、ロープ、シートその他の仮設材料については、本来であれば、これについて減価償却を行い、その償却費を合理的に工事原価に配賦するということになるのであるが、・・・

出典:小原一博編著「法人税法基本通達逐条解説」税務研究会出版局,平成28年,193項

国土交通省の考え方

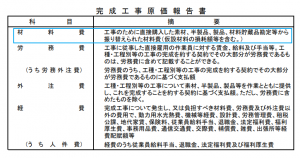

建設業者が経営事項審査(経審)を受ける場合、国土交通省様式に従った財務諸表を作成する必要があります。

そして、この国土交通省様式の財務諸表の作成に当たって用いられるのが、「建設業法施行規則別記様式第15号及び第16号の国土交通大臣の定める勘定科目の分類を定める件(昭和57年建設省告示1660号)」という資料です。

この資料によれば、仮設材料は完成工事原価報告書の材料費に区分されていいます。

出典:「建設業法施行規則別記様式第15号及び第16号の国土交通大臣の定める勘定科目の分類を定める件(昭和57年建設省告示1660号)」の完成工事原価報告書

おわりに

仮設材料について、国税庁(税務)の考え方でも国土交通省の考え方でも、工事原価の構成要素であるという点は共通しています。

ですが、国税庁(税務)の考え方では、複数の現場で用いられる仮設材料の性格からして仮設材料を減価償却資産として取り扱い、減価償却費を工事間接費として配賦するのが原則とされています。

一方で、国土交通省の考え方では、仮設材料は材料費の構成要素とされています。

特に国道交通省の考え方を知っていないと、税務の考えで作成した財務諸表から国道交通省様式の財務諸表(完成工事原価報告書)が組換え等により正しく作れないことになります。