建設業を営む会社は自社だけでなく多くの外部業者に仕事を依頼して工事を施工しています。

仕事の依頼先としては下請会社の場合もあれば個人事業主(いわゆる一人親方の大工さん)もいるでしょう。

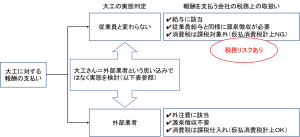

ここで税務上よく問題になるのが、会社が一人親方の大工さんに対して支払う報酬の性格です。

大工さんの報酬と税務リスク

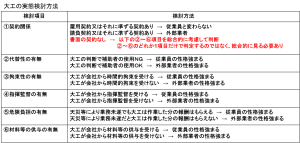

会社が大工さんに支払う報酬の税務上の取扱いは以下の通り、大工さんの実態により異なります。

会社としては大工さん=外部業者という認識で大工さんに対する支払報酬を外注費として経費処理していたが、税務調査で大工さんの実態が従業員と変わらないため給与に該当するという指摘を受けると、上記の通り、源泉徴収漏れ+消費税の仕入税額控除否認というダブルパンチを食らってしまいます。

会社としては、まず大工さん=外部業者という思い込みを捨てて、上記表のような実態判定を行い大工さんの実態を判定する必要があります。

この大工さんの実態判定に関しては、以下国税庁HPの情報が役立ちますので、気になる方はご一読いただくとよいでしょう。

国税庁HP「大工、左官、とび職等の受ける報酬に係る所得税の取扱いに関する留意点について(情報)」

https://www.nta.go.jp/law/joho-zeikaishaku/shotoku/shinkoku/091217/index.htm

おわりに

最後に1点注意なのが、大工さんと会社の間で請負契約書さえ作成しておけば外注費でOKでしょという認識は危ないということです。

上記表でも「請負契約又はそれに準ずる契約あり→外部業者」と記載していますが、それはあくまでも契約内容と実態が合っているという大前提があるからです。

仮に請負契約書があっても、大工さんの実態が従業員と変わらないことが税務調査で発覚すれば、給与認定される税務リスクはあります。

また、今回の記事は「建設業の会社が大工さんに支払う報酬」といテーマで書きましたが、同様のことが、「ソフトウェア業の会社が個人SEさんに支払う報酬」などでも言えます。会社が個人に支払う報酬については上記内容を常に検討するようにしましょう。