貸借対照表の資産負債分類

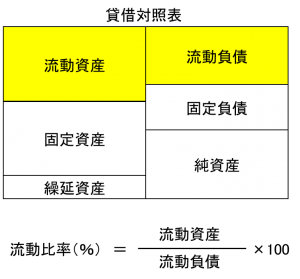

現行の制度会計上、企業の貸借対照表の資産の部は、➀流動資産、➁固定資産、③繰延資産に区分し、負債の部は、➀流動負債、➁固定負債することとされています。

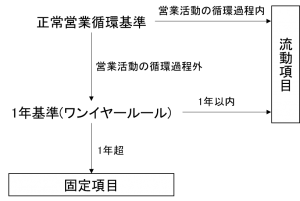

では、資産負債の流動項目と固定項目の分類はどのように行うかというと、企業会計原則注解16では、まず正常営業循環基準を適用し、企業の営業活動の循環過程にある科目を流動に分類し、それ以外については1年基準(通称ワンイヤールール)を適用していく流れとなっています(一部この流れで区分されない科目もあります)。

正常営業循環基準:企業の主目的たる営業取引により発生した科目は、流動項目に区分する基準

1年基準(通称ワンイヤールール):企業の主目的以外の取引によって発生した科目で、貸借対照表日の翌日から起算して一年以内に入金又は支払の期限が到来するものは、流動項目に区分し、入金又は支払の期限が一年をこえて到来するものは、固定項目に区分する基準。

このように資産負債を区分する目的はいろいろありますが、その一つに企業の短期支払能力である流動比率を把握できるということあります。

流動比率とは

流動比率とは以下の算式で算出されます。

一般論として、この流動比率が100%を下回ると短期支払能力が低いと判断されます。また、これも一般論ですが、流動比率が200%以上であるのが望ましいとも言われています。

もちろん、この流動比率が低いからすぐに企業が倒産するというものでもなく、あくまでも企業の短期支払能力を示す指標の1つとされていますが、金融機関も融資時に注目する指標の1つです。

おわりに

この流動比率を正確に求めるには、資産負債の流動項目と固定項目の区分が正確に行われていることが必要となります。そこで、よく誤りが見られるのが借入金の区分です。本来は長期借入金(固定項目)に区分されるべきものが全額短期借入金(流動項目)に区分されていると流動比率を悪化させる原因となります。

節税にばかり目が行くとどうしても損益計算書の方に目が行きがちですが、貸借対照表の方にも気を使って上記のような流動固定分類が正しく行われているかを見直してみると良いと思います。