国税庁がHP上で公表している「相続税の申告要否検討表」について、税理士の方であればご存知の方は多いかと思います。

相続税の申告要否検討表:https://www.nta.go.jp/about/organization/sapporo/topics/souzokuzei/pdf/003.pdf

ですが、相続人の方は被相続人が無くなられて間もなく税務署からこの「相続税の申告要否検討表」が送られてきて驚かれる方も多いと思います。

税務署が相続人の方に「相続税の申告要否検討表」を送る趣旨としては、この検討表で相続税の申告をする必要があるのかないのかの大まかな判定を行って欲しいというものです。

相続人の方、ご自身でこの検討表を作成して税務署に提出する方もいるでしょうが、大抵は記入の仕方含め税務署に行って教えてもらう方や税理士に相談する方が多いかと思います。

私も過去に、検討表を記入してみたが間違いないかチェックしてほしい等の仕事をお受けしたこともあります。

そこで、私が思う、この検討表記入上の留意点の一部を以下に箇条書きでご紹介します。

「相続税の申告要否検討表」は申告書ではない。

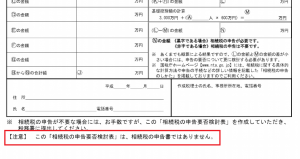

この相続税の申告要否検討表は相続税の申告書ではありません。ですので、この検討表を作成して税務署に送ればあとは税務署が収めるべき相続税を計算して通知してくれるというものではありません。検討表の2枚目一番下の赤枠部分にも注意書きされています。

出典:国税庁HP「相続税申告要否検討表(平成27年分以降用)」

上記N欄の金額(基礎控除後の金額)が黒字(プラス)の場合、相続税の申告が必要になる可能性が高いので、税理士に早めにご相談いただいた方が良いでしょう。

「相続税の申告要否検討表」はあくまでも概算。

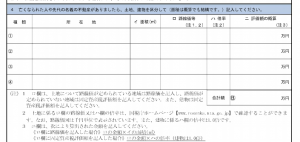

この検討表に記入する財産評価額はあくまでも概算です。例えば、不動産の財産評価額を記入する欄は以下の通り、非常にシンプルで、土地については「地積×路線価」又は「固定資産税評価額×倍率」を入れるだけです。

出典:国税庁HP「相続税申告要否検討表(平成27年分以降用)」

土地の評価額でいえば、厳密に評価すれば「地積×路線価」又は「固定資産税評価額×倍率」の金額よりも下がることが多いですが、この検討表上はそこまで考慮せずザックリ概算することとされています。

ですので、最終的にこの検討表2ページ目のN欄の基礎控除後の金額が若干プラスになっている場合には、土地などを厳密に評価すれば評価額が下がり、基礎控除を下回り、相続税の申告不要となる可能性もあります。

財産の記入漏れに注意。

これは全ての財産に言えることですが、特に、故人の財産として把握が漏れやすいのが現預金絡みです。

相続税の申告要否検討表でも以下の通り、現預金を記入する欄はありますので、故人名義の預金の死亡日時点の残高は漏れるケースは少ないですが、故人以外の名義の預金でも、故人が保管・管理しており、通帳名義人はその存在すら知らなかった場合などでは、当該預金も故人の財産として加算する必要が出てきます。これを通称、名義預金といい、相続税の税務調査などではよく指摘される項目の1つです。

あとは、死亡日の直前で引き落とされた金額は明確な支出内容が明らかでない場合、死亡日時点で現金として存在しているとみなされる可能性が高いので、単に故人名義の預金の死亡日時点の残高だけ記入して終わりにせず、死亡日の直前の預金の動き(特に引出し)には注意する必要があります。

出典:国税庁HP「相続税申告要否検討表(平成27年分以降用)」

おわりに

以上、相続税申告要否検討表について、いくつか注意点を書きましたが、上記のとおり、この検討表は相続税の申告書ではなく、あくまでも申告要否を検討するための概算資料的な位置づけの物です。

ですので、この検討表2ページ目のN欄の基礎控除後の金額がプラスで申告必要と判定された場合でも、正式に財産評価をした結果、申告不要となるケースもあります。

一方で、検討表2ページ目のN欄の基礎控除後の金額がマイナスで申告不要と判定された場合でも、集計が漏れている財産(上記の名義預金など)が後日見つかった際には申告が必要となるケースもあります。