はじめに

太陽光売電収入の所得区分については、この前の記事でその概要を解説しましたが、前回の記事では、全量売電の場合(事業所得又は雑所得)について深堀りしていなかったので、今回深堀りしていこうと思います。

この前の記事リンクはこちら:意外と難しい太陽光売電収入の所得区分

事業所得と雑所得の判断基準

全量売電収入の所得区分は、事業所得か雑所得のいいずれかに区分されますが、その判断基準について税法上明文規定はありません。

ただし、事業所得か雑所得かの判断基準に関しては、過去の判例や裁決事例から以下のような事項を総合的に勘案して判断することとされており、実務上もこれら判断基準を見ていくしかないのが実情だと思います。

事業所得か雑所得かの判断基準(総合勘案事項)

① 営利性・有償性の有無

② 継続性・反復性の有無

③ 自己の危険と計算において営まれているか

④ 精神的又は肉体的労力の程度

⑤ 人的・物的設備の有無

⑥ 社会的地位・生活の状況

⑦ その事業が生活の糧となるものか

⑧ 職業として認知できるものか 等

あと、個人事業開業届出書や青色申告承認申請書を税務署に提出すれば事業所得でOKと勘違いされている方が多いですが、これは間違いです。これら届出書等を税務署に提出することは事業所得であることを主張する1つの根拠とはなりますが、「提出=事業所得」ということではありません。

全量売電収入の所得区分

上記の総合勘案事項はやや抽象的ですので、全量売電収入の所得区分について具体的にどういう観点で事業所得と雑所得の判断を行ったらいいのかわかりにくいと思います。

この点、以前資源エネルギー庁のグリーン投資減税のページで以下のような判断基準が示されていました(既にグリーン投資減税は終わっているため今はリンクが切れてしまっているようです)。

全量売電の場合

例えば、電気主任技術者の選任を行っている場合(出力量50kw異常の場合)は、一般的に事業所得になると考えられています。

なお、出力量50kw未満の場合であっても、次のような一定の管理を行っているときなどは、一般的に事業所得になると考えられます。

①土地の上に設備を設置した場合で当該設備の周囲にフェンス等を設置しているとき

②土地の上に設備を設置した場合で当該設備の周囲の除草や当該設備に係る除雪等を行っているとき

③建物の上に設備を設置した場合で当該設備に係る除雪等を行っている場合

④賃借した建物や土地の上に設備を設置したときなど

(注)自己の建物の上に設備を設置した場合で特段の管理を行っていないときは、雑所得になります。

この資源エネルギー庁の判断基準は具体的でわかりやすいのですが、これに関して私見を交えながら以下述べたいと思います。

まず、そもそも全量売電であることで先に述べた総合勘案事項➀営利性・有償性は有りといえるでしょう。

さらに、出力が50kw以上の太陽発電設備を設置する場合、キュービクルの設置や電気主任技術者の専任、電気事業法の手続きなどいくつかの義務があります。これは、上記総合勘案事項⑤人的・物的設備有りということになります。こうしたことから、資源エネルギー庁の判断基準ではこのような場合には一般的に事業所得に区分されると判断しているのだと思います。この点は私も特に異議はありません。

出力が50kw未満の場合ですが、資源エネルギー庁の判断基準はやや形式的すぎるかなと思います。最後の注書きで特段管理を行っていない場合は雑所得とくぎを刺していますが、形式的な要件だけが先行してしまっている気がします。もちろんこの形式的な要件が全く使えないわけではないですが。。。

また、出力が10kw以上50kw未満の場合、実は2020年度からは売電するために自家消費型の地域活用要件(余剰売電であること、災害時に活用かのうであること)を原則満たす必要があります。よってこの場合、原則的には余剰売電に限られますので、事業所得か雑所得かの判断は不要となり、余剰売電として以下の表で所得区分することになります(資源エネルギー庁の判断基準公表時点はかなり前でして、この2020年度以降の取扱いは当然反映されていませんので、注意かなと思います)。

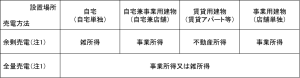

表:売電収入の所得区分

(注1)設備の出力10kw未満の場合の売電方法は余剰売電のみ。さらに、2020年度以降は10kw以上50kw未満の場合も原則余剰売電のみ。

なお、2020年度以降でも出力が10kw以上50kw未満の場合でも、一定の要件を満たす営農型太陽光発電(ソーラーシェアリング)に関しては、例外的に全量売電が認められる取扱いがあります。この場合には、資源エネルギー庁の判断基準の50kw未満の場合の取扱いが参考になると思いますが、ソーラーシェアリングについて税務通信に以下のような記事も過去出ており、個人的にも雑所得として整理される可能性が高いと思います。

ソーラーシェアリングで売電収入を得ることは,農地を農業以外に使用することになるため,都道府県知事等から農地の一時転用の許可を受ける必要がある。そのため,余剰売電,全量売電に関わらず,農業とは別の事業として,事業所得に該当するとも考えられるが,一般的には,余剰売電の場合は農業所得の付随収入として事業所得,全量売電の場合は,雑所得として申告することとなるようだ。

・・・

ソーラーシェアリングで発電した電力をすべて売却する全量売電については,一般的に,電気事業法による届出等が必要となるような出力規模のものなどでなければ,雑所得となろう。

出典:税務通信3271号ショウ・ウィンドウ「ソーラーシェアリングと所得区分」(2013年07月22日)