はじめに

本件は、請求人(相続人)が、相続した借地権について、通達評価額によらず不動産鑑定評価額で相続税の当初申告し、その是非が争われた裁決例です(H28.12.5非公開裁決TAINS:F0-3-508)。

事例概要

✔請求人は、被相続人(平成24年相続開始)から本件借地権を相続により取得した。

✔本件借地権の目的となっている土地は、請求人自身が所有する土地であり、相続開始時点において被相続人の所有する居宅(非堅固建物)が建っていた。請求人と被相続人は平成16年3月31日に土地賃貸借契約書(期間20年)を締結した。本件借地権の存する地域は高度商業地区で国税借地権割合は70%であった。

✔請求人は、本件借地権について通達評価額によらず不動産鑑定評価額(231,830,000円)で相続税当初申告を行った。

✔原処分庁は、財産評価基本通達に基づき372,194,841円で更正処分した。

審判所の判断

請求人と原処分庁は、請求人の鑑定評価書の借地権割合法における借地権割合の査定根拠(請求人は60%、原処分庁は70%を主張)に関して主張が対立しています。

審判所は、借地権割合の査定根拠以外に、請求人の鑑定評価書について借地権の鑑定評価手法の適用方針が不動産鑑定評価基準に則っていない問題点も以下の通り指摘しています。結果的には、請求人の鑑定評価書の合理性が認められず、請求人の主張は認められませんでした。

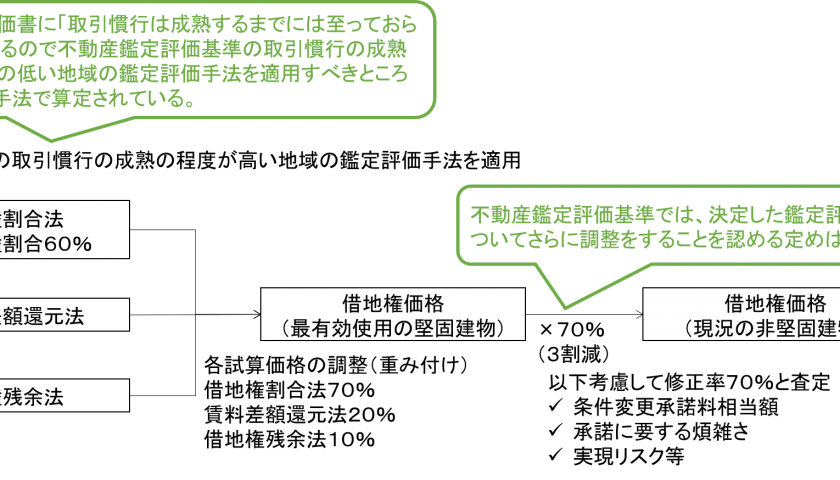

ところで、本件借地権鑑定評価書によれば、本件借地権の目的となっている宅地の存する地域は、借地権の取引慣行が成熟するまでには至っていない地域である旨評価されている。そうすると、当該地域は、不動産鑑定評価基準にいう借地権の取引慣行の成熟の程度の低い地域に該当するところ、不動産鑑定評価基準は、このような地域の借地権の鑑定評価について、土地残余法による収益価格を標準とし、当該借地権の設定契約に基づく賃料差額のうち取引の対象となっている部分を還元して得た価格及び当該借地権の存する土地に係る更地又は建付地としての価格から底地価格を控除して得た価格を比較考量して決定するものとすると定めている。この点、本件借地権鑑定評価書に掲げられている借地権残余法による価格は、その算定過程を見ると、不動産鑑定評価基準にいう土地残余法による収益価格に符合するものと認められるところ、不動産鑑定評価基準に従えば、当該借地権残余法による価格を標準として本件借地権鑑定評価額が決定されなければならないこととなるが、本件借地権鑑定評価額は、これとは異なる方法により算定されているものと認められる。

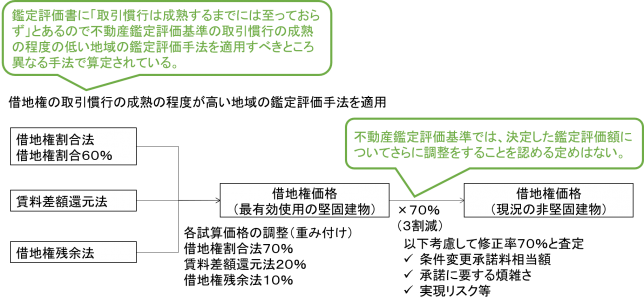

ところで、本件借地権鑑定評価書には、不動産鑑定評価基準に掲げられている試算価格の調整の項目がないところ、不動産鑑定評価基準の定めからすれば、上記aに掲げた①借地権割合による価格、②賃料差額還元法による価格及び③借地権残余法による価格が試算価格であり、これらの価格を比較考量して査定したとする最有効使用を前提とする借地権価格342,000,000円が、鑑定評価額として決定した価額であると認められる。しかしながら、本件借地権鑑定評価書では、当該決定した価額について更に本件修正率による調整を加えているが、不動産鑑定評価基準においては、決定した鑑定評価額について更に調整することを認める定めはない。そうすると、本件借地権鑑定評価額は、不動産鑑定評価基準に定められた方法により算定されたものとは認められない。

出典:H28.12.5非公開裁決TAINS:F0-3-508 審判所の判断より抜粋

私見とコメント

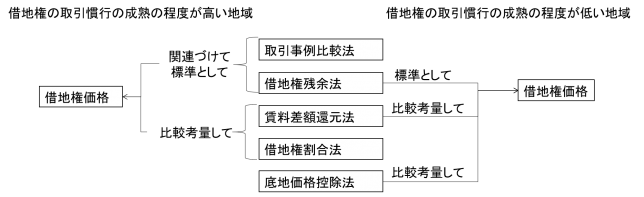

上記審判所の指摘部分について理解するには、肝心の不動産鑑定評価基準で借地権の鑑定評価手法の適用方針がどのように定められているかを知る必要がありますので、以下本件裁決当時の不動産鑑定評価基準(平成21年改正)の取扱いを簡単に図にしたものを掲載しておきます(ちなみに、平成26年に基準が改正されており、各手法の試算価格の重み付けはすべて関連づけるものへと変更されています)。

不動産鑑定評価基準(平成21年改正)の借地権の鑑定評価手法の適用方針イメージ図(図出典:筆者作成)

借地権の鑑定評価の特徴としては、その取引慣行の成熟の程度で大きく2つに分かれている点が挙げられます。請求人の鑑定評価手法の適用方針は以下の通りであり、借地権の取引慣行の成熟の程度が高い地域の鑑定評価手法を適用しています。

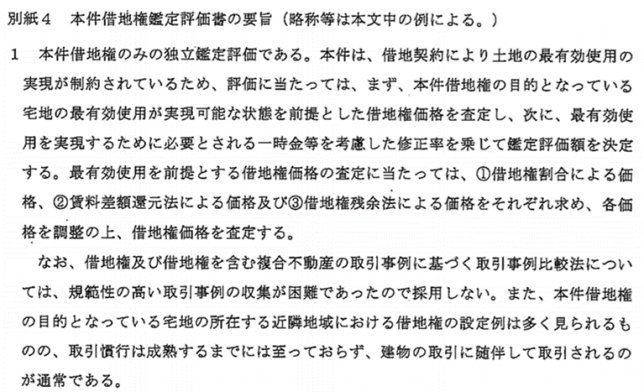

出典:H28.12.5非公開裁決TAINS:F0-3-508 請求人の鑑定評価書より抜粋

上記請求人の借地権の鑑定評価手法の適用方針に審判所の指摘箇所(緑色)を付け加えて図解したものが以下の通りです。

請求人の鑑定評価手法の適用方針と審判所の指摘箇所のイメージ図(図出典:筆者作成)

請求人の鑑定評価手法の適用方針と審判所の指摘箇所のイメージ図(図出典:筆者作成)

審判所は、請求人の鑑定評価書に記載されている「取引慣行は成熟するまでには至っておらず」という文言に着目し、であるならば不動産鑑定評価基準でいうところの借地権の取引慣行の成熟の程度が低い地域の鑑定評価手法を適用すべきにもかかわらず、取引慣行の成熟の程度が高い地域の鑑定評価手法を適用しており基準に従っていないと指摘しています。

ただ、請求人の鑑定評価書をよく見ると、「近隣地域における借地権の設定例は多くみられる」、「建物の取引に随伴して取引されるのが通常」という記載もあり、決して取引慣行の程度が低いわけではない点もうかがえますし、路線価図的には高度商業地区で国税借地権割合は70%である点からみても不動産鑑定評価基準でいう借地権の取引慣行の成熟の程度が高い地域の鑑定評価手法を適用する根拠はあるのではないかと個人的には思うところはあります。いずれにしても不動産鑑定士の上げ足をとるような形で「取引慣行は成熟するまでには至っておらず」という鑑定評価書上の文言に着目され、鑑定評価書の合理性に疑義が持たれてしまっている点は非常に残念に思います。

また、審判所は、一旦最有効使用の堅固建物所有目的の借地権価格を査定し、そこから条件変更承諾料等に基づく修正率を乗じて現況の非堅固建物所有目的の借地権価格を決定している方法も不動産鑑定評価基準に定められていない方法であると指摘しています。

本件借地権が非堅固建物所有目的の借地権であるというのは、本件借地権固有の個別的要因であり、審判所の指摘の通り、不動産鑑定評価基準の理屈的には堅固建物所有目的の借地権価格に修正率を乗じて非堅固建物所有目的の借地権価格求める方法ではなく、各手法の適用過程で非堅固建物所有目的でるという個別的要因を考慮すべきものです。ただし、鑑定評価の依頼者への説明性等を考えれば、請求人の鑑定評価書の方法の方がわかりやすいという面は少なからずあると思われます。いずれにしても相続税申告で鑑定評価を用いる場合には、不動産鑑定評価基準に厳密に則っている必要がある点がうかがえます。

なお、ここでは触れませんでしたが、審判所は、各手法の試算価格の調整(重み付け)の根拠、非堅固建物への修正率70%(3割減)の具体的な査定根拠の点についても問題点を指摘しています。