はじめに

平成30年の民法改正によって創設された配偶者居住権とは、残された配偶者が被相続人の所有する建物に居住していた場合で、一定の要件を充たすときに、被相続人が亡くなった後も、無償でその建物に住み続けることができる権利です。

配偶者は、無償で居住できるので建物の賃料相当額の経済的利益を享受することになりますので、配偶者居住権には財産的価値があるとされ、相続税の課税対象になります。

そこで今回は、相続税の課税対象となる配偶者居住権がいくらで評価されるのかについて解説しようと思います。

配偶者居住権の相続税評価

相続税の課税対象となる配偶者居住権の評価方法については、相続税法第23条の2に規定されています(法定評価)。

相続について勉強されている方であれば、なぜ財産評価基本通達ではなく、相続税法に評価方法が規定されているのだろう?と疑問に思う方もいらっしゃるかと思います。相続税法では、財産評価の原則は時価とされ、具体的な時価の求め方が財産評価基本通達に定められているわけですが、配偶者居住権は譲渡が禁止されているため、それ自体が取引の対象とはならなず、それ自体の時価がわかりづらく評価通達に時価の解釈をゆだねるには馴染まないと考えられるため、原則的な時価評価ではなく、相続税法による法定評価とされました。他にもいくつか理由がありますが、ここでは割愛します。

少し脱線しましたが、肝心の相続税法で規定されている配偶者居住権の評価方法は以下の通りです。

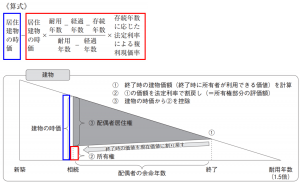

配偶者居住権の評価方法の算式とイメージ図(出典:財務省「令和元年度税制改正の解説」を基に一部加筆)

少し算式が複雑ですが、図と併せてみていただくと少しはわかりやすいかと思います。相続税法では、配偶者居住権の評価額を直接的に求める算式にはなっておらず、建物の時価(青枠)から配偶者居住権の期間満了時の建物の時価の現在価値(赤枠)を控除することにより間接的に配偶者居住権の評価額を求める式になっています。

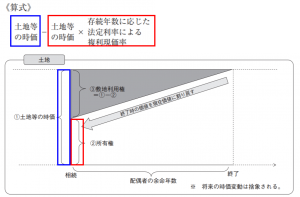

また、配偶者居住権は家屋を使用する権利ですが、その中には当然にその敷地を使用する権利も含まれています。相続税法でも配偶者居住権に基づき居住建物の敷地を使用する権利の価額の評価方法も規定されています。

配偶者居住権に基づく敷地使用権の評価方法(出典:財務省「令和元年度税制改正の解説」を基に一部加筆)

算式の構造は、先にご紹介した配偶者居住権と同じですが、配偶者居住権の期間満了時の土地の時価については価格変動がない仮定が置かれており、相続開始時の時価が採用されているので、建物の場合のように経年減価を考慮しない分赤枠部分の算式はシンプルになってます。

配偶者居住権の鑑定評価

上記の配偶者居住権の相続税法に基づく評価額は、相続税の申告をするためのものですが、他方で遺産分割における相続人間の合意を図るために配偶者居住権の鑑定評価が求められる等のニーズが想定されます。

そこで、配偶者居住権の鑑定評価方法に関して、日本不動産鑑定士協会連合会より、研究報告として配偶者居住権の鑑定評価方法が公表されています。

日本不動産鑑定士協会連合会HP「配偶者居住権等の鑑定評価に関する研究報告の公表について(お知らせ)」

鑑定評価では、①配偶者居住権が設定されていない場合の建物及びその敷地の価格を求め、②その価格について配偶者居住権と当該権利が付着した建物及びその敷地のそれぞれの経済価値の比率(権利割合)によって配分することで、配偶者居住権と当該権利が付着した建物及びその敷地の内訳価格を求めることとされています。

相続税法では、配偶者居住権と配偶者居住権に基づく敷地利用権を2つに分けて評価しますが、鑑定評価ではこれら2つを合わせて配偶者居住権として表現しています。

また、配偶者居住権の評価方法(アプローチ)も相続税法が間接的にアプローチするのに対し、鑑定評価では配偶者居住権の価格と配偶者居住権の付着した建物及びその敷地の価格を直接的に求め、その比率でアプローチしている点が全く異なります。

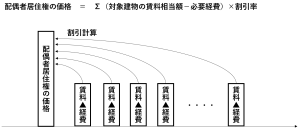

ちなみに、鑑定評価では配偶者居住権の価格は、建物を無償で使用できる点に着目し、配偶者が受ける経済的利益(賃料相当額-必要経費)の現在価値の総和でもとめる算式が上記研究報告で示されています。

出典:日本不動産鑑定士協会連合会「配偶者居住権等の鑑定評価に関する研究報告」を基に図は筆者作成

相続税法でも鑑定評価のように直接的に配偶者居住権を評価したほうがシンプルに思えますが、賃料相当額の査定や割引率の査定は不動産鑑定士でない一般納税者には困難であり、税務申告に求められる課税の公平と簡便性の観点に欠けるため採用されていません。

さらに、相続税申告において、配偶者居住権を相続税法の評価方法ではなく、鑑定評価額で申告することはできないこととされています(以下財務省の解説資料抜粋)。

なお、遺産分割等においては、相続税法の法定評価によらず、例えば相続人間で合意した価額で配偶者居住権を設定することも当然ながら可能ですが、相続税の計算においては、法定評価を用いて評価しなければならず、他の評価方法で申告することは認められません。

(中略)

建物の賃料は所在場所やその構造等によって様々であり、納税者が適正な賃料を算定することは一般に困難を伴うと考えられ、申告納税制度の下では、簡便性を欠くことになります。そのため、このような賃料をベースとした評価方法は採用されませんでした。

出典:財務省「令和元年度税制改正の解説」496頁~497頁